扫描分享

本文共字,预计阅读时间。

导读

2025年3月,中国金融市场总体指数环比下降由119.3至109.3,整体仍呈现下行压力,但同比继续保持增长态势,展示出回暖迹象。同时,市场继续呈现结构性分化:股市强劲反弹,风险偏好上升;债市、信贷及非银行金融市场则明显收缩,货币市场流动性趋紧。整体来看,金融体系韧性仍在,风险总体可控。

宏观金融晴雨指数解读:

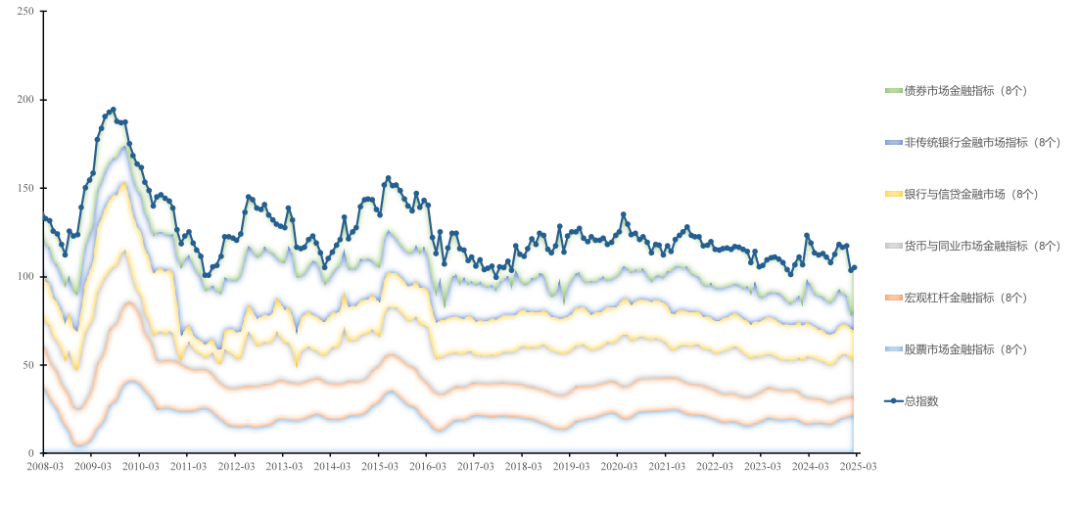

图一:分市场指数比重累计图与拟合线

(数据整理/康炜隆 陈诺 )

注:图一为分市场指数堆积柱状图,配有总指数拟合线,以2008年1月至2025年3月的最低点(100)为基准

1.股票市场

金融指标环比小幅下滑1%,由21.5降至21.2,反映出短期面临一定压力。然而,同比数据却展现出28%的强劲增长,指数从16.6跃升至21.2,显示出市场回暖的积极信号。

当前,股票市场虽处于短期调整期,但正孕育长期向好的动能。科创板重启未盈利科技企业IPO为市场注入新活力,尽管在强监管背景下IPO资源一度收缩,带来阶段性阵痛,但同比28%的增长充分体现出科技创新企业已成为市场增长的重要驱动力。以杭州国资战略投资智谱AI为代表的案例,进一步彰显了资本对人工智能等前沿科技领域的前瞻性布局,为市场转型升级提供了清晰方向。

展望未来,尽管地方财政“过紧日子”等压力仍在,但在金融“五篇大文章”政策引导下,科技创新和绿色低碳等领域将持续受到政策扶持。随着提振消费专项行动落地和政府5%经济增长目标的落实,股票市场有望在结构优化中实现稳健发展。需要关注的是,中美相互减持证券资产所引发的跨境资本流动变化,以及美联储加强监管可能带来的外溢效应,均可能对市场情绪构成阶段性冲击。

2.宏观杠杆市场

呈现出短期企稳与深度调整并存的特征。环比数据显示,金融指标稳定在10.6点;但同比则下降28%,由14.8点降至10.6点,清晰反映出去杠杆进程加速,宏观杠杆水平正经历深度调整。地方政府严格执行“过紧日子”政策,大幅压减非刚性支出;中小银行股权流拍现象频发,表明金融风险出清正逐步深入。值得关注的是,在整体去杠杆的大背景下,核电装机量激增200倍等国家重大战略项目仍稳步推进,体现出政策层面“有保有压”的精准调控思路。

3.银行与信贷市场

金融指标环比增长3%,由17.5升至18,反映出市场活跃度提升,投资者信心得到一定修复。但同比下降5%,从18.9降至18,说明尽管基本面有所改善,整体增长仍较温和,市场情绪尚未全面恢复,仍在寻找新的增长动力,在转型阵痛中实现温和复苏。面对净息差持续收窄,多家银行主动下调存款利率以缓解经营压力。同时,金融资产投资公司试点范围的扩大,显著提升了不良资产处置能力,助力实现3%的环比增长。但商业保险对创新药企支持不足,暴露出传统金融体系在服务新兴产业方面仍存在明显短板,亟需加快转型升级。

4.货币与同业市场

表现亮眼,金融指标环比上升8%,由20.1升至21.7,反映出市场流动性改善、机构间交易更趋活跃。然而,同比仍下降5%,从22.8降至21.7,表明尽管流动性宽松政策持续推进,市场仍面临一定压力。当前货币与同业市场流动性状况明显改善。央行通过买断式逆回购等创新工具实施精准调控,尽管MLF已连续七个月缩量续作,市场交易活跃度依然实现环比回升。值得注意的是,新版国家突发事件应急预案首次将金融风险纳入专项管理,为市场预期稳定和流动性管理提供了制度性支撑。

5.债券市场

指标环比下降4%,由23.1降至22.1,反映市场活跃度有所减弱;同比下降9%,从24.3降至22.1,说明市场整体仍承受一定压力,投资者信心尚未完全修复。当前,债市正面临供需两端的双重挤压:一方面,地方债“自审自发”超计划发行,增加市场供给;另一方面,首批储蓄国债被抢购一空,反映出避险需求依然旺盛。这种结构性分化导致债券市场整体交易热度下降,但高等级信用债、绿色债券等细分领域依旧具备较强吸引力,蕴含显著投资机会。随着市场继续调整,分化格局将愈发突出,优质资产配置价值更加凸显。

6.非传统银行金融市场

波动显著,结构性修复与深度调整交织并存。近期,该市场表现强劲,核心金融指标环比大幅上升24.7%,由12.5升至15.6,市场活跃度明显回升,部分资本回流推动交易恢复。然而,同比仍下降29%,从21.8回落至15.6,表明整体尚未完全走出低谷。

值得注意的是,在本月六大类金融市场中,非传统金融市场波动幅度最大,呈现“强势反弹、基础偏弱”的典型特征。政策推动下,结构性亮点开始浮现。例如,海南自贸港推出的科创“首次免责”政策有效激发市场创新活力,推动相关领域金融指标环比大幅上涨。同一时期,CVC基金新增备案数量却环比骤降逾40%,进一步反映出市场仍处于优胜劣汰的深度调整期。展望未来,随着海洋经济规模突破10万亿元,蓝色金融等新兴业态正加速成长,有望成为非传统金融体系的新增长极,为市场注入持续动能。

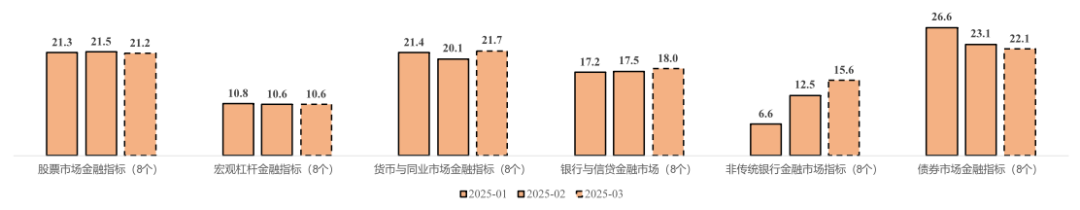

图二:“道口金融晴雨指数”近三月增长态势

政策建议:

在中央部署的金融强国“五篇大文章”政策指引下,中国金融市场正在经历深刻变革,新旧动能加速转换,展现出经济转型升级的强大韧性。尽管各类金融市场短期波动加剧,但长期趋势指向更高质量、可持续的发展目标。为在稳增长与防风险之间实现更优平衡,提出如下系统性政策建议:

一、货币政策应精准灵活。在保持流动性合理充裕的基础上,建议采取“小步快走”的渐进式降息路径,优先调降支农支小等结构性工具利率,并辅以定向降准。针对银行净息差压缩,可同步推进存款利率市场化改革。为应对流动性边际趋紧,建议扩大买断式逆回购操作和优化MLF续作机制,确保市场利率平稳运行。

二、财政政策需提质增效。在赤字率提高至4%的背景下,新增财政资源应优先投向核电、城市更新、海洋经济等重点领域。地方专项债应强化风险监测,防范区域隐患。同时,建议借鉴海南“首次免责”经验,在科技创新和绿色转型中设立财政容错机制,提高资金效率。

三、资本市场改革加快推进。建议设立5000至8000亿元规模的“中国版平准基金”,通过增持ETF等手段稳定市场预期;推动科创板恢复未盈利企业IPO,并配套建立更市场化的退市机制;扩大QFLP试点,引导外资投资绿色债券与科技创新类产品。

四、产业政策要强化创新驱动。政府引导基金应聚焦AI、生物医药等关键领域,复制推广国资参投模式。破解创新药融资瓶颈,建议开设知识产权证券化专项通道。绿色金融方面,建议尽快推出碳金融衍生品,提升市场对冲功能。

五、加强国际政策协同。针对外部冲击,建议采取“三管齐下”策略:短期通过出口退税应对关税;中期拓展与欧盟、东盟等市场合作;长期加快核心技术突破,增强产业链韧性。在汇率管理方面,应保持汇率弹性,并择机扩大波动区间。

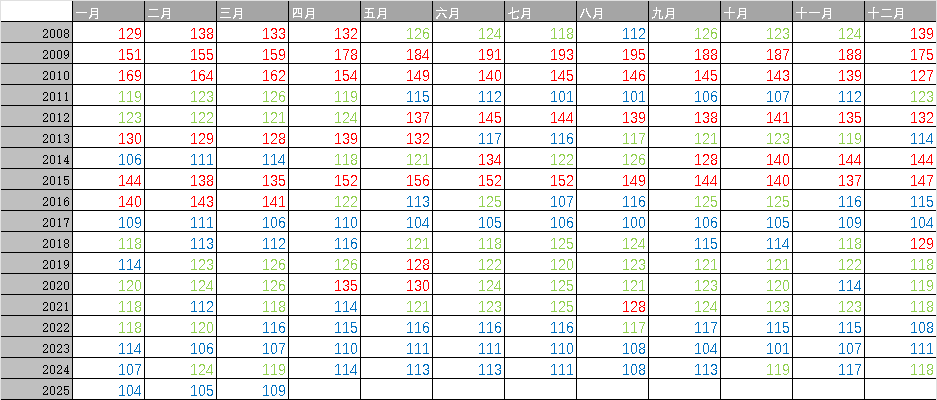

图三:“道口金融晴雨指数”总指数历史分布情况

注:图二展示了2008年1月至2025年3月的“五道口金融晴雨指数”总指数分布,其中红色区域代表扩张期,绿色为平和期,蓝色为紧缩期

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号