扫描分享

本文共字,预计阅读时间。

全球征税乃至于向富人征税,在我们国家早已不是新鲜事,但很多的朋友可能还不清楚,在当前形势下,我国的“富人税”具体有哪些?飒姐团队今日文章便对该问题进行回应。

01 个税APP突增5项税收!这是“富人税”的前兆吗?

在今年早些时候,个人所得税APP进行了一定的升级和调整,比较明显的差异,便是在个人收入部分突然增加了五个项目——换言之,个税APP从原来的工资薪金、劳务报酬、稿酬、特许权使用费这“打工人”老四样升级换代,增加了经营所得、利息股息红利、财产租赁、财产转让和偶然所得这五项。考虑到跟前面的“打工人”套餐相比,后面的五项看着就更“富足”,于是有不少人揣测这是否就是所谓的“富人税”。

对此,飒姐团队明确回应,这当然不是“富人税”。事实上,经营所得、利息股息红利、财产租赁、财产转让和偶然所得这五项早已是被明确规定需要缴纳个人所得税的个人所得分类。

根据现行有效的2018年修正的《个人所得税法》第二条第一款的规定,下列各项个人所得,应当缴纳个人所得税:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。其中,前四项被称为综合所得。

而该项规定,实际上可以追溯到最早的1980年公布的《个人所得税法》中。根据1980年时的规定,需要缴纳个人所得税的所得包括:“一、工资、薪金所得;二、劳务报酬所得;三、特许权使用费所得;四、利息、股息、红利所得;五、财产租赁所得;六、经中华人民共和国财政部确定征税的其它所得。”可以看到,基本包含了目前绝大多数所得类型。

因此,尽管个税APP突然新增了五个项目,但大家不必惊慌,这并不意味着个人所得税征收规则的巨大改变,而是对现有法律的落实和改进。

02 “富人税”到底是什么?我国到底有没有“富人税”?

既然个税APP新增的项目并非是所谓的“富人税”,那么我国到底有没有“富人税”呢?

需要明确指出的是,我国从来没有过一种税种名为“富人税”。事实上,所谓“富人税”,指的就是政府向高收入人群加收个人所得税。其通常是国家为了调节社会贫富不均、缩小收入差距而设置的,比较典型的便是2013-2014年间,法国政府向年收入超过一百万欧元的企业员工征收了75%的税款。这种高额税率的个人所得税设置便是所谓的“富人税”。

那么我们国家有没有这么高的个人所得税税率呢?答案是没有,但对高收入人群同样有不低的税率。

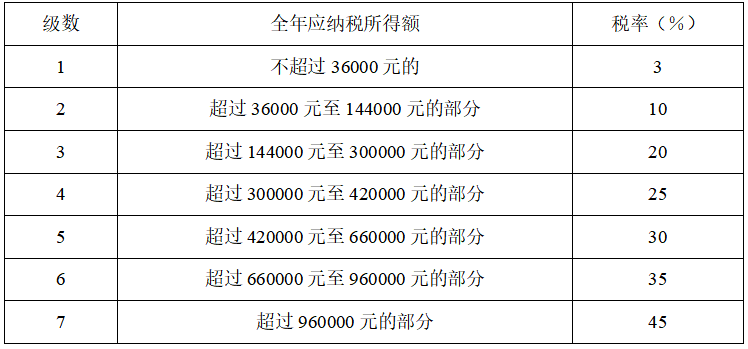

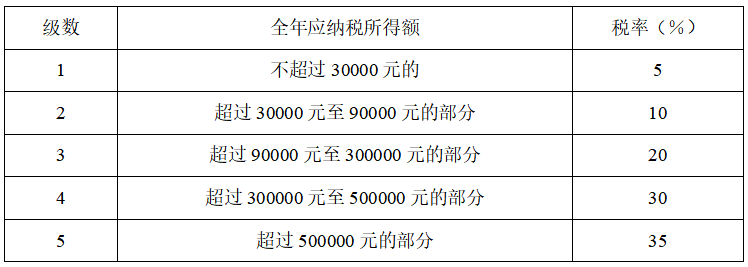

根据现行《个人所得税法》第三条的规定,对于综合所得,适用百分之三至百分之四十五的超额累进税率,对于经营所得,适用百分之五至百分之三十五的超额累进税率,而对于利息、股息、红利所得,财产租赁所得,财产转让所得和偶然所得,适用比例税率,税率为百分之二十。前两项具体情况如下表所示:

表:综合所得税率表

表:经营所得税率表

根据前述表格,对于年综合所得在96万元以上、年经营所得50万元以上的“富人”而言,他们超过96万元以及50万元的部分就需要面对45%以及35%的高额税率了。换言之,这时候他们所面临的税率就可以说是一种“富人税”了。

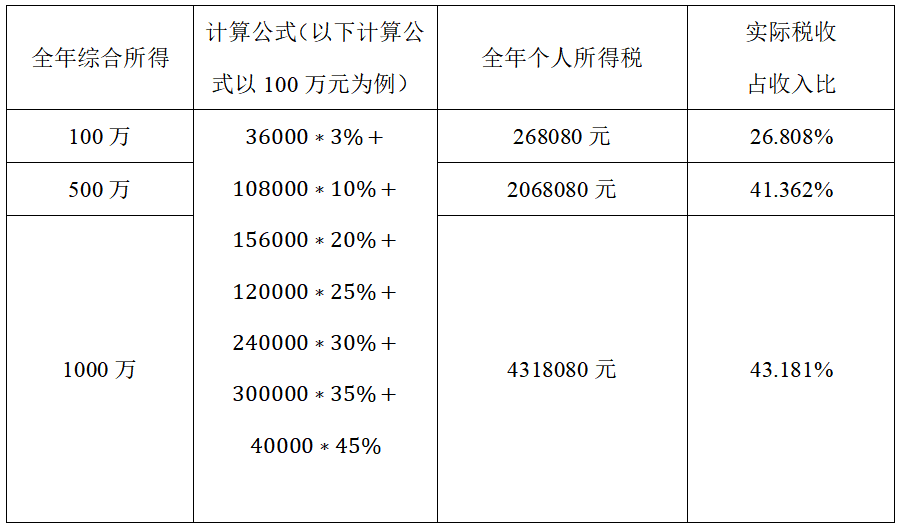

为了让大家更直观的理解这一点,我们可以简单举例计算一下(仅以综合所得为例)。

可以明显发现,越有钱的人,其最终所面临的个人所得税税率会越逼近临界值,即综合所得为45%,经营所得为35%。此时,对于这些富人而言,其税收已经能够称得上是一种“富人税”了。

此外,值得一提的是,对于综合所得最高高达45%的税率,1980年《个人所得税法》刚出台时便已经规定工资、薪金所得的最高税率为45%。

为了帮助大家明确“富人”的哪些所得需要面临如此高额的税收,飒姐团队将综合所得和经营所得的具体含义列出,以供参考:

(一)工资、薪金所得,是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

(二)劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

(三)稿酬所得,是指个人因其作品以图书、报刊等形式出版、发表而取得的所得。

(四)特许权使用费所得,是指个人提供专利权、商标权、著作权、非专利技术以及其他特许权的使用权取得的所得;提供著作权的使用权取得的所得,不包括稿酬所得。

(五)经营所得,是指:

1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

4.个人从事其他生产、经营活动取得的所得。

03 境外所得需要两头纳税吗?

《个人所得税法》对居民个人从境外取得的所得明确规定需要依据其规定缴纳个人所得税。于是,一个显而易见的问题在于,该所得毕竟是从境外取得的,那么在该取得地可能也存在缴纳个人所得税的要求。假设某一纳税人的所得既符合我国《个人所得税》中对于境外所得的纳税规则,又符合境外地的纳税规则,那么是否意味着该纳税人需要两头纳税呢?

答案是肯定的,但有一定优惠。

对于此种情况,《个人所得税法》第七条指出,居民个人从中国境外取得的所得,可以从其应纳税额中抵免已在境外缴纳的个人所得税税额,但抵免额不得超过该纳税人境外所得依照本法规定计算的应纳税额。

《个人所得税法实施条例》第二十一条进一步明确,“个人所得税法第七条所称已在境外缴纳的个人所得税税额,是指居民个人来源于中国境外的所得,依照该所得来源国家(地区)的法律应当缴纳并且实际已经缴纳的所得税税额。

《个人所得税法》第七条所称纳税人境外所得依照本法规定计算的应纳税额,是居民个人抵免已在境外缴纳的综合所得、经营所得以及其他所得的所得税税额的限额(以下简称抵免限额)。除国务院财政、税务主管部门另有规定外,来源于中国境外一个国家(地区)的综合所得抵免限额、经营所得抵免限额以及其他所得抵免限额之和,为来源于该国家(地区)所得的抵免限额。

居民个人在中国境外一个国家(地区)实际已经缴纳的个人所得税税额,低于依照前款规定计算出的来源于该国家(地区)所得的抵免限额的,应当在中国缴纳差额部分的税款;超过来源于该国家(地区)所得的抵免限额的,其超过部分不得在本纳税年度的应纳税额中抵免,但是可以在以后纳税年度来源于该国家(地区)所得的抵免限额的余额中补扣。补扣期限最长不得超过五年。”

简单的说,在境外缴纳过税款的纳税人,在境内缴纳个人所得税时可以抵免一定额度。因此,虽然是两头纳税,但实际上亦有一定优惠。

04 写在最后

“富人税”的传闻至今日仍旧沸沸扬扬,但事实上只需要仔细检索、阅读相关规定,不难看清其实质。即便后续税收政策确有调整,其政策也并非一朝一夕就能彻底落地的,必定会给大家留下适应的空间,届时飒姐团队也会继续为大家答疑解惑。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号