扫描分享

本文共字,预计阅读时间。

最近,无人驾驶赛道成为了大家关注的焦点。

10月11日,特斯拉召开了Robotaxi无人驾驶出租车发布会,特斯拉CEO马斯克放言,这场发布会将被载入史册,噱头拉满的同时,更是引起了资本市场的广泛关注。

不难发现,随着辅助驾驶功能渗透率的提高、利好政策的持续加码,无人驾驶正在以肉眼可见的速度来到我们身边。更有业内人士指出,无人驾驶技术的全面普及可能在2035年之后实现,到时候人们将彻底解放双手。

但无人驾驶技术的出现,对于保险公司来说却是不小的挑战和风险,包括保险费用的变化、产品设计的变革、风险评估的改变等等。国际权威评级机构Morningstar最近的一篇报告就引起了不少车险公司的恐慌。报告预测,当20年后道路上的大多数汽车都实现了自动化时,汽车保险将被产品责任保险所取代。

那么这是不是意味着20年后,车险要消失了?

你追我赶,关于自动驾驶的盛宴刚刚拉开序幕

如果说新能源汽车的电动化是汽车行业竞争的上半场,那么自动驾驶的智能化就是汽车行业竞争更加激烈的下半场。而在无人驾驶领域中,中美企业始终处于领跑位置,且竞争日渐白热化。

前不久的特斯拉Robotaxi无人驾驶出租车发布会给了大家不少惊喜。除了满满的科技感之外,最大的亮点是车内没有方向盘、脚踏板、后视镜,并且内嵌自动清洁设备,一切需要人为操作的部件全部剔除,真正实现了“无人化”。

马斯克表示,自动驾驶汽车预计将比人类驾驶的汽车安全10至20倍,每英里成本可能低至20美分,预计在将于2026年投入生产。

特斯拉采取的是FSD路径,通过神经网络进行车辆控制。模拟人类开车的习惯和规律。截止今年7月,特斯拉FSD的累计行驶里程已经超过16亿英里,在数据规模的优势下,FSD会变得更加“聪明”,直至成为像人类老司机一样的熟练。

当然,国内在无人驾驶领域的发展也不落下风。比如爆火的“萝卜快跑”,采取的是“车路云一体化”的路径,这种路径是在单车智能的基础上增加了路测知感,填补了无人驾驶技术在感知和通信方面的不足,从而在复杂的城市交通中减少事故发生率。

据悉,国内“萝卜快跑”已经在国内11个城市开放载人测试服务,并在北上广等地开展无人驾驶出行测试服务。截止至今年4月,“萝卜快跑”的自动驾驶出行服务订单累计超过了600万单。

除此之外,国内的传统车企广汽集团在近日也宣布拟投资小马智行、辰致科技两家无人驾驶科技公司,投资金额超7亿元,正式大规模布局智能驾驶。

在这场激烈的竞争中,关于无人驾驶的盛宴才正式拉开序幕。

从以“人”为中心到以“车”为中心,自动驾驶如何颠覆传统车险?

毫无疑问,无人驾驶的发展已经是大势所趋,随着技术的进步和政策加码,无人驾驶车辆的接受度和普及度只会越来越快。那么不同级别的自动驾驶需要的保险保障就成为了现阶段急需解决的问题。

首先我们知道传统个人车险是以“人”为中心的,投保人是车主,保障范围主要是车辆损失以及因车辆使用对第三方造成的损害。而自动驾驶技术的出现,使系统将成为驾驶行为的主体,相关保险产品的保障就必须得跟上技术的发展步。自动化级别越高的车辆,保险需求越为复杂,这也意味着保险公司需要开发新的保险产品和服务,来提供更全面的保障,并且需要和汽车制造商、软件提供商共同明确责任界定和赔偿流程,以适应这种变化并满足市场需求。

而正如前文所说,无人驾驶车辆的全面普及可能只需要20年,这个过程会对车险乃至整个保险业造成什么样的冲击呢?

Morningstar分别从驾驶自动化的级别和自动驾驶车辆的渗透率两个维度来进行了分析预测。

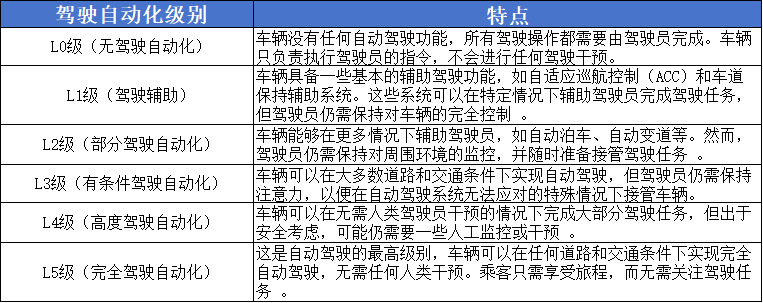

在驾驶自动化的级别方面,目前自动驾驶一共有L0到L5六个级别,级别越高自动化程度越高。比如L0级别是没有任何自动驾驶功能,需要驾驶员完成驾驶。而L5级别可以实现在任何道路和交通条件下进行完全自动驾驶。

不同级别的自动驾驶车辆,责任划分是完全不同的。

首先,如果L2级或更低系统的自动驾驶汽车发生事故,将由驾驶员承担全部责任。

其次,如果发生涉及L3级和L4级自动驾驶汽车的事故,责任可以是人为或系统,也可以是两者的组合,具体取决于外部条件、地理位置和法律结构等因素,谁承担责任的问题将会变得非常复杂。在综合了最新的行业发展、监管、法律等多个因素之后,目前在L3级的自动驾驶汽车事故中,主要责任仍然由驾驶员承担。

一方面是因为系统制造商肯定会尽量保持系统完全自主运行受到限制的原则,以避免对事故负责。另一方面监管目前的发展其实是大大滞后于行业技术的发展,监管机构更倾向于将责任归咎于驾驶员,所以L3级别的自动驾驶对车险行业的直接影响还是很小的。

不过随着自动驾驶技术的进步,从L3级别升级到L4级后,这种情况会发生重大变化,传统汽车保险行业开始受到广泛冲击。系统制造商可以直接推出车险产品,并对事故承担主要责任。这主要是因为L4级别的自动驾驶车辆事故发生率将会大大减少,系统制造商可以放心承担责任。

自动驾驶巨头Waymo和瑞士再保险发表的一项研究论文的相关数据显示,在选取足够大的样本量情况下,Waymo L4级别的无人驾驶汽车没有发生人身伤害索赔,而人类驾驶基准的索赔为每百万英里1.11次;在财产损失方面,Waymo L4级别的无人驾驶汽车每百万英里发生0.78次索赔,而人类驾驶为3.26次。

最后,如果发生涉及L5级自动驾驶汽车的事故,系统/车辆制造商将完全承担全部责任,汽车保险将完全失去作用。这是因为自动驾驶汽车的全部意义在于解放驾驶员的双手,一旦发生事故,车主如何被认定对损害负有法律责任是很难的。

所以说,如果L5级自动驾驶汽车一旦大规模的普及,汽车保险很可能会演变为产品责任保险,并最终由汽车制造商或为车辆提供自动驾驶功能的公司承担,汽车保险将成为小众的商业保险业务,其性质也将发生巨大变化。

自动驾驶逐步渗透,传统车险最快20年后将“消失”

当然,自动驾驶级别只是一个方面,自动驾驶汽车(只包括L4级和L5级)的渗透率才是真正影响汽车保险业务最大的因素。这里的渗透率是指道路上具有一定水平自动驾驶能力的车辆的百分比,而Morningstar使用专有模型对技术进步的时间、自动驾驶汽车采用速度和车辆报废率进行计算,对未来自动驾驶汽车的渗透率进行了预测,预测一共分为以下三个阶段。

第一个阶段,也就是我们目前所处的阶段,市面上大多数自动驾驶车辆都处于L2-L3级别。像目前我们熟知的特斯拉FSD路径、小鹏汽车自动驾驶系统都是属于L3级别,L4级别的自动驾驶技术还并不成熟,车险业务并未受到影响。

第二个阶段,这个阶段的时间点在2024年~2034年期间,L4级别的技术已经得到了飞速进步,自动驾驶车辆的渗透率达到了10%,已经开始对汽车保险产生重大影响,保险公司会开始采取行动,尽量保护原有的车险业务。但大部分地区的责任汽车保险依旧是强制性的,虽然无人驾驶汽车会大幅减少事故,但一方面是渗透率不高,另一方面汽车保险的监管环境会滞后于技术变革,所以责任汽车保险依旧是主流。同时随着越来越多的无人驾驶汽车上路并建立了安全防止碰撞的记录,汽车保险的保费会迎来大范围降低。

第三个阶段,这个阶段的时间点在2034年~2044年期间,自动驾驶车辆的渗透率达到了60%,传统的车险业务将在很大程度上停止创造任何价值。正如前文所说,这时候车险将变成一种产品责任保险,比如类似于房屋保险的产品,其目的旨在为车主提供保护,以防车辆因交通碰撞以外的原因(如冰雹或洪水)而被盗或损坏。如果汽车保险的覆盖范围仅限于这一领域,该行业的规模将缩小到可以忽略不计,那么车险公司将会遭到毁灭式的巨大打击。

当然,这只是Morningstar最激进的一种预测结果,另外两种相对保守的预测结果分别是2053年和2060年自动驾驶车辆的渗透率达到了60%,这是因为自动驾驶汽车采用率的增长速度、政策的开放程度、技术更新迭代的速度都会影响自动驾驶渗透率。

无人驾驶技术正在快速发展,照这个趋势下去,20年后,或者在更远的将来,车险会消失可能真的不会是危言耸听。当然对于未来的事情,我们无法做到精准的预测,但要做到未雨绸缪。对于保险公司,特别对于车险公司来说,优化业务结构、寻找新的盈利、加大产品创新、提高市场竞争力才是现阶段的重中之重。因此,无人驾驶技术在给车险行业带来挑战的同时,也一定会来带机遇的。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号