扫描分享

本文共字,预计阅读时间。

一直以来,香港保险凭借高收益、多样的投资标的而被消费者青睐,也引发了市场对港险的热捧。然而,随着泰禾人寿成为180年以来被接管的第一家香港人身险公司,香港保险的一些风险也呈现在大众面前。

事实上,在泰禾人寿之前,香港保险也并非全无风险。2018年安盛的4.7亿港元投连险暴雷事件,揭开了诈骗集团利用保险公司进行背书、操纵保险经纪公司和独立财务顾问机构,导致263名投资者痛失本金的内幕。在这之前,香港保险也发生了101投连险误导销售严重、投诉量大等负面事件,将投保人引入风险深渊。

安盛4亿投连险暴雷!

近年来,香港人身险市场最大的负面事件,莫过于2018年6月安盛的4.7亿港元投连险暴雷事件。

据报道,保险经纪公司Asia One将安盛的非保证投连险产品Evolution与Hong Kong Investment Fund基金挂钩,而后保单净值大跌95%,导致共计263人投资者痛失本金,并需向安盛缴付管理费。

安盛的投连险产品Evolution是此前101投连险计划的升级版本105投连险,即最终保额为保单账户价值的105%。和香港其他投连险产品一样,Evolution也连接了一个基金池,其中包含上千只全球公募基金,还有股票和金融衍生品等投资品种,主要针对高净值客户,但具体的投资决策,和保险公司无关,而是由独立财务顾问公司IFA负责,他们负责全程管理客户投资,给出买卖建议,并定期向客户汇报。

借助安盛集团的背书以及投连险产品Evolution的包装,诈骗集团利用旗下的IFA机构Asia One,将自己成立的基金Hong Kong Investment Fund纳入Evolution的投资范围,并在2013年底通过操控安盛保险公司的10多名保险经纪人,提供高额佣金,要求他们向受害人介绍这款基金,利用"保本回报"等说法说服投保人选择这一基金。

当受害人将保费投资在上述基金后,这些钱并非用来运作基金,而是转到了诈骗集团的银行和证券账户,用作运作借贷生意,并购买物业、赎回楼宇按揭、偿还楼宇贷款。

2018年7月,当投保人打算赎回基金时发现,涉事基金价值大跌超过9成,2019年2月,基金宣布破产,当时基金解释因投资高风险资产,警方深入调查后,发现诈骗集团偷窃基金的资产,涉及被骗款项4亿7500万元,拘捕24人。

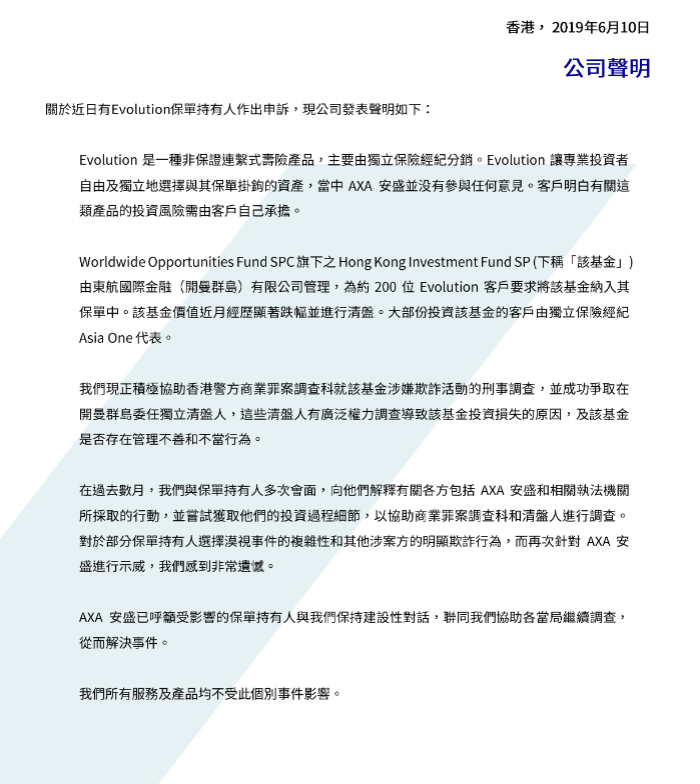

针对这一事件,安盛发表了声明,表示与产品的投资决策无关,并将协助警方调查诈骗集团在4.7亿暴雷事件中的事宜。

来源:安盛官网

对于安盛是否负有责任,业内意见不一致,从投连险本身的合同来讲,保险公司确实不参与投连险产品的投资决策和基金管理等事宜,负责任的是独立财务顾问公司IFA。那么,安盛如何确保IFA的资质,如何与整个事件中的Asia One达成中介合同,就不得而知了。

香港"101投连险":销售误导严重、退保费高达100%本金

在安盛4亿产品暴雷之前,香港投连险已经发生过类似事件。2015年之前,流行于香港保险市场的是一款"101保险计划"投连险产品。和一般保险产品不同的是,101保险其实是一款披着保险外衣的基金产品,注重投资部分,大部分情况下仅有1%的保费用于保额,即最终赔偿额度为保单价值的101%,因此得名。

然而,恰恰是这类产品注重投资的性质,导致产品受到内地投资者青睐,因此成为当时香港保险市场上的热销产品。而后,因为销售误导、投诉量大、退保太多,香港监管停售了这款产品,并出台了规范投连险的文件《承保类别C业务指引》(GN15)。

那么,101保险计划究竟是怎样的产品,会从受到市场热捧走向被监管停售的地步呢?

据悉,101保险计划多以储蓄计划包装,保单包含多只环球基金投资可供选择,年期长达5年至30年不等。产品的身故赔偿是保单账户价值的101%,因此得名。

101保险的运作方式是,投保人定期供款,经扣除任何适用费用及收费后,由保险公司投资于投保人选取的基金,保单账户价值取决于所选基金的表现。值得注意的是,投保人的供款以及任何基金投资都属于保险公司的资产,与投保人无关。

此外,身故赔偿也会受投资风险及市场波动影响,最终可能会低于投保人的供款。如果投保人需要提前退保、减保,则需要支付相关的退保以及其他费用。

在监管出台规范文件整顿101保险计划之前,基本上香港大部分保险公司都推出过101保险计划,包括安盛、宏利等头部公司。以标准人寿为例,该公司推出了"盈聚101计划"。从产品手册可以得知,"盈聚101计划"产品的最低供款年限是5年,每月供款的额度为720港币/90美元/90欧元/60英镑/11,700日元。

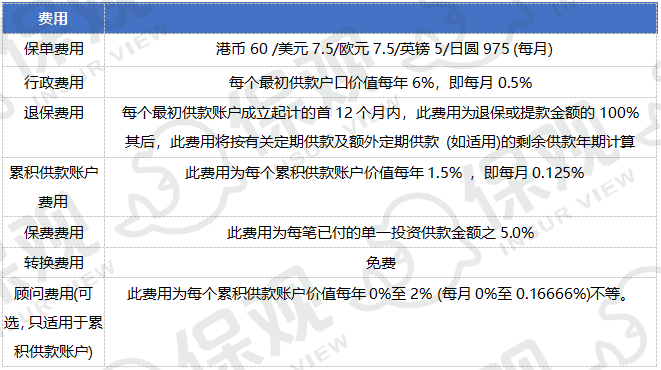

产品收取的具体费用包括保单费用、行政费用、退保费用、累积供款账户费用等,具体收费比例如下。

据产品手册,在受保人为40岁非吸烟男性、每年缴费10万港元、缴费25年,且持有保单25年,假设回报率为3%的情况下,投保人定期缴费的24.9%将支付给保险公司,用来支付所有投资层面的费用及保单收费。

可以看到,产品的费用比例非常高,尤其在长期缴费、且缴费金额较大的情况下,此外,如果在第一年内退保,则需要支付高达100%的退保费用,这也是极其容易造成销售误导并引发投诉的地方。

梳理来看,针对101保险产品的投诉基本上围绕销售误导以及由此引发的基金管理费和退保费问题。

和销售时候所说的3-5年不同,101投连险产品的投资年限往往长达25至30年不等,对投保人的长期供款能力提出了极高要求。因此,投保人在供款达到一定时间后,可能会因为资金问题而做出退保决策。

再者,这类投连险产品,保险公司并不负责进行投资决策,真正做出投资决策的是保险代理人或者投保人,相对专业的基金管理方来说,他们并不够专业,因此会造成账户中基金基金的回报与营销资料中的回报率出现较大差异的情况。

无论是资金还是收益不达预期的问题,投保人遇到这两种情况,会提出退保等要求,而进入退保阶段,则会发现在前几年内,退保费用以及管理费用高昂,因此根本拿不到大部分已交保费,从而最终导致客户提出投诉。

从误导到暴雷,投连险是收益还是骗局?

根据香港投资者及理财教育委员会的定义,香港投连险分为高保障型、保本身故赔偿型和105%型(身故赔偿为账户价值的105%)三大类。其中,第三类即香港所称的"105"投连险的寿险保障程度低,投资表现欠佳时,身故赔偿额可能会很低。上述安盛暴雷的Evolution投连险产品,就是105型的一个典型例子。

香港投连险产品收益高,或者说是宣称的收益高,本质上是对接了全球性公募基金池,由客户自行选择所投资的基金,再由独立财务顾问公司进行投资管理。这一运作方式决定了如果投保人追求所谓的高收益,需要本身具备专业的基金管理知识。本质上来说,购买这类产品,相当于买了基金。

回顾香港投连险的两次负面事件,均是保险公司、保险经纪公司、诈骗集团利用投保人追求高收益的心理,在产品设计层面着重强调保本、高收益的特点,误导他们投入资金,最终要么如安盛的暴雷事件一样,导致巨额资金被诈骗集团转走,要么如标准人寿的101投连险计划一样,造成销售误导、大量退保乃至投诉事件,最终将101投连险产品带入监管明令禁止的境地。

作为一种具有灵活性和回报机会的保险产品,投连险存在一定的投资风险,哪怕是在国内发展短短几十年的市场,也曾在2001年陷入"投连险危机",2001年底,平安福州分公司的退保事件拉开投连险退保序幕,中国保险史上迎来第一次产品公共危机。

但归根结底,投连险产品本身也并非就是原罪。内地的投连险危机,警示了资本市场对产品收益的严重影响;香港投连险的产品设计,具有极高的灵活性,也给予了专业投资者合理配置资产、以求收益最大化的机会。如何合理使用这一工具,或是市场需要去思考的。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号