扫描分享

本文共字,预计阅读时间。

文/洪偌馨、伊蕾

1

又有养老FOF没能熬过三年「大限」。

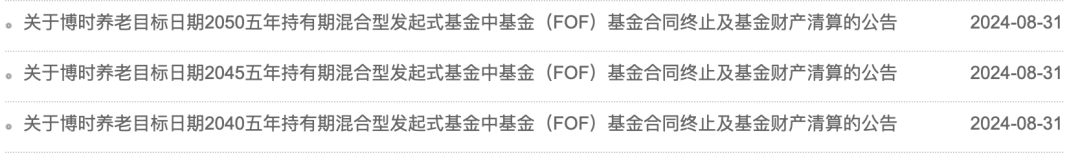

在8月的最后一天,博时基金连发三条养老FOF的「清盘」公告:旗下产品「博时养老目标日期2040五年持有期」、「博时养老目标日期2045五年持有期」和「博时养老目标日期2050五年持有期」的三年合同终止,基金财产将进行清算。

公告显示,截至8月30日,三只基金资产净值均低于两亿元,已触发基金合同中约定的基金终止条款,直接进入清算程序并终止,且无需召开持有人大会。

这样的情况并不鲜见。

公开信息显示,仅2024年以来,已有超过10只养老FOF基金清盘,如果再统计一下,目前已经发布的可能触发基金合同终止情形的提示性公告,这一数字还将翻倍。

养老FOF接连遭遇清盘的背后,是投资者实际收益与心理预期的巨大落差,好不容易熬过三年封闭期,却并没有成为「时间的朋友」。

据不完全统计,截至今年6月30日,市场上仍有超七成的养老Y份额基金自成立以来业绩尚未收正,跌幅最高的甚至超过30%。

面对当下养老产品的困局,资管机构也是颇为无奈。

一方面,国人对于养老FOF的接受度本就不高;另一方面,从国内个人养老「第三支柱」起步的时间点来看,确实有些「生不逢时」——刚开始就遇上了市场的下行周期。

「我们也知道,账户亏10个点却让大家去做长期投资,这是不现实的」,一位基金经理坦言,与此同时,每家公司可支配的资源是有限的,把当期资源投向一个无法确定回报周期和回报率的远期业务,也是一个艰难的抉择。

其实,从过去一年多个人养老金「第三支柱」在36个地区的落地实践来看,「开户热、缴存冷、配置低」的现象也并不是什么秘密。

根据人社部披露的最新数据,目前已有6000多万人开通了个人养老金账户,较2023年6月底的4030万大幅提升约50%,远远超过了已实施近20年的第二支柱企业年金的覆盖人数。

但《中国养老金发展报告2023》显示:

相对于开户人数而言,实际缴存人数比例过低,仅为22%;

相对税优政策规定的缴存额上限而言,实际缴存金额比例太低,仅为2.5%;

相对于缴存额而言,实际投资的资金比例较低,约为61%。

2

作为一项新兴业务,中国的养老金融体系仍在完善的过程中,「第三支柱」也才刚刚开始落地推进。

不仅个人投资者还存在认知局限,对于财富机构或资管机构来说,这也是一个新的领域。不管是产品设计还是服务能力都比较单薄,甚至对养老金融服务的「定义」本身都是不清晰的。

以商业银行为例,过去的「养老金融」基本是指养老金「第一支柱」和「第二支柱」,涉及的核心业务就是存托管、投资管理以及资金结算等。

但个人养老金试点开启之后,作为养老账户的运营方,银行在养老金融领域有了更大的发挥空间。

比如,依托养老账户、围绕养老产业,银行可以展开包括产品创设、资产配置、投资陪伴以及康养医疗等在内的多元综合服务。

尽管养老金融市场的前景广阔,但真的落地实践并不容易。

比如,因为养老账户具有唯一性,前期各家银行不惜投入大量资源和营销费用去抢夺客户,由此也引来了很多「羊毛党」,甚至有人不惜销户重开获取多次「权益奖励」。

而更重要的是,银行本身并没有做好足够的准备,后续产品和服务都未能及时跟上。

导致这种现状的原因,不仅是很多银行对于养老金融业务的理解和投入程度不够深入,更深层次的原因还有,银行的内部架构并不适配当前的业务需求。

比如以前,银行的养老金业务大多是由金融市场或公司业务部门主导的,但现在这几个部门显然无法有效驱动业务升级,来满足日益复杂的个人养老金融服务需求。

反过来,如果依靠零售部门来牵头,又可能会出现过于产品导向,或者「开户热」但投资金额低的情况,因为中后端的服务和运营体系并不能流畅支持。

所以,今天我们谈论的养老金融服务,其实是一个横跨零售、对公、金融市场多业务条线和部门,涉及银行前、中、后台的复杂体系。

不久前和一位银行业朋友交流时,他也提到,「你去看看一个银行到底在用怎样的组织架构做养老金融业务,就大概可以知道他们会做成什么样子。」

再加上,养老金融的「长期主义」特征及资产配置的复杂性,对线下理财经理和线上的数字化助手都提出了更高的要求。

庞大的线下理财队伍该如何培训、引导、调整考核方法,在最大限度提升服务效率的同时,保证线上线下服务和体验的一致性等等,都是亟待解决的问题。

而资管端的困局——养老产品看似数量不少,但同质化严重,也导致商业银行的所谓「产品精选」失去意义。

不断扩充的产品池除了让客户的选择困难度提升,似乎并没有带来更大的增益。所谓配置,更多时候也只是停留在理念层面。

3

大家都在等,养老金融市场真正的爆发。

毕竟,中国老龄化的趋势已经势不可挡。预计在2030年左右进入老年人口占比超20%的超级老龄化社会,2084年之后中国老年人口约占总人口的一半。

与此同时,在退休人员养老金20年连涨、惠及1.4亿人的同时,其涨幅却在持续下降。

一个可以参考的数据,在经历了10年每年10%以上的增长之后,2016年,我国退休人员的养老金涨幅首次低于10%,而后这一数字在2021年跌破5%,又在今年继续创下新低。

现在的工资涨幅还比不上老年人的退休养老金,而到自己领退休金的时候,养老金可能也涨不动了,「千禧一代」的「养老焦虑」也渐行渐近。

但那个拐点究竟何时到来?没有人能给出答案。

眼下,投资端「初战」受挫、动力不足。而依靠财富端来驱动养老金融市场的扩张则注定是一个漫长而痛苦的过程。

与此同时,当前金融投资市场上「短期化」趋势不断加剧。

截止到9月2日,全市场规模最大的货币型基金天弘余额宝7日年化收益率已经从年初的2.4530%一路下行至1.3840%,而从整个市场来看,7天年化收益率低于1.5%的货币基金产品占比近4成,其中一些甚至已经跌破1%。

在收益率下行时,货币基金的规模却不降反增。数据显示,截至今年7月底,国内货币型基金的净值规模为13.79万亿元,较上年末增长超过20%。

这为资产管理机构带来了更大的流动性压力和收益率压力,更与以长期投资为基础的养老金融存在底层上的矛盾。

长期来看,资产管理机构走向长期化,包括理财产品的中长期化、保险产品的长期年金化甚至终身年金化已是必然趋势,这也与养老金融的特征趋同。

毕竟,只有这样才能解决收益率和流动性的问题。

而根据国家金融监督管理总局披露的最新监管思路,进一步丰富产品形态、增加10年期以上长期限产品供给,以及鼓励符合条件的理财公司探索提供养老财务规划和顾问咨询服务等,都将是未来理财子公司重要的发展方向。

但供给端、需求端如何才能实现真正的「双向奔赴」,这道题最终还是要全市场一起来解。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号