扫描分享

本文共字,预计阅读时间。

本文聚焦香港资产及财富管理业务。

一、香港证监会例行发布《2023年资产及财富管理活动调查》报告

(一)2024年7月12日(周五),香港证监会(全称为证券及期货事务监察委员会)发布《2023年资产及财富管理活动调查》(Asset and Wealth Management Activities Survey),披露了2023年底香港地区的资产及财富管理活动情况,为市场了解香港资产及财富管理业务提供了较好的基础资料。回顾过去,香港证监会自1999年起便开始发布这份报告,之不过2017年以前的报告名称叫“基金管理活动调查(Fund Management Activities Survey)”。

(二)由于范围不太一样,使得香港证监会披露的2017年前后资产及财富管理业务数据总体不可比。具体看,

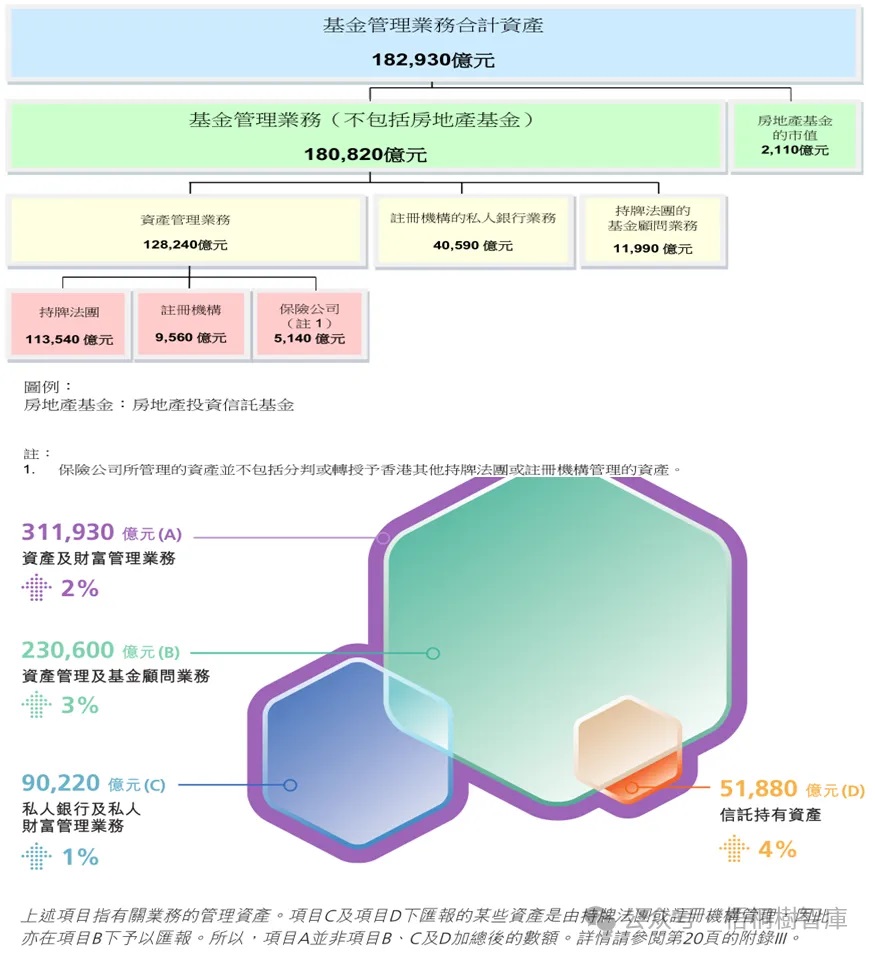

1、2017年以前的资产及财富管理业务主要指基金管理业务和房地产投资信托基金两类,而基金管理业务又进一步包括资产管理业务、注册机构的私人银行业务和持牌法团的基金顾问业务,其中资产管理业务的主体包括持牌法团、注册机构和保险公司。下图所呈现的便是香港2016年度的基金管理业务体量情况。

2、2018年以来香港证监会披露的“资产及财富管理业务”包括香港的资产管理(香港9号牌照、基金顾问(香港4号和5号牌照)、私人银行及私人财富管理、证监会认可房地产投资信托基金的信托服务及管理等业务。其中,基金顾问业务是指就基金或投资组合提供投资顾问服务(香港4号牌照、5号牌照),及可为服务提供商赚取总营运收入。

上图也列示了2023年香港资产及财富管理业务的分类情况,即资产管理业务包括资产管理及基金顾问业务的全部、私行及私人财富管理业务的一部分以及信托业务的大部分。

二、香港资产及财富管理业务重回顶峰仍需持续努力

虽然规模上看2023年香港资产及财富管理业务有一定恢复,但这主要是和2022年相比,如果和2018-2021年相比,则会发现香港资产及财富管理业务仍然有许多工作要做。

(一)资产及财富管理型业务规模达31.19万亿港元,同比增长2.13%

根据香港证监会披露的数据,截至2023年底,香港资产及财富管理业务规模达311930亿港元,同比增幅为2.13%。其中,资产管理及基金顾问业务规模达23.06万亿港元,同比增3%;私人银行及私人财富管理业务规模达90220亿港元,同比增0.64%;信托持有资产规模达51880亿港元,同比增3.64%。可以看出,增速整体较为平缓,亮点不突出。

(二)资产及财富管理业务规模较2021年高点依然相差4.35万亿港元

虽然2023年香港资产及财富管理业务规模达到31.19万亿港元,较2022年有一定增长,但如果和2021年的历史高点相比,则会发现依然相差4.35万亿港元。其中,资产管理及基金顾问业务规模较2021年的高点相差2.83万亿港元、私人银行及私人财富管理业务规模较2020年的高点相差2.29万亿港元,只有信托持有资产规模创下了历史新高。

(三)净资产流入达3890亿港元,较历史高点(万亿级港元)依然相去甚远

就整个资产及财富管理业务而言,2023年净资金流入达3890亿港元,虽然较2022年的880亿港元有明显上升,但是和2018-2021年期间的7830亿港元、16680亿港元、20350亿港元和21520亿港元净资金流入相比,基本不在同一个量级上。其中,2023年资产管理及基金顾问业务净资金流入达480亿港元,虽好于2022年的330亿港元净流出,但亦远低于2018-2021年的4040亿港元、9870亿港元、13790亿港元和15140亿港元;2023年私人银行及私人财富管理业务净资金流入为3410亿港元,好于2022年的1210亿港元,亦低于2018-2021年的3790亿港元、6810亿港元、6560亿港元和6380亿港元。

三、内地对香港资产及财富管理业务的贡献度显著提升

数据显示,内地对香港资产及财富管理业务的贡献度在2023年出现了显著提升。

(一)2023年内地相关持牌法团及注册机构的资产及财富管理业务的管理资产为26760亿港元,同比增幅达4.45%,超过2.13%的整体增幅。特别是,26760亿港元的管理资产规模已为历史最高值,2018-2022年这一数值分别为15880亿港元、17820亿港元、24610亿港元、25260亿港元和25620亿港元。

(二)截至2024年一季度,基金互认安排下的基金中,源自内地投资者的管理资产达到24972亿港元,不仅创下历史新高,同比增幅更是高达81.14%,而同期的基金数量并没有变化,源自香港投资者的管理资产已经降至749亿港元。这意味着,内地投资者对香港基金的认可度和热情非常高。

四、香港资产及财富管理业务的资金来源与资产配置情况

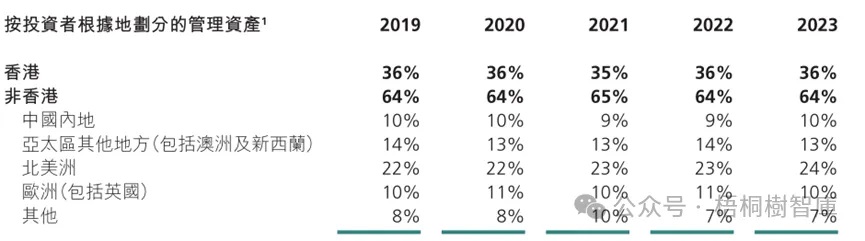

(一)投资者地域分布:香港和内地分别占36%和10%、北美和欧洲合计占34%

从投资者地域来看,香港资产及财富管理业务的投资者仅有36%来自香港地区,另有10%来自中国内地,即46%的投资者来自于中国内地及香港。换言之,中国内地及香港以外的投资者贡献了香港资产及财富管理业务规模的54%左右,且这个比例非常稳定。

以2023年数据为例,香港资产及财富管理业务规模中的36%来自香港、24%来自北美地区、13%来自严太及其他地方(含澳洲和新西兰)、10%来自中国内地、10%来自欧洲(含英国)以及7%来自其它地区。特别是,趋势上看投资者地域分布似乎没有明显变化。

(二)客户类别情况:58%为主权机构和金融机构、30%为非专业投资者(含散户)

若按客户类别划分,则会发现香港资产及财富管理业务的70%由专业投资者贡献,非专业投资者(含散户)贡献了剩余的30%。具体看,法团、金融机构和基金合计贡献了46%,政府、主权财富基金和央行贡献了12%,而个人、家族办公室及私人信托、慈善机构分别贡献了3%、2%和1%。如果从趋势上看,则会发现非专业投资者的贡献比例呈上升态势,这在内地相关持牌机构的资产管理及基金顾问业务中体现的尤为明显,表明内地对海外财富管理需求的群体正逐渐散户化,需求较为庞大。

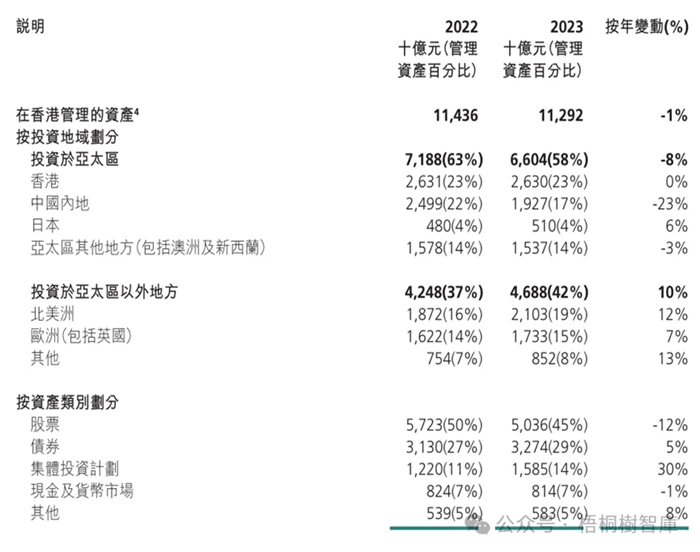

(三)投资亚太以外地区的体量增加明显(对应亚太地区的投资体量显著下降)

2023年香港资产及财富管理业务中的58%投向了亚太地区(香港、中国内地、日本及其它分别占23%、17%、4%和14%),同比下降8%(投向中国内地的体量更是大幅下降23%)。

香港资产及财富管理业务中的42%投向了亚太以外的地区,同比大幅增长10%,其中北美、欧洲(包括英国)和其他地区分别占19%、15%和8%(同比分别增长12%、7%和13%)。

(四)45%和29%配置到股票和债券,14%和7%配置到集体投资计划、类现金资产

从资产配置的方向来看,股票和债券仍然是香港资产及财富管理业务的两大品种,合计贡献74%左右,而集体投资计划、现金及货币市场工具分别贡献14%和7%左右。和2022年相比,2023年更多香港资产及财富管理业务更多配置在了债券和集体投资计划两个品种上,而配置在股票上的规模同比下降12%左右,这显然是受到海外高利率的影响。

五、结语

(一)数据上看,香港资产及财富管理业务在2023年获得了一定增长,这在一定程度上得益于香港特区政府的发力。不过和历史高点相比,香港资产及财富管理业务规模仍然有超过4万亿的差距,且2023年增速上看表现较为一般,这意味着香港仍需持续发力。

(二)2000-2011年期间,香港基金管理业务的规模由2万亿港元以下逐步升至10万亿港元附近,2012年起香港基金管理业务规模则由10万亿港元左右快速升至18万亿港元以上,直至2020年资产及财富管理业务规模达到35.55万亿港元的历史高点,这个过程无疑是顺畅且令人振奋的,不过现在确实也面临一些挑战。

(三)香港的国际金融中心地位主要靠银行业、资本市场、资产及财富管理、人民币离岸枢纽地位等支撑。目前香港银行业体量超过27万亿港元、港股市值在32万亿港元左右,而人民币离岸体量仅在1.1万亿人民币左右,故体量超过31万亿港元的香港资产及财富管理业务对香港来说至关重要,而当前的市场环境亦有助于香港提振这类业务。

(四)很多人可能以为香港资产及财富管理业务的投资者大部分来自中国内地,实际上数据告诉我们并非如此,中国内地对香港资产及财富管理业务的贡献率仅有10%,香港贡献36%,亚太其它地区、北美、欧洲等地区的贡献率合计超过50%,且年来比例较为稳定。这意味着,对香港来看,稳住其资产管理及财富管理中心地位的关键在于稳住中国内地及香港以外的市场,而非仅聚焦于中国内地,虽然它很重要且想象空间较大。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号