扫描分享

本文共字,预计阅读时间。

在助贷平台的资金来源中,有一部分为信托、旗下小贷及资产证券化(ABS),对于这部分资金发放的贷款,助贷平台一般有较高的主导权,在财务上作为表内贷款处理。

在收入上,自有资金参与发放的贷款,因无需与其他资金方分成,相对成本更低,收益也更高。此外,表内贷款的小贷及ABS在合规上更优。

通过查阅头部上市助贷平台的财报,发现奇富科技的传统“重资本”业务在向表内业务倾斜,近年来占比逐年增加,而乐信和信也科技的表内业务则出现较大波动,且占比较小。

01 头部上市平台分化明显

头部上市助贷平台多与信托合作;而ABS门槛较高,仅规模较大的奇富科技及乐信发行了ABS产品。

另外,根据财报,奇富科技和信也科技的表内业务包括旗下小贷公司的贷款。

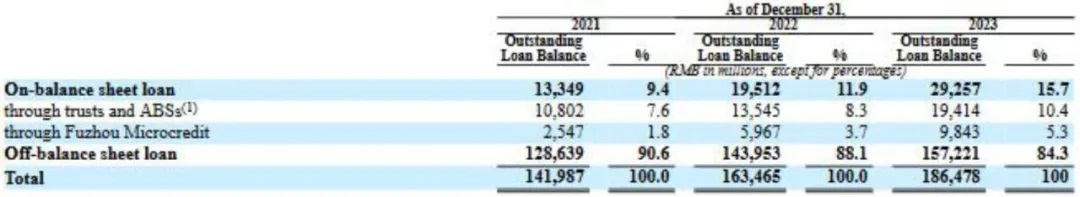

在上市助贷平台中,奇富科技的表内贷款披露较为全面。财报显示,奇富科技表内贷款余额占比由2021年的9.4%上升至2023年的15.7%,达292.6亿元。

其中,资金来源为信托和ABS的贷款占比由2021年的7.6%上升至2023年的10.4%,达194.1亿元,而福州小贷的贷款占比由2021年的1.8%上升至2023年的5.3%%,达98.4亿元。

如果不考虑2023年的轻资本贷款余额1145亿元,则表内贷款占比约四成。

财报披露,奇富科技作为受益人,2023年成立了138亿元信托和资产管理计划投资于其平台促成的贷款。另外,截至2023年底,其累计发行了310亿元的ABS,上交所及深交所累计批准了148亿元的储架发行额度。

企业预警通数据显示,今年以来奇富科技已发行ABS产品逾50亿元,目前存续产品金额合计约119亿元。

财报披露,其ABS的底层资产包括信托贷款和小贷公司贷款,奇富科技持有所有的劣后份额。

在业绩贡献上,表内贷款已占重要地位,一是占比较高,二是在整体规模降速的情况下,表内贷款增长减少了业绩波动。

根据财报,2024年一季度奇富科技信用服务收人(Net revenue from Credit Driven Services),即传统重资本业务收入同比增长15.4%至30.2亿元,主要是其表内贷款平均余额上升,带来融资收入(Financing income)同比增长44%至15.4亿元。表内贷款的融资收入占信用服务收入的一半,占整体收入41.53亿元的37.1%。

乐信未披露表内贷款余额情况,但其资金来源为信托和ABS的贷款进入资产负债表的“financing receivables”科目,截至2023年底,该科目总计41.4亿元,同比减少约四成。与1240亿元的贷款余额相比,表内贷款占比较小。

企业预警通数据显示,2020年6月以来,乐信分别与天风证券和华西证券合作,共发行了五只ABS产品,每只金额为2至3亿元,票面利率2.8%至6.88%。

信也科技的表内业务规模也相对较小,2023年期末余额占整体贷款余额674亿元的比例仅约2%。截至2023年底,其表内贷款对应的科目“loans receivables ”余额13.4亿元,同比减少44.8%。

该科目余额除了信托贷款,还包括旗下子公司的贷款(根据财报,应包括小贷公司贷款和海外业务贷款)。

2023年,信也科技来自于小贷的净利息收入为5942万元,同比略增;来自于信托的净利息收入为2.6亿元,同比减少54.3%。与2023年超百亿的营业收入相比,显然其表内业务贡献尚小。

此外,维信金科的业务中一直以来信托贷款占比较高,2023年其促成信托贷款108亿元,占比14.4%,但较2022年的116.6亿元及占比22.3%有所下降。

与上述上市助贷平台相比,互联网巨头旗下的金融科技平台更“激进”地利用资产证券化来做大贷款规模,底层资产包括旗下小额贷款、消费性贷款、应收账款、信托贷款、信托收益权及保理融资债权。

根据企业预警通数据,蚂蚁、度小满、京东科技及美团金服等旗下均有数十只ABS存续产品,总规模均达数百亿元。

表1 互联网巨头关联金融科技企业ABS发行情况

资料来源:零壹智库根据企业预警通数据整理

说明:蚂蚁从2021年起未发行新的产品;京东金融的数据包括一只REITS产品

其他平台旗下小额贷也在利用资产证券化扩大规模。据报道,今年5月,中国银行间交易商协会接受重庆携程小贷定向发行2024年度拿去花第一期资产支持票据(ABN)的注册,注册金额50亿元。

携程小贷为上海携程商务有限公司和携程金融科技(上海)有限公司子公司,双方分别出资2.5亿元和47.5亿元。拿去花是携程金融推出的信用消费产品,合作方包括银行及消费金融公司等持牌机构;携程小贷也推出了“拿去花·消费信贷”旅行金融产品。

企业预警通数据显示,携程小贷目前存续ABS共5只,合计规模19.5亿元,基础资产均为消费性贷款。

02 合规属性更优

整体上,表内贷款在承担风险方面的合规性更优。

首先,表内贷款的小贷属于牌照经营,在合规上是无瑕疵的。但一些平台的ABS是从旗下小贷公司的贷款证券化而来,涉及到小贷杠杆的问题。

银保监会于2020年发布的《关于加强小额贷款公司监督管理的通知》规定,通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。

作为标准化产品,ABS的发行需要经过监管机构注册及交易所审批等流程,从而助贷平台发行ABS本身的合规风险相对较小。

但表内贷款的信托则存在合规bug。141号文规定,银行业(包括信托)不得与无放贷业务资质的机构共同出资发放贷款。个别助贷平台与信托合作的信托产品中,除了机构投资者出资,平台也以自有资本参与,如果被认定为以自有资金发放贷款,则存在较大的合规风险。但目前监管尚无定论。

此外,有平台为合作信托的机构投资者提供担保,也存在合规风险。

03 成本低门槛高

表内贷款的资金较其他资金来源成本更低。根据某头部助贷平台反馈,这些资金来源可以“提供更灵活的资金使用方式,有助于我们快速响应市场变化,可以更好地控制资金成本”。

据新世纪评级统计,2024年第一季度在交易所市场发行的消费贷款ABS中,期限在一年期及以内的证券利率较为平均且分散,其中以京东系列为主,AAAsf级别的证券利率大多集中在2.5%左右,AA+sf级别的证券利率大多集中在2.75%左右。

期限在一年期以上的证券中,利率相对较高的三六零系列AAAsf级别的证券区间在2.79%-3.43%之间,AA+sf级别的证券区间在4.5%左右。而利率相对较低的美团系列和京东系列AAAsf级别的证券加权平均利率均为2.68%,AA+sf级别的证券加权平均利率分别为2.82%和2.87%。

信托的成本较ABS要高一些,但未见信托产品利率水平相关统计,笔者查询到一款消费信托产品收益率在6%以下。

但是,表内资金来源也有其门槛,更适合资质较好的规模较大的平台。上述平台表示:“信托和ABS的门槛相对较高,它们对企业的资质和资产包的质量有更为专业的评估要求,同时还需要建立良好的业务记录和声誉”。

从公开信息可见,各上市助贷平台的表内业务资金来源多包括自有小贷及信托,但发行ABS的仅奇富科技、乐信及信也科技三家,显示ABS门槛要高于信托。

企业预警通数据显示,ABS的发行有失败的情况。信也科技仅在2021年发行了一期信托受益权资产支持专项计划,2023年国联-光大-信也科技30亿元ABS项目终止;此外乐信40亿元交银施罗德-中证-乐信资产支持专项计划的项目状态也显示为“终止”。

而从奇富科技的表内业务的趋势看,大型平台希望利用多元化的资金来源,享受表内业务的低成本和合规优势,当然这也对其资产质量,稳健经营等提出了更高要求。

中小平台当然也会觊觎低成本的表内业务,但碍于互联网小贷资本金及跨省经营等方面的监管要求,以及信托和ABS的高门槛而受限。

根据相关规定,小贷公司资产证券化不得出表,且不得超过净资产的4倍。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号