扫描分享

本文共字,预计阅读时间。

文/清华大学五道口金融学院金融安全研究中心“保险发展与安全”课题研究团队

保险行业作为金融体系的重要组成部分,其金融安全直接关系到整个经济体系的稳定与发展。本报告旨在探讨保险行业金融安全的现状、面临的内外部挑战以及未来的发展趋势,以期为保险行业的监管和风险管理提供参考。面对不断变化的外部环境和内部挑战,保险行业需要坚持创新发展、加强风险管理、完善监管体系,以实现健康、可持续发展。本文摘自清华五道口金融安全研究中心《以中央金融工作会议精神为指导,统筹保险发展与安全,开创保险高质量发展新局面》研究报告。(点击查看报告全文)

我国保险行业面临两大变革

我国保险行业已进入高质量发展阶段。需求层面,消费者不再满足于传统的保险产品,而是寻求更加个性化、多样化、专业化、即时化的保险解决方案;供给层面,大数据、人工智能等先进科技为保险行业提供了全新的生产工具,支持保险公司全面开展数字化转型,大幅提升产品创新、客户服务和内部运作等关键业务流程的效率;政策层面,监管机构出台的新政策和规定持续引导和调整行业的发展方向和内部结构,如偿付能力监管规则的更新、产品信息披露规则的加强等。市场需求的变化、生产工具的更新和监管政策的调整导致了保险行业的两大剧烈变革。

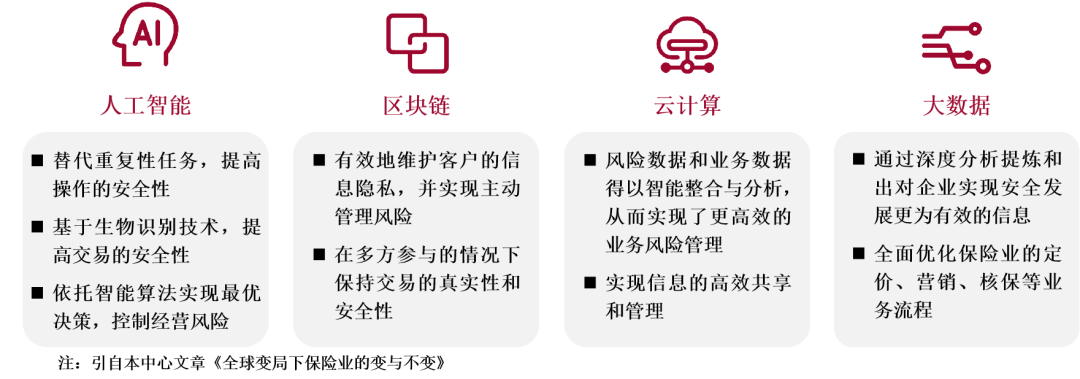

一是保险和科技加速融合。科技的融入为保险产品的个性化和多样化注入了新动力。利用数据分析、云计算等先进技术,保险公司能够更精确地评估风险和定价,从而设计并推出更贴近客户需求的定制化保险产品。通过大数据和人工智能技术,保险公司能够更精准地进行场景构建、风险评估和定价测算,开发出更符合客户需求的产品,如基于行为数据的UBI车险、与健康科技相结合的个性化健康保险产品等。

保险公司不断利用科技提升客户服务体验。移动应用、在线平台等数字化服务渠道为客户提供了便捷的保险购买和服务体验;智能客服系统能够提供24小时在线咨询服务,提高服务效率;适老化服务功能的开发帮助老年人跨越数字鸿沟,如移动应用界面交互增加大字、语音、民族语言等服务,使操作更简单易懂;保险公司通过自动化业务处理、智能决策等优化业务流程,降低成本并提高效率,为客户提供更加即时便捷的服务体验。

图1:保险科技赋能保险行业ABCD四大技术手段

二是保险行业分化加剧。大型保险公司由于规模、声誉、技术、渠道、资本、风险管理等优势,通常能够提供全方位的产品和服务,深受客户的信赖,始终保持市场领先地位。与此同时,中小型保险公司则面临更激烈的市场竞争压力。在此情形下,中小保险公司需要积极谋求破局方法,根据自身资源、市场定位和客户需求,选择特定的细分市场,通过深耕区域、差异化竞争、专业化服务等策略以增强自身的市场竞争力。

此外,新兴的互联网保险公司作为行业的新进入者,通过采用创新的商业模式和技术应用,具有更低的运营成本和更快的服务响应速度,能够提供更加便捷和灵活的保险产品,为保险市场带来了新的竞争动力,也推动了整个行业的数字化转型和创新。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号