扫描分享

本文共字,预计阅读时间。

我们知道,保险公司作为社会的“稳定器”和经济的“压舱石”是不会轻易破产的。但尽管如此,保险公司仍可能面临倒闭破产的风险,纵观全球范围内保险行业的发展,破产的保险公司不在少数,其中更是不乏曾经在业内知名的大型险企。

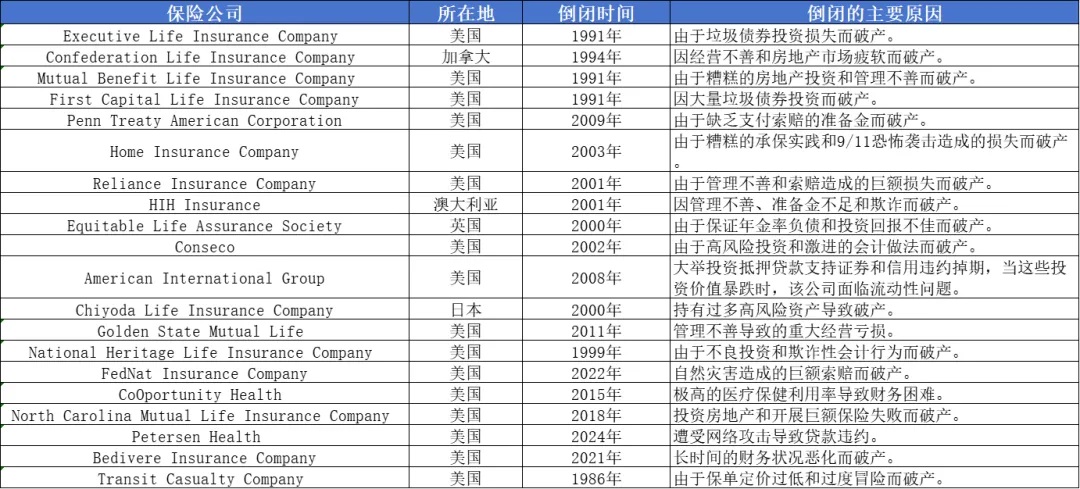

而保险公司的破产往往是由多种因素造成的,比如管理不善、投资不当等等。保观整理了有史以来全球范围内最严重十起的保险公司破产案例,来剖析这些保险公司背后破产的主要原因,看看这些“反面教材”带给我们哪些警示和启发。

保险公司破产案例清单

1. Executive Life

所在地:美国

破产时间:1991年

破产原因:垃圾债券投资失败

Executive Life曾经是美国最大的人寿保险公司之一,成立于1962年,主要业务包括结构化结算年金、团体年金和养老金计划等等。由于过于激进的投资策略导致的资产负债失衡,以及在监管压力下,Executive Life于1991年宣布破产,这次破产事件也成为美国保险史上最大规模的破产案例,震惊了整个金融界。

具体来看,20世纪70~80年代,Executive Life由于推出了承诺高收益的储蓄型及投资型创新产品而得到了快速发展。然而,为了支撑保单的高回报,Executive Life投资了大量高风险的垃圾债券。然而,随着垃圾债券市场崩溃,Executive Life报告了大规模亏损,引发了客户的恐慌和挤兑。被迫无奈,下Executive Life于1991年被加州保险监管机构接管。

之后,Executive Life被出售给法国政府控制的一家名为Altus Finance的金融机构,而当时加州法律是禁止外国政府拥有加州保险公司,这就意味着Executive Life无法获得被售卖款,被投保人的后续得不到保障,因此双方开始了一场漫长的法律斗争。最终,Executive Life破产案诉讼一直到2005年才结束,Executive Life共获得1.35亿美元的赔款,并在保险专员的监督下,诉讼追偿款已分发给Executive Life曾经的投保群体。

2.Confederation Life

所在地:加拿大

破产时间:1994年

破产原因:经营不善和投资房地产市场失败

Confederation Life成立于1871年,曾经是加拿大第四大的保险公司,资产规模在北美能排进前三十。据悉,在破产之前,Confederation Life拥有190亿美元的资产,业务规模覆盖了美国、英国、新加坡等全球20个国家地区,拥有超过9万名员工,团体保险计划覆盖了150万客户。在充沛资产的帮助下,Confederation Life开始大规模的进军房地产行业,进行了多个项目的投资。

时间来到1993年,因为加拿大经济开始崩盘,内忧外患下,当时加拿大的整体房价暴跌逾30%,这就导致Confederation Life在房地产和抵押贷款方面遭受了重大损失。据悉,Confederation Life在1993年因为房地产投资失败就亏损了2900万美元,这在90年代已经是个天文数字了。

终于在1994年,Confederation Life被迫倒闭。在此期间,Confederation Life也在寻求多方面的帮助,比如出售其英国子公司,但为了保护当地保单持有人,当地监管机构立即采取行动,阻止海外资产转移回Confederation Life母公司。

Confederation Life的破产倒闭导致4000多人失业,超25万投保人陷入困境,成为了加拿大保险业典型的方面教材。

3.Mutual Benefit Life

所在地:美国

破产时间:1991年

破产原因:投资房地产市场失败

Mutual Benefit Life成立于1848年,是位于美国的一家大型人寿保险公司,其主要业务包括个人寿险、个人年金、团体年金、伤残保险,在当时北美整个寿险市场中极具影响力。破产之前,Mutual Benefit Life资产价值为130亿美元,位列全美前20名。

Mutual Benefit Life的问题始于20世纪80年代,随着房地产行业大热,Mutual Benefit Life的投资已经过于依赖投机性较强且风险性较高的房地产贷款。根据公开数据披露,Mutual Benefit Life不仅投资了澳大利亚的众多农场、数家服装制造商和家居装饰店,还花费巨资购买两座群岛计划开发公寓。而这些都是长期、非流动性投资,不太适合Mutual Benefit Life在其养老基金和终身寿险产品组合中增加的短期、高收益和容易收回的金融工具。

随着房地产市场开始疲软,Mutual Benefit Life的资金链开始出现问题,恐慌的投保人要求提款,导致了Mutual Benefit Life现金流枯竭,也加速了破产进程。1991年Mutual Benefit Life被监管机构正式接管,并宣告破产,背负着银行6.5亿美元欠款,28万名人寿保单和年金持有人数十亿美元的债务。一直到1994年,还是只有3万名客户得到了保单的现金索赔,约占总数的6.2%,赔付额为1.01亿美元。

4.First Capital Life

所在地:美国

破产时间:1991年

破产原因:垃圾债券投资而破产

First Capital Life又称第一资本人寿,总部位于美国加利福尼亚州,是当时美国的头部人寿保险公司之一,旗下拥有45亿美元的资产,并在49个州开展业务,拥有19万名人寿保险投保客户和6.2万名年金投保客户。

First Capital Life是一家野心勃勃的保险公司,为了能够继续扩大公司的收益,First Capital Life以其子公司的普通股以及重要公司票据为担保,向美国花旗银行为首的众多银行贷款,并大规模地投资高风险、高收益的债券。由于First Capital Life出现财政困难以及当时整个美国债券行业衰退等原因,这些债券很快沦为垃圾债券,最后,First Capital Life因为长期拖欠银行的巨额贷款,无奈被监管机构接受,并宣布破产。

有意思的是,First Capital Life被监管机构接手仅距离Executive Life宣布破产一个月的时间。短短一个月时间内美国保险业内连续两大人寿巨头相继陨落,引起了轩然大波。还好美国政府及时对First Capital Life进行了全面托管,仍将向客户全额支付死亡和年金福利,以及意外和健康索赔,以保护超过25万名保单和年金持有客户的利益。

5.Penn Treaty American Corporation

所在地:美国

破产时间:2009年

破产原因:缺乏支付索赔的准备金而破产

Penn Treaty是美国的一家专注于长期护理业务的保险公司,主要提供长期护理保险、医疗补充保险、意外死亡和伤残保险等。根据公开数据披露,Penn Treaty在2000年的巅峰时期,有效保单为25万份,其中98%以上的保单都是长期护理保险。其中年保费收入达到了3.63亿美元,最高资产达到了6亿美元,并为全美7.6万名客户提供保险服务。

而我们知道,对于保险公司来说,长期护理保险的定价极具挑战性,低投资回报的同时,理赔往往超出了预期。后知后觉的Penn Treaty发现把长期护理保险将保费定得太低,但已经很难将费率提高到可持续的水平,于是在2008年停止了销售长期护理保险的新保单。但由于精算师的错误估算,Penn Treaty严重低估了需要支付的索赔金额,一直到2009年,Penn Treaty的长期索赔负债已经接近40亿美元,要知道Penn Treaty的资产也仅仅只有6亿美元。

最终监管认为Penn Treaty财务困难太大,无法补救,无奈宣布破产清算。而Penn Treaty的破产也被看做是美国保险业最失败的保险倒闭案例。

6. Home Insurance Company

所在地:美国

破产时间:2003年

破产原因:承保911恐怖袭击造成的损失而破产

Home Insurance Company是一家总部位于美国的财产和意外伤害保险公司,由于承保911恐怖袭击造成的损失赔付而破产。

根据相关数据统计,911事件造成美国经济损失约2000亿美元,其中给保险业就造成了至少400亿美元的损失。而911事件的遇难人数近3000人,其中遇难或受伤的公民每人平均获赔310万美元,共计87亿美元。巨额赔付让很多财险公司都面临巨大的赔付压力,Home Insurance Company就是其中之一,因为巨额赔付(具体金额暂未透露),Home Insurance Company的公司资金和运营出现严重问题,并于2003年宣布破产。

而在911事件后,保险公司纷纷开始重新评估恐怖主义风险,并向相关部门提交了申请,要求允许将恐怖主义保险从其商业保单中排除,因此恐怖主义保险变得稀缺。

7.Reliance Insurance Company

所在地:美国

破产时间:2001年

破产原因:过度扩张和索赔造成的巨额损失而破产

Reliance是美国历史最悠久的保险公司之一,其历史可追溯至1817年,前身由5家消防公司和11家消防车公司组成,经过多年的发展和业务重组,一跃成为当时美国最大的财险公司。而这家庞大的金融帝国在短短几年时间里就轰然倒塌,归根结底是因为度扩张和核保标准不足两方面的原因。

截止1997年,Reliance的全年收入为34.4亿美元,净收入为2.294亿美元,股东权益为9.625亿美元、同比增长42%,为全球财富1000强公司提供专业保险和风险管理服务。不幸的是,Reliance高层在1997年后大规模的发行债务工具,而积极的收购战略和对更高股息的追求,使Reliance在激烈的市场份额竞争中处于弱势,导致承保标准下降,最终导致不可持续的亏损。而随着1999年债务基金的崩溃,Reliance只能以极低的费率发放工人赔偿保单,公司无法避免的出现巨额亏损,仅2001年第一季度就亏损了1.1亿美元。

最终因为资不抵债,Reliance被法院强制性实行破产重组,而当时处于破产程序的Reliance总负债已经达到了128.77亿美元,而总资产仅仅为125.98亿美元。

8.HIH Insurance

所在地:澳大利亚

破产时间:2001年

破产原因:准备金不足、管理层治理失败而破产

HIH成立于1968年,并于1992年在澳大利亚证券交易所上市,随后在股东和投资者的帮助下,开始在澳大利亚和全球范围内收购大量公司,业务规模迅速扩张,旗下拥有80亿美元资产,是当时澳大利亚最大保险公司之一。

与其他倒闭的保险公司不同,HIH倒闭的背后原因更加复杂,甚至有些扑朔迷离。澳大利亚的皇家委员会在2003年发布了关于HIH的倒闭报告,报告中提及HIH倒闭的主要原因,定价过低、储备不足、不受监督的授权、虚假报告、管理层腐败等等。据说当时HIH的独立精算师已经估算过公司的准备金大概相差53亿美元,但HIH管理层无视建议,故意计入低得多的准备金并收取低得多的价格,而HIH首席执行官也因在破产中扮演的核心角色而入狱两年半。

HIH的倒闭被认为是澳大利亚历史上最大的企业倒闭事件,不仅仅是因为HIH的庞大规模,还因为倒闭对商业、保险、消费者和监管多个行业产生了重大影响。

9. Equitable Life Assurance Society

所在地:英国

破产时间:2000年

破产原因:保证年金率负债评估失败而破产

英国公平人寿(Equitable Life Assurance Society)是世界上最古老的人寿保险公司,成立于1762年。该公司首创基于年龄的用于计算保费的死亡率,奠定了“科学保险实践和发展的框架”以及“现代人寿保险的基础”。在巅峰时期,公平人寿拥有150万投保人,以及260亿美元的资产。

英国公平人寿的业务很大一部分是带回报的养老金保单,而为了保证投资者的固定回报,公平人寿制定了一项养老金政策:保证年金率,不管当时的市场状况如何,当投保人最终购买年金时,都会向他们保证最低年金费率,但预期寿命的增加和政府债券回报率的下降意味着市场上的年金利率下降。到2000年,公平人破被停止提供此类保单,但已经出售了9万份,维持这些保单的成本变得太高,公平人寿已经到濒临破产的边缘,由于未能找到公司买家,公平人寿只能停止相关业务。一直到十年后的2010年,3.7万名养老金投保人才领到了来自政府15亿英镑的补偿。

公平人寿的倒闭,在英国和国际上也引起了广泛关注,并促使英国着手修改其偿付能力监管体制和指定精算师制度。

10.Conseco

所在地:美国

破产时间:2002年

破产原因:激进的高风险投资失败

Conseco是一家位于美国的保险和金融控股公司,成立于1982年,主要业务包括销售传统人寿保险、补充医疗保险和年金险,拥有570万投保人。

Conseco十分热衷于高风险的投资,在2002年破产前收购了44家保险公司,其中在1998年以78亿美元的价格收购贷款公司Green Tree Financial,财务状况进一步恶化。而在长达数年的收购狂潮中,Conseco的高管和董事发放的约5.45亿美元的贷款,堆积了大量不良债务,最终不可避免的走向了破产,曾经的华尔街宠儿一夜倒塌,令人唏嘘。

而在Conseco递交的破产文件中,列出的负债总额为512亿美元,而总资产仅为523亿美元,股票也从原来的58美元贬值到每股1美元。

其他十家保险公司破产案例将在下篇中发布,敬请关注。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号