扫描分享

本文共字,预计阅读时间。

影子银行是游离于银行监管体系之外、可能引发系统性风险和监管套利等问题的信用中介体系,其在过去二十年里一直在显著扩张。在中国,影子银行的优劣一度备受争议。一方面,出于对潜在系统性风险爆发的担忧,中国政府自2014年以来一直在限制影子银行的扩张;另一方面,学者们认为影子银行的显著扩张反映了金融资源“赤字”,因此影子银行可以在金融资源“赤字”时作为银行信贷的补充。

现有文献关注了影子银行的产生、定价、风险以及其扩张的原因,但是仍未就影子银行如何对实体经济产生实质性影响提供直接的微观证据。此外,现有文献还关注到一个令人困惑的问题:由于政府提供隐性担保,中国的银行系统在提供信贷时会青睐国有企业,可即便如此,为什么私营部门还能同时大规模地扩张呢?影子银行作为替代性融资的重要来源,或许有助于解释这一“中国经济增长之谜”。

为此,来自清华大学五道口金融学院的田轩、西南财经大学会计学院的涂国前、宁波诺丁汉大学的王一出于2024年3月在管理学国际顶级期刊《Management Science》上发表论文“The Real Effects of Shadow Banking: Evidence from China”。

该研究创新性地使用了交易层面的委托贷款数据,将中国的影子银行融资活动与实体经济中的企业技术创新相联结,实证检验了委托贷款这一影子银行最重要的组成部分对资金借入方企业技术创新的实际影响,发现:以企业间委托贷款为媒介,影子银行融资更多地流向创新密集的行业,从而促进了资金借入方企业的创新产出。之所以如此,是因为:中国的影子银行是一种资本再分配机制,而这部分影子银行资金是由借贷双方以市场化机制为基础共同决定的。委托贷款的资金贷出方企业一般拥有良好的外部融资条件,但投资机会相对不足,因此可能会面临“资金冗余”;而资金贷出方企业贷出的资金却对更具创新意识但融资条件较差的资金借入方企业的创新产出有更显著的促进作用。

如此一来,影子银行融资活动的存在便可以有效地再分配资金贷出方企业冗余的资金,并最终促进整体创新产出。事实表明,影子银行有助于纠正银行信贷在国有企业和非国有企业之间的错配,从而成为实体经济融资第二好的市场设计。

文章投稿于2022年3月27日,2023年5月22日被接收,2024年3月1日正式在线刊出。

1. 制度背景

1.1 影子银行反映了中国金融市场的资本错配特征

中国的金融体系由国有商业银行主导,而且商业银行更喜欢向大型国有企业贷款而非私营企业,这是因为国有企业的背后有政府在提供隐性担保。为此,影子银行作为一种解决方案便应运而生,其存在反映了中国金融市场的缺陷与扭曲。

1.2 委托贷款在中国影子银行活动中扮演重要角色

委托贷款(entrusted loan)是中国影子银行体系中最重要的组成部分,而且占据主导地位。委托贷款是指委托人提供资金,由商业银行(受托人)根据委托人确定的借款人、用途、金额、币种、期限、利率等代为发放、协助监督使用、协助收回的贷款。在委托贷款交易时,商业银行只作为名义代理人,不承担任何风险。委托人往往是资金充足的大型公司,其借贷成本与银行贷款利率相似或更低,而它们却可以通过委托贷款以与银行贷款利率相似或更高的利率发放贷款,如此一来,即便它们的投资机会有限,但是却有机会持有更多资金,于是它们便有足够的动机开展委托贷款,并将其作为一种替代性投资渠道。

据Elliott et al.(2015)披露,未偿还委托贷款从2002年的2670亿元增长到2017年的139700亿元,增长了51.3倍;相比之下,同期金融机构的未偿还贷款仅增长了7.7倍。作者自发收集的委托贷款数据显示,委托贷款交易额的平均值为2.184亿元,但是范围从50亿元以下到800亿元以上不等;大约90%的委托贷款交易额低于3亿元,委托贷款交易额中位值为5000万元。因此,中国的委托贷款规模通常足以支持企业的创新活动。

关于资金借入方企业的行业分布,大约13.5%的借款(按美元价值计算)来自房地产和建筑业,但是房地产和建筑业并非本研究重点关注的行业,因此对于非房地产行业的借款,作者在图1中呈现了行业分布。由图1可知:大多数资金流入创新和专利密集的行业。

2. 数据与变量

2.1 数据来源

第一,作者从2005-2013年中国非金融上市公司的年报和公告中手动收集了委托贷款数据,然后检查并规范了每笔交易的最终资金借入方的姓名(因为资金借入方的姓名不完全正确)。

第二,作者选取的样本中99%以上的资金借入方企业是私营企业,于是作者便使用了国家统计局的工业企业年度调查(ASIF)来获取资金借入方企业的财务信息,这是因为ASIF统计了中国大陆销售额500万元以上的工业企业,包括国有企业和非国有企业。

第三,作者使用了企业的专利活动来捕捉其创新产出,具体而言:作者从国家知识产权局获取了专利和引证信息,并使用了CSMAR数据库来补充专利受让人信息。企业在国家知识产权局提交的专利通常分为三类:发明专利、实用新型专利、外观设计专利。作者只保留了最终授予的发明专利,并将授予的发明专利数量作为资金借入方企业创新产出的衡量指标以捕捉其可能发生的技术创新。

之后,作者合并了上述三个数据源并构建起初始样本。作者将至少有一次委托贷款交易记录的资金借入方企业定义为委托贷款企业(EL firms),将没有任何委托贷款交易纪录的企业定义为非委托贷款企业(non-EL firms)。

2.2 变量构建

第一,解释变量。委托贷款Entrusted loan是本研究的关键解释变量,也是一个指标变量。从资金借入方企业获得贷款的年份起到贷款到期的年份止,该变量取值为1,否则为0。

第二,被解释变量。作者使用了三种指标来衡量资金借入方企业的创新产出:专利申请年份授予的发明专利数量Patent、引证次数Citation和年度探索性专利次数ExplorePat。在这里,作者援引了Kong et al.(2022)的观点,即尽管发明专利可以反映企业的创新产出,但是只有探索性专利(explorative patents)才有可能促成技术突破,而利用性专利(exploitative patents)则是源自于对现有知识的创新。因此,作者构建了第三个创新指标ExplorePat。

第三,控制变量。作者控制了与企业创新相关的若干个企业和行业特征,比如企业规模、总资产账面价值的自然对数、企业年限、市场竞争、赫芬达尔-赫希曼指数等。

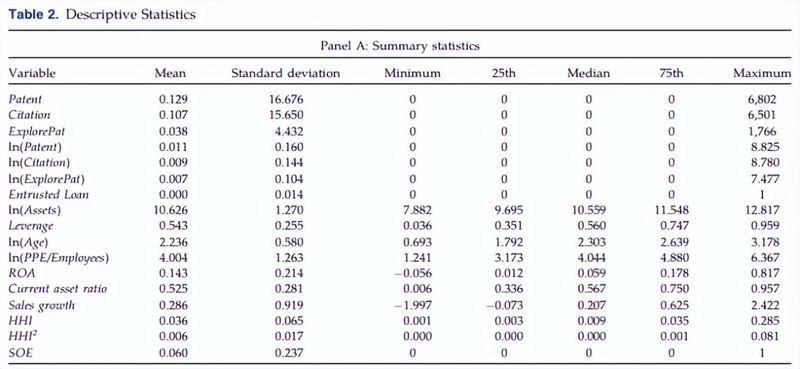

变量的描述性统计如表2的A组所示。

3. 实证分析与结果

3.1 基准分析

作者首先依循DID框架,通过以下回归方程来检验委托贷款对资金借入方企业创新产出的影响:

其中,Innovationi,t+1表示资金借入方企业i在t+1年的三个创新产出指标;Entrusted loani,t表示委托贷款,如果资金借入方企业i在t年借款或贷款在t年未到期,则该变量等于1,否则为0;Xi,t表示控制变量。

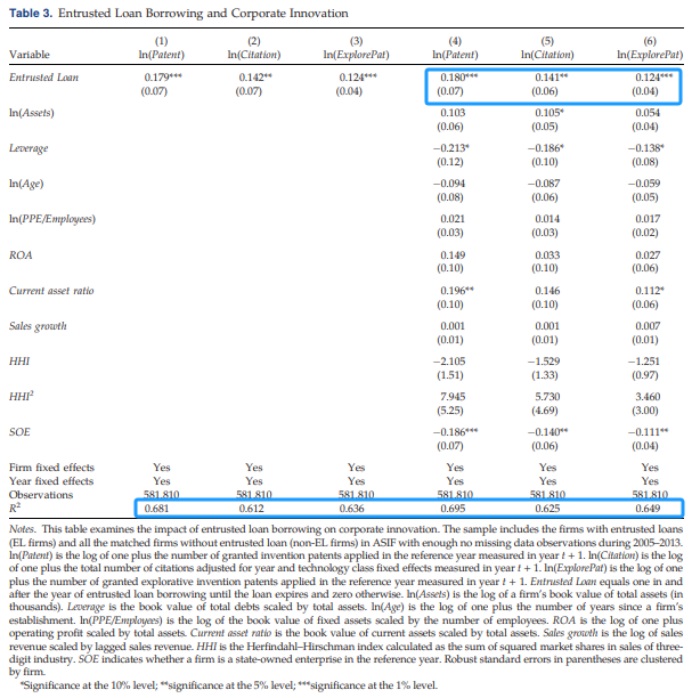

表3报告了相关结果。首先,作者仅对Entrusted loani,t、企业固定效应、年份固定效应做了回归分析,并将结果呈现在表3的列(1)-列(3),发现:委托贷款的估计系数在1%的水平上显著为正,这表明在考虑其它任何企业特征之前,委托贷款期间所观察到的结果反映了更高的连续创新产出。其次,作者控制了所有控制变量,再次做了回归分析,并将结果呈现在表3的列(4)-列(6),发现:委托贷款的估计系数在1%或5%的水平上显著为正,这表明与非EL企业相比,EL企业在借入资金后,其发明专利数量、引证次数和探索性专利数量分别平均增长了18.0%、14.1%和12.4%。

总之,委托贷款对通过发明专利数量、引证次数和探索性专利数量来衡量的企业创新产出有积极作用。

3.2 进一步的检验

第一,作者开展了一系列稳健性检验,比如替换变量定义、替代样本选择等,发现研究结果依然是稳健的。

第二,虽然研究结果似乎表明委托贷款和资金借入方企业的创新产出存在正向关联,但是这有可能会受到各种内生性问题的干扰,比如更大的创新产出可能反向地促进了委托贷款。因此,作者开展了若干次检验,试图解决内生性问题,发现没有任何实证检验可以完全排除所有潜在的内生性问题,但是检验结果仍然表明委托贷款和资金借入方企业的创新产出之间的正向关联可能是因果关系。

第三,作者还提供了主要研究结果异质性的证据,以进一步了解委托贷款对资金借入方企业的创新产出的影响。检验结果表明,当资金借入方企业受到更严格的财务约束、面临信息不对称和收购风险时,委托贷款的影响将更为明显。

4. 潜在渠道分析

委托贷款是如何促进资金借入方企业的创新产出的?作者推测,资金从生产率较低但是融资条件较好的资金贷出方企业流出,之后流向更具创新意识但是融资条件较差的资金借入方企业,于是银行信贷在国有企业和非国有企业之间的错配与扭曲便得以缓解。

为了检验这一看似合理的渠道,作者首先将参与委托贷款的贷款企业与不参与委托贷款的贷款企业进行比较,以明确参与委托贷款的贷款企业(即资金贷出方企业)是否更有可能拥有冗余资金;之后,作者使用了参与委托贷款的借款企业样本(即资金借入方企业),检验了资金贷出方企业的特征对资金借入方企业的创新产出的异质性影响,能够更好地促进资金借入方企业创新产出的委托贷款应该来自于那些更有可能拥有冗余资金的资金贷出方企业。

检验结果表明,参与委托贷款的资金贷出方企业的规模更大、更成熟、更有利可图、更依赖银行信贷、更有可能是国有企业,但是它们明显缺乏投资机会和高投资回报率。对于那些融资条件更好、投资机会更少的资金贷出方企业而言,它们更有可能发放规模更大、期限更长的委托贷款。当资金贷出方企业更容易获得银行信贷或缺乏投资机会时,委托贷款对资金借入方企业的创新产出的积极作用更为显著。不过,资金贷出方企业的其它特征(比如企业规模、企业年限、资产回报率等)却没有表现出类似效果。总之,上述检验结果有助于解释为什么委托贷款可以作为资本再分配的渠道。

最后,作者还估计了委托贷款对资金贷出方企业创新产出、经营业绩和股票市场表现的影响,发现:委托贷款对资金贷出方企业的创新产出、经营业绩或股市回报没有影响,这表明委托贷款对资金借入方企业创新产出的积极影响并不以资金贷出方企业的创新能力和创新绩效为代价。

5. 结论和启示

本研究探讨了在技术创新环境下影子银行的实际效果,基于交易层面的委托贷款数据实证检验了委托贷款这一影子银行最重要的组成部分对资金借入方企业创新产出的实际影响。主要研究发现如下所示:

第一,企业间委托贷款曾经是中国影子银行的最大组成部分,它提高了资金借入方企业的创新产出。当资金借入方企业受到更严重的财务约束、面临信息不对称和收购威胁时,委托贷款的积极影响更为明显。上述积极影响发挥作用的潜在经济渠道是资本再分配效率的提高。

第二,本研究揭示了中国影子银行的优势,即它有助于纠正银行信贷在国有企业和非国有企业之间的错配,从而成为实体经济融资第二好的市场设计。

本研究通过建立影子银行的资本再分配机制,为中国影子银行融资活动对实体经济的真实影响提供了详实、有力的微观证据。同时,这一发现对正确认识以影子银行为代表的替代性融资在中国经济高质量发展中的角色,更好地发挥市场机制在资本配置中的作用,进一步完善金融体系建设等方面具有参考意义。

参考资料:

Elliott D, Kroeber A, Yu Q (2015) Shadow banking in China: A primer. The Brookings Institution Working Paper No. 3, Brookings Institution, Washington, DC.

Kong D, Lin C, Wei L, Zhang J (2022) Information accessibility and corporate innovation. Management Sci. 68(11):7837–7860.

https://mp.weixin.qq.com/s/oV_V6WVU76KiOpNbZQYbZw

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号