扫描分享

本文共字,预计阅读时间。

继去年8月,央行主导下调存量房贷利息和首付下限(首套20%,二套30%),并将二套房贷利率下限调整为LPR+20BP以来,上周五央行再次出手。

5月17日,中国人民银行连发三份房地产市场文件,继续下调住房公积金贷款利率、商业性个人住房贷款利率以及个人住房贷款最低首付款比例。

受此影响,房地产板块当日午后直线拉升,Wind房地产指数收盘上涨7.31%,约20只房地产股涨停。而资本市场似乎早有预期,自4月26日以来,房地产板块整体涨幅已超过30%

4月30日,中央政治局会议对房地产提出新定调:“要结合房地产市场供求关系的新变化、人民群众对优质住房的新期待,统筹研究消化存量房产和优化增量住房的政策措施。”中央各部门以及多地密集出台的一系列楼市新政,是落实“4.30政治局会议”重要部署。

据国家统计局数据显示,今年1—4月,全国房地产开发投资同比下降9.8%,新建商品房销售面积同比下降20.2%,新建商品房销售额同比下降28.3%。

房地产市场的萎靡,另一个“压力山大”的群体就是商业银行。从刚刚公布完的A股上市银行年报,可以看到商业银行在涉房贷款上增速放缓甚至下降,而不良率则在上升,其中房地产对公贷款不良率最高的银行已经达到了9.27%。

本文整理系统整理了A股上市的42家商业银行对公房地产贷款以及个人住房贷款情况,可以从中体会银行业的“房贷压力”,一窥新政对银行业的影响。

其实,自去年12月底以来,银行板块整体表现强势,累计涨幅超过24%,远优于大盘。

一、整体情况:对公放缓,个人转负,不良双增

据零壹智库统计,截至2023年末,42家上市银行房地产贷款总余额为8.34万亿元,较2022年末增长3.69%,同比下降0.49个百分点;而个人住房贷款总余额为33.85万亿元(齐鲁银行、瑞丰银行、无锡银行、紫金银行未披露2023年或2022年末数据,不纳入统计),较上一年末降低1.42%。

总体而言,对公房地产贷款增速继续放缓,个人房贷余额进入负增长阶段,且二者不良率双升成为普遍趋势。

从房地产贷款和个人住房贷款的占比、增减情况来看,2023年银行对涉房贷款呈现出弱化的态势。

在银行涉房贷款的对比上,从规模层面来看主要还是由国有银行以及股份制银行等大行占主导,部分中小银行如北京银行、上海银行、宁波银行也拥有较多的涉房放款。

在贷款余额变动层面,房地产贷款变化波动性更强,个人住房贷款整体变化较小更为稳定。在涉房贷款占比层面,股份制行、城商行对房地产贷款的投向更多,农商行相对偏少;而个人住房贷款为大部分银行的主要个人贷款投向之一,但这一比例率近年来有所缩小。

在贷款质量层面,无论是房地产贷款还是个人住房贷款整体均呈现了一定程度的不良率上行,但个人住房贷款整体质量依旧优异,仍具有一定的抗风险能力。

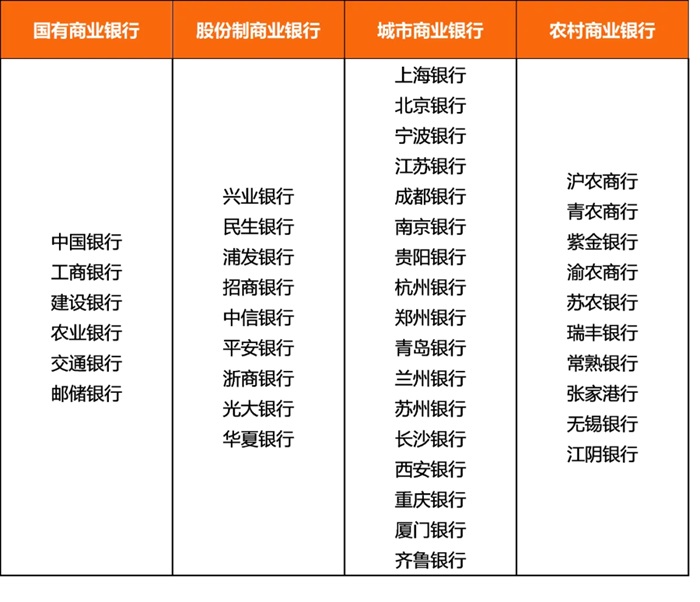

表1:42家A股上市银行以及银行分类

来源:企业预警通,零壹智库

二、对公房地产贷款:放款仍偏谨慎,不良率上升

1、贷款规模及比例

对公贷款主要是银行对企业的贷款业务,房地产贷款则是对房地产业投放的信贷业务,该信贷业务抵质押物一般包括变现能力较高的土地、房产、在建工程等。42家上市银行均披露了这一较为标准的数据。

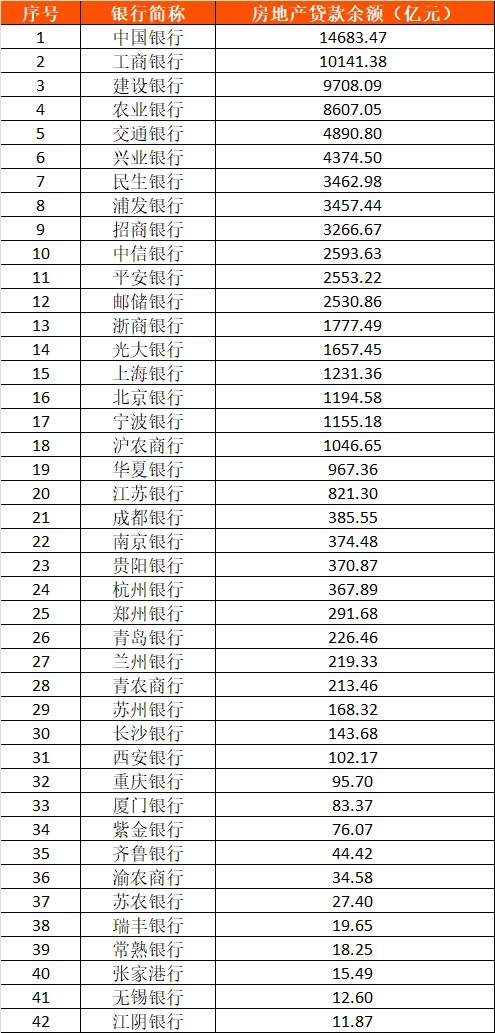

在对公房地产贷款规模上,六大国有银行中除了邮储银行之外均排在前五,前五位房地产贷款余额达到48030.79亿元,合计占比达57.57%,其中中国银行以14683.47亿元列首位。

房地产贷款超过千亿规模的有18家,主要为国有银行和股份制银行(华夏银行除外),以及上海银行、北京银行、宁波银行和沪农商行。

整体来看,房地产贷款规模和银行规模呈现出正相关,多数城商行位于百亿级别,而农商行中,除沪农商行、青农商行外,房地产贷款均低于100亿,但全部高于10亿元规模。

表2:2023年末42家上市银行房地产贷款余额

来源:企业预警通,零壹智库

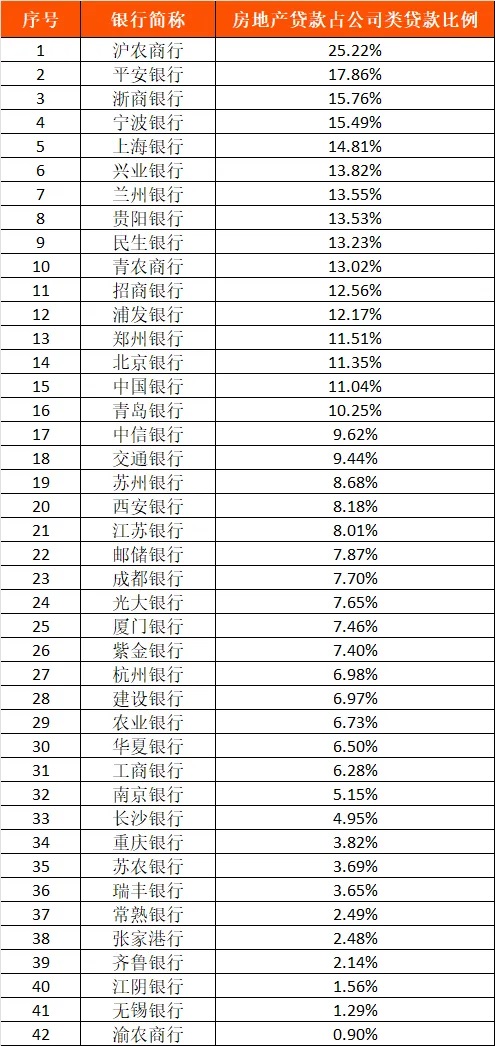

从房地产贷款占对公贷款比例这一维度来看,房地产贷款占比最高的是沪农商行,达到25.22%,是唯一一家超过20%的银行;其次为平安银行占比达到17.86%。

占比超过10%共有16家,以股份制银行和城商行居多,而国有大行中仅有中国银行这一比例超过10%,工商银行最低为6.28%。而由于农商行的定位,其房地产贷款占比普遍较低,最低的渝农商行仅为0.9%。

相较于2022年,从具有高比例的银行数量,以及整体占比情况来看,2023年银行对房地产贷款正呈现出弱化的态势,体现了房地产行业的收缩情况。

表3:2023年末42家上市银行房地产贷款占公司类贷款比例

来源:企业预警通,零壹智库

2、贷款增减情况

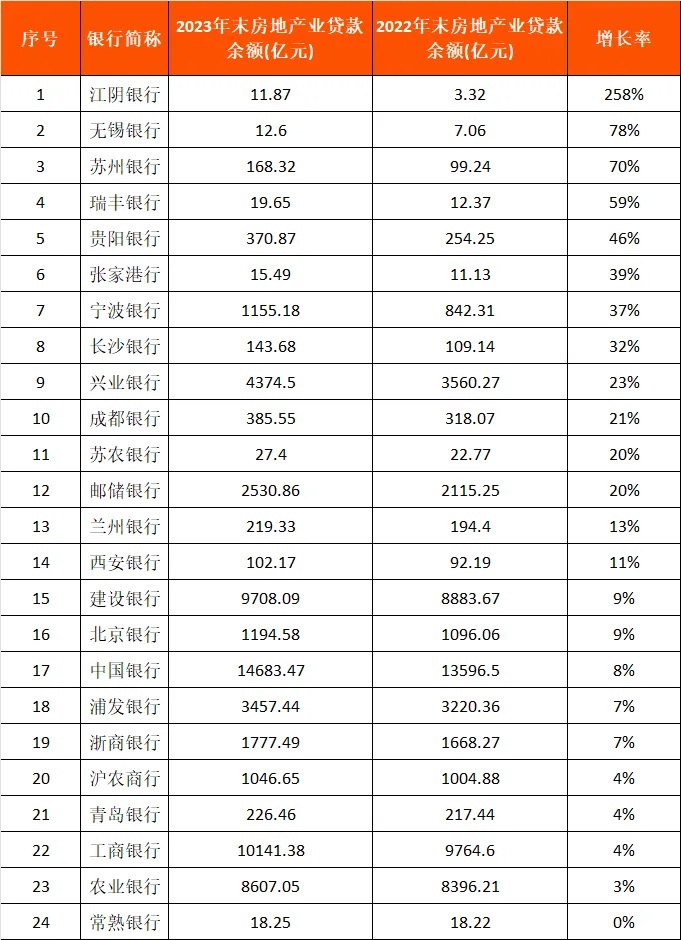

在贷款余额的增量上,有24家增长和18家下降,从规模增减数据看,上市银行对房地产贷款投放仍偏谨慎。

增幅最大的为江阴银行,为258%,主要由于其基数较低。国有银行中,邮储银行增幅最高,为20%。在贷款额达到百亿元的银行中,增幅最大的为苏州银行的70%。

在18家房地产贷款下降的银行中,降幅最大的齐鲁银行,其次为渝农商行,这两家降幅超过20%。仅1家国有银行呈现下降趋势,为交通银行的-6%。在贷款额达到百亿元的银行中,降幅最大的为青农银行的-14%。

表4:42家银行房地产贷款增长情况

来源:企业预警通,零壹智库

表5:42家银行房地产贷款减少情况

来源:企业预警通,零壹智库

3、贷款不良率及增减

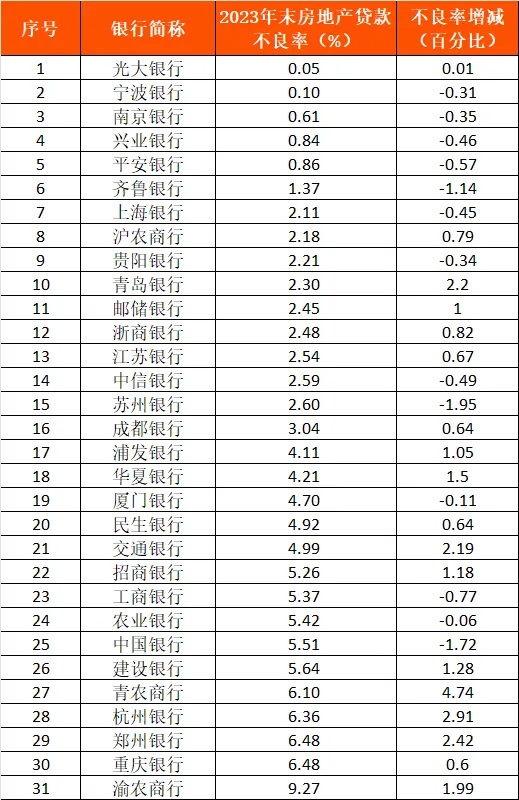

基于风险的考量,银行房地产不良贷款和不良率受到了更加广泛的关注。据统计,在42家银行中共有31家披露了房地产贷款的不良贷款额和不良率情况。

31家银行房地产贷款不良率中位数为3.04%,较上年有所上升。具体到各银行情况,不良率低于1%的共有5家,包括光大银行、平安银行和兴业银行三家股份制银行。

六大国有银行中房地产不良率最低的为邮储银行2.45%,最高的为建设银行5.64%。不良率高于5%的共有10家,其中渝农商行达到9.27%,且连续两年居行业最高。

相较于2022年末,房地产不良率呈现增长的共有18家,其占比达到58%。具体来看,不良率增幅超过1个百分点的共有11家,其中不乏有交通银行、建设银行、邮储银行、浦发银行、招商银行等大行;增幅最大的是青农商行,达到了4.74pct;2023年末不良率最高的渝农商行同比增幅也达到1.99pct。

而不良率降幅超过1个百分点的仅有3家,降幅最大的是苏州银行,达到1.95pct,其余两家分别是中国银行和齐鲁银行。

从数据情况来看,各银行的房地产贷款风险压力显著增加,过去一年,受制于房地产整体行情影响,不良率、不良贷款有所暴露。

表6:2023年末各银行房地产贷款不良率及增减

来源:企业预警通,零壹智库

三、个人住房贷款:增速转负,不良上行

1、个人住房贷款规模和增幅

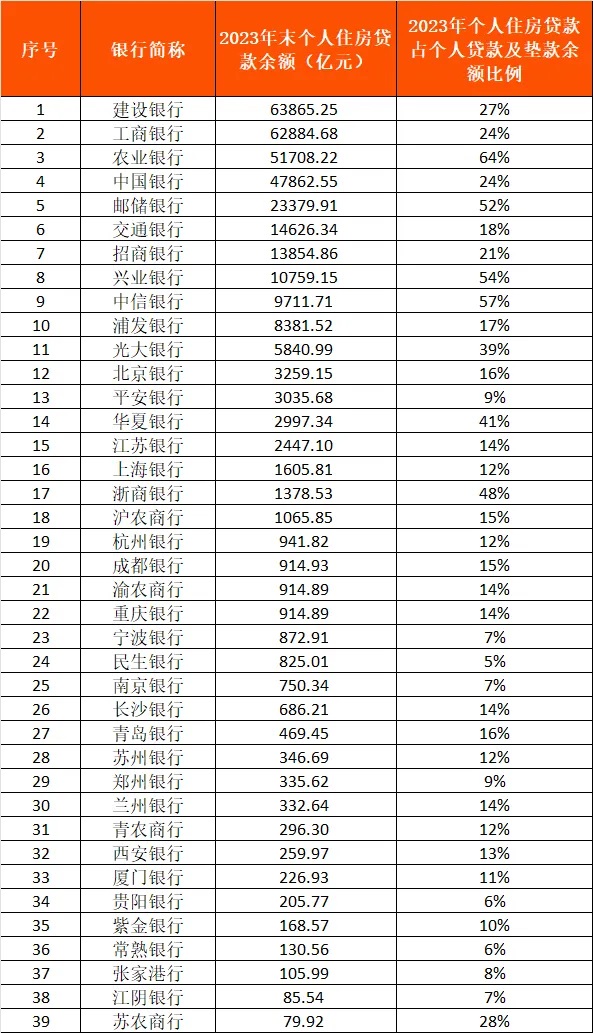

银行涉房贷款的另一方面则是个人住房(抵押)贷款,在选取的42家上市银行中,共39家对个人住房贷款做了相关的披露。

个人住房贷款规模方面,国有六大行全部位于前列,其中建设银行最高达到了63865.25亿元,最低的交通银行也有14626.34亿元,达到万亿级别的还有招商银行和兴业银行两家股份制银行。

达到千亿级别的共有18家银行,除了上述银行及大部分股份制银行之外,还包括北京银行、江苏银行、上海银行以及沪农商行。

39家银行个人住房贷款总余额达到33.85万亿元,占总个人贷款余额的26%左右。可以看出,多数银行个人住房贷款一直作为个人贷款的放款主方向之一,但这一比例近年来有所缩小。

单独看各银行情况,个人住房贷款放款比例最高的是农业银行,占个人贷款余额的64%,而中信银行、兴业银行、邮储银行这一比例也超过50%;最低为哈民生银行,仅为5%。

表7:2023年各银行个人住房贷款余额及个人住房贷款占比

来源:企业预警通,零壹智库

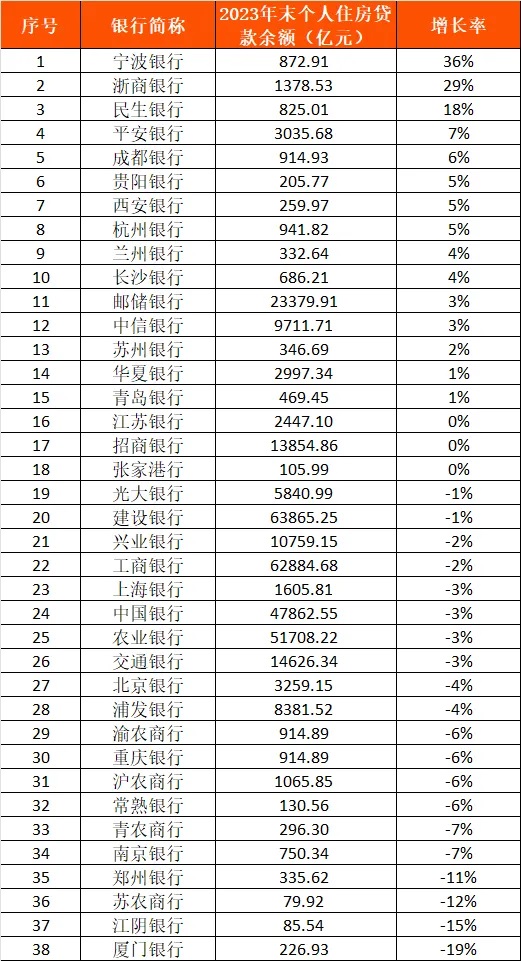

相比于房地产贷款余额的高波动情况,个人住房贷款波动相对较小,大部分银行的增减幅度低于20%,超过这一比例的有两家:宁波银行和浙商银行,增幅达到36%和29%。个人住房贷款有所减少的共19家银行,降幅最高的是厦门银行,规模同比缩小19%。

相较于2022年年末,已披露数据的38家上市银行个人住房贷款余额平均增长率为0%,同比持平,各银行具体增长数据如下:

表8:2023年各银行个人住房贷款增减情况

来源:企业预警通,零壹智库

2、个人住房贷款质量

个人住房贷款历来是银行不良率最低的优质信贷资产之一,2023年末已披露该数据的21家银行,这一资产质量保持优异。但相较2022年末,多数银行个人住房贷款不良率有所抬升,资产质量有一定程度的下滑。

具体来看,仅有两家银行个人住房贷款不良率超过1%,为渝农商行和郑州银行,但是渝农商行增幅较大,为0.34pct,而郑州银行是为数不多不良率出现下降的银行之一,且降幅最大,为0.48%。

仅有六家银行不良率呈现出下降,除郑州银行外幅度均低于0.1pct;相比之下,有六家银行不良率上升幅度超过0.1pct,为上海银行、浦发银行、民生银行、华夏银行、重庆银行和渝农商行。

表9:2023年各银行个人住房贷款不良率及增减情况

来源:企业预警通,零壹智库

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号