扫描分享

本文共字,预计阅读时间。

文/郭宇轩

2023年10月30日至31日,中央金融工作会议在北京召开。会议重点强调,要全面加强金融风险监督,有效防范化解金融风险,坚持“把防范风险作为金融工作的永恒主题”。

高层的政策定调无疑对于银行业的风险管理能力提出了更高的要求。商业银行的本质特征恰恰在于经营风险,其经营离不开对风险的管理,其发展离不开合规的前提。

2020年以来,受疫情以及周期性因素影响,银行金融风险防控形势严峻,防控压力加大,夯实资产质量基础、实现稳健经营成为了商业银行发展的关键目标。

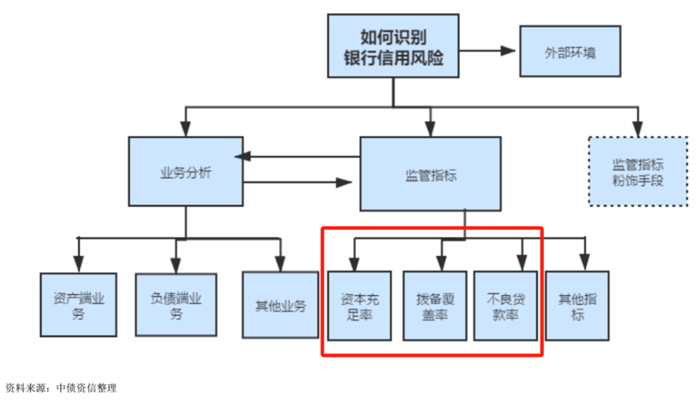

时至2023岁末、2024年年初,本文重点回顾了从2020到2023疫情三年A股9家上市股份制银行的资产质量情况,从不良贷款率、资本充足率以及不良贷款拨备覆盖率三大传统指标综合评估股份制商业银行的风险管理能力。

分析结果得出了两点发现:

一是,A股9家上市股份制银行的风险管理能力与资产质量表现出现了一定的分化,大体可分为四个档次:招行作为第一档遥遥领先;平安、兴业银行位居第二档位,提升势头较为迅猛;中信、浦发、光大、浙商银行位居第三档,表现较为平稳。华夏、民生银行位居第四档。

二是,我们也同样发现了股份制商业银行业务架构向零售积极转型对于银行资产质量与风险管理的推动作用。零售业务占比较大的股份制银行,如招行、兴业、平安、中信等,往往更容易拥有出色的资产质量表现。

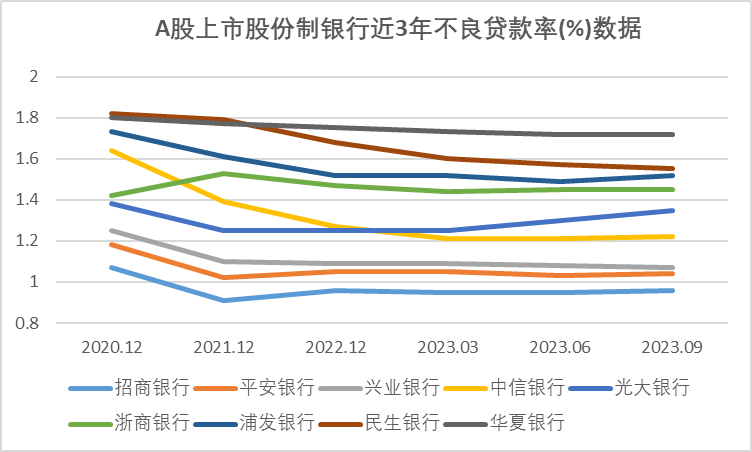

不良贷款率

不良贷款率是指金融机构不良贷款占总贷款的比重,是评价信贷风险的重要指标。根据监管要求,银行机构不良贷款率不得高于5%。

回顾A股上市股份制银行近3年不良贷款率数据,招商银行不良贷款率始终位居股份行最低水平,在2021年不良率降至1%以下后,招商银行不良贷款率便始终维持在1%以下的稳定区间内,成为唯一一家不良贷款率低于1%的股份制银行。平安银行、兴业银行不良贷款率表现稳居股份行二三名,不断接近1%。

民生银行不良贷款率虽较2020年疫情峰值的1.8%大幅回落,在2023年3季度缩减至1.55%,但整体仍位居业内高位。华夏银行的不良贷款率情况则不容乐观,长期处于1.7%-1.8%的高位区间,在A股上市股份制银行中比值最高。

(数据来源:同花顺及作者整理)

对比2023年第三季度与2020年末的不良率数据,中信银行降幅最大,达到0.42%。中信银行不良率的持续下降,一定程度上可以归结于其零售业务转型的战略规划。在2021年业绩发布会上,中信银行便首次提出了 “新零售” 的价值概念,全力构建以财富管理为主体的 “财富管理-资产管理-综合融资“价值链。中信银行2021年年报数据显示,中信银行零售管理资产规模3.48万亿,零售信贷规模超2万亿,可比口径均位列股份行第二。零售营业净收入的全行占比已超过40%。伴随着资产质量相对优良的零售贷款在总贷款中占比的不断提高,中信银行的风险管理能力得到了有效改善。

(数据来源:同花顺及作者整理)

资本充足率

资本充足率是指资本与风险加权资产的比值,反映商业银行在存款人和债权人资产遭到损失之前,银行能以自有资本承担损失的程度。巴塞尔协议规定,银行最低资本充足率需要达到8%。

对比资本充足率这一指标,招商银行一骑绝尘,在业内处于绝对领先地位,成为唯一稳定高于16%的股份银行。

其余8家A股上市股份制银行资本充足率总体差异不大,集中于13%-14%这一区间。

(数据来源:同花顺及作者整理)

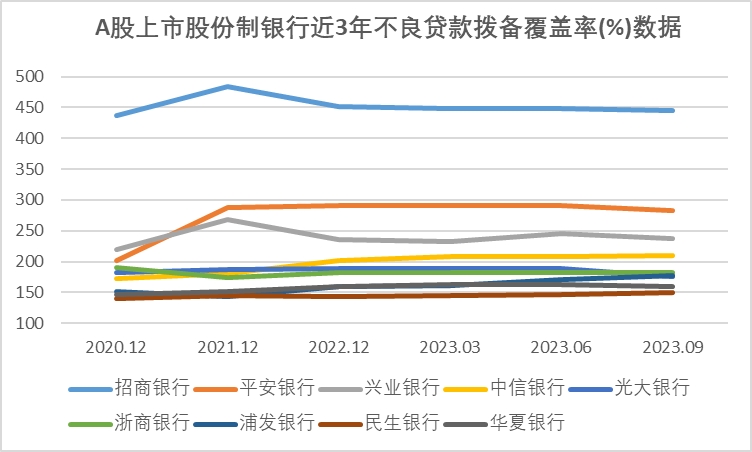

不良贷款拨备率

不良贷款拨备率指的是贷款准备损失与不良贷款的比率,是衡量商业银行损失准备金计提是否充足的一个重要指标。2018年人行发布的《关于调整商业银行贷款损失准备监管要求的通知》规定,商业银行拨备覆盖率监管要求由150%调整为120%-150%。

不良贷款拨备覆盖率层面,招行同样以450%左右的数据遥遥领先。平安银行排名第二,兴业银行排名第三,三家银行形成第一梯度,相较其余6家股份制银行有较为明显的优势。剩下的6家股份制银行不良贷款拨备覆盖率较为集中,集中于150%-200%的水平区间。其中,民生银行与华夏银行的不良贷款拨备覆盖率相对较低,在150%的比值附近徘徊,靠近政策基准线。

就数据走势而言,A股9家上市股份制银行的不良贷款拨备覆盖率均在2020年疫情后保持平稳或者出现好转,有效应对了疫情期间不良资产风险的挑战。

其中,招商、兴业银行不良贷款拨备覆盖率变动趋势相近,均在2021年末大幅增长后出现拐点性回落,并在2022年后回归到疫情初期水平。平安银行则略有不同,其贷款拨备覆盖率在2021年大幅增长至300%后便稳定维持在了该比率水平,风险抵补能力保持较好水平。

(数据来源:同花顺及作者整理)

总结

当今市场上最缺的,就是信心。

而卓有成效的风险管理,恰恰是消除疑虑、增进信心的最佳手段。

庆幸的是,总体而言,A股9家上市股份制商业银行面对疫情3年的严峻考验,都较为出色的风险管理能力维持住了资产质量的平稳健康发展,风险管理的三大指标均符合监管标准要求。

但经过分析,我们同时也观察到两点有趣现象。

一是,历经疫情洗礼,A股9家上市股份制银行的风险管理能力与资产质量表现出现了一定的分化,大体可分为四个档次:招行作为第一档遥遥领先;平安、兴业银行位居第二档位,提升势头较为迅猛;中信、浦发、光大、浙商银行位居第三档,表现较为平稳。华夏、民生银行位居第四档,市场需要持续关注其资产质量的潜在风险。

资本市场同样将银行质量作为银行业价值评估的重要指标,A股银行业估值的排名与资产质量分析得出的排名大体呈现相同趋势。资产质量更优质、风险管理能力能强的商业银行往往更容易收获资本市场青睐。

以银行业最普遍使用的市净率(P/B ratio)作为参考,也能得出上述A股上市股份制银行四个档位排名的结论。(唯一的例外在于浦发银行,近期人事以及经营业绩的震荡冲击了市场信心,造成了其市净率指标的档位下滑。)

(数据来源:同花顺及作者整理)

另一点值得思考的是,股份制商业银行业务架构向零售积极转型对于银行资产质量与风险管理的推动作用。零售业务低风险、高收益、稳定增长的特点,有助于分散和降低银行信用风险和利率风险,在有效降低不良率方面发挥积极作用。

平安、中信、兴业等股份行都在近年来都积极拓展零售非息业务、调整零售的组织架构,实施客户分层分类的精细化管理,从重资产低估值的对公业务转向轻资产高估值的“零售金融+对公”双向业务模式转变,带来了资产负债的结构优化与风险治理水平的提高,资产质量在A股9家上市银行中位居前列。

相比传统对公业务,零售业务往往可以吸引更多的低成本存款,降低资金成本,增强资金稳定性,促进负债结构和成本优化。

在银行资本监管日益严格的背景下,对公信贷风险加速暴露与释放,化解和处置不良消耗了大量资本,轻成本、轻资本、低不良的零售业务将会成为银行提升竞争力的关键抓手。应对银行未来资产质量与风险管理层面的压力,提升零售业务占比、向“轻型银行”转型将会是一个重要的思维路径。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号