扫描分享

本文共字,预计阅读时间。

【中国金融案例中心 编译:谢彬彬 齐稚平】

11月9日,摩根士丹利联合Pitchbook发布了《2023年第三季度美国风险投资估值报告》。该报告全面分析了美国的风险资本市场,重点关注了从种子期到成长期不同投资阶段的估值趋势。报告认为,尽管私营企业面临经济不确定性和流动性压力,还是展现了一个韧性十足的风险资本市场,并显示出在各个融资阶段有细微的变化。

种子期前和种子期估值(Pre-seed and seed valuations)

在种子期前的数据中,可看到最早期的风险投资不受流动性紧缩和宏观经济波动的影响。2023年年初至今,种子期前交易规模中值和投资前估值中值分别为50万美元和570万美元,与2022年的数据大致持平。

种子期的投资交易表现也在市场逆风中保持稳定。其交易规模中位数达330万美元,创下了两年以来的新高。第三季度种子期投前估值的中位数为1200万美元,与过去三个季度中的两个季度持平。数据的稳定性可归因为这些企业仍在发展,产品的市场适用性尚未经正式,投资者也希望在随后的融资中看到估值的上涨。报告认为,由于小型风险投资基金资金充裕,种子期的交易指标在短期内仍将保持相对强劲的态势;然而如果首期融资(first-time fundraising)活动持续低迷,大量小型风投基金无法再融资,那么长期来看种子期交易指标将下降。

图1 公司在种子轮融资时的成立时长中位数创10年来新高

早期风险投资估值(Early-stage VC valuations)

与种子轮不同的是,早期风险资本估值有一个明显的停滞趋势。2023年第三季度的早期风险投资交易规模中值为500万美元,投资前估值中值为4000万美元,交易指标远低于近年来水平。这种停滞指向了投资者更加谨慎的态度,他们如今在投放资金之前会要求更强的财务表现和更清晰的盈利路径。因此,初创企业越来越多地转向桥接轮,而不是冒着不利条件影响直接开启新一轮系列融资。

此外,种子期和早期阶段交易估值之间的差距越来越小,导致不同阶段之间的价值创造受到侵蚀。阶段之间的价值创造对于推动初创公司度过融资周期至关重要。对投资者来说,两轮融资之间的估值如果没有上升,就可能是潜在问题的信号。为了缓解这些问题,早期创业公司会在两轮融资之间花更长时间来证明自己的发展潜力。在这种趋势下,低质量的初创企业无法进一步获得融资。数据显示,三季度的早期融资估值的最低四分位已上升至创纪录的2390万美元,这表明接受投资的门槛更高,风投机构更加谨慎地不熟资本。同时,融资过程中对初创公司的股权收购中值达到了24%,创下11个季度以来的新高。

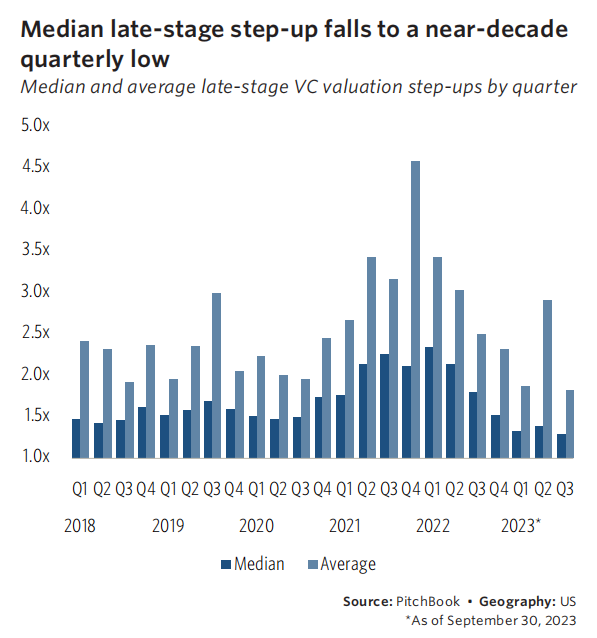

后期风险投资估值(Late-stage VC valuations)

后期阶段投资继续受到市场的冲击,交易规模的中位数或将达到六年来的最低点。虽然许多处于后期的创业公司已足够成熟,能利用近年来宽松的融资市场争取资金,但后期创业公司数量庞大,截至2023年第三季度约为15000家,比2020年初增加了5000家,这使本就竞争激烈的市场更为残酷。

从数据上来看,2023年第三季度的后期投资交易规模的中值为590万美元,比上一季度的中值下降了8.0%;后期投资估值的中值为5200万美元,从2021年的高点下降了22.4%。许多后期创业公司已扩大了业务规模,并获得了更大的经常性收入,这使他们能够更容易地建立现金流模型,并补充外部融资需求。那些由于现金储备和收入不足而无法满足资本要求被迫回归市场的公司,正寻求在这种严酷的交易环境下,将必须筹集的资本降至最低。后期资本需求的差异导致每季度交易规模中位数大幅波动。

同时,许多后期阶段的初创企业正在推迟新一轮融资,选择将轮次之间的时间延长到平均1.72年。这种延迟部分是由于在前几轮融资中实现的高估值,使得维持增长率和吸引进一步投资变得更加困难。

图2 后期投资交易规模的中值降至近几年来的季度最低点

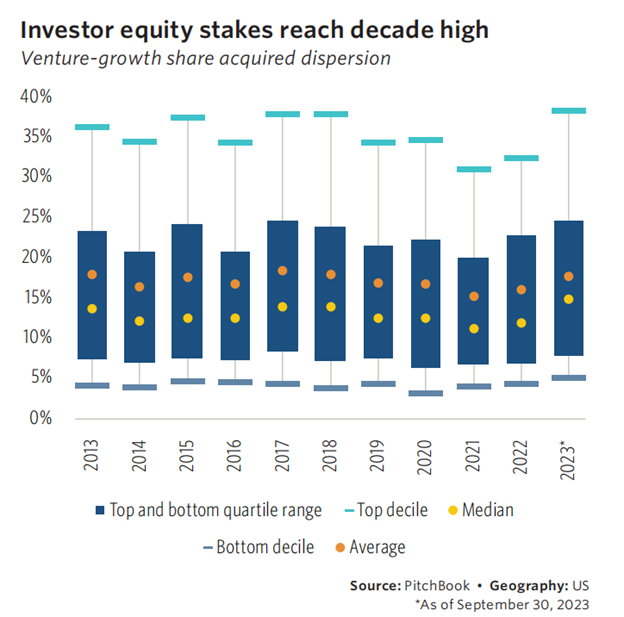

成长期风险投资估值(Venture-growth valuations)

由于创始人和投资者的估值预期以及公众和私人估值预期的不匹配,成长期的风险投资仍然是交易中最具争议的阶段。虽然在2023年还是有几家成功IPO的初创企业,如Cava、Instacart和Klaviyo,但这些企业上市后低迷的股价表现,让许多处于成长期的公司对上市持有更为谨慎态度。相反,许多企业会选择通过裁员或降低可变成本来扩大现金通道,同时评估收购等其他流动性获取途径,由此避开对外部资本的需求。因此,每轮融资的间隔时间中值达到了5年来的最高水平,即1.46年。

而那些必须回归融资市场的企业面临着残酷的现实。2023年以来,风投交易规模中位数较2021年的高点下降了62.1%,降至1190万美元;企业估值中位数也从2021年的高点下降了65.2%,降至1.296亿美元。此外,与处于早期和后期阶段的初创企业相比,处于成长期的企业需要用更多的股权换取想要的资金:2023年以来的收购股份中位数达到了10年来的最高水平,即14.9%。报告预计,该市场严酷的交易环境和流动性的缺乏将持续到明年。

图3 投资者的股权占比达到10年来最高水平

总之,Pitchbook《2023年第三季度美国风险投资估值报告》描绘了一个在经济逆风中谨慎前行的风险资本市场的图景。虽然早期投资继续显示出力量,但后期阶段正在经历估值和投资者期望的重新校准。整体情绪表明,风投市场已逐渐从前几年的热情投资氛围转变为更加谨慎衡量和以绩效为导向的方法。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号