扫描分享

本文共字,预计阅读时间。

近日,AI企业第四范式(06682.HK)登陆港交所,上市AI创业企业再填一员。

此前,2021年底年商汤科技(00020.HK)、2022年1月创新奇智(02121.HK)也在港交所上市,云从科技(688327.SH)于2022年5月登陆科创板,2023年3月,小i机器人(AIXI.NASDAQ)在美国纳斯达克上市。

此外,还有优必选等AI 企业在奔赴IPO的“路上”。

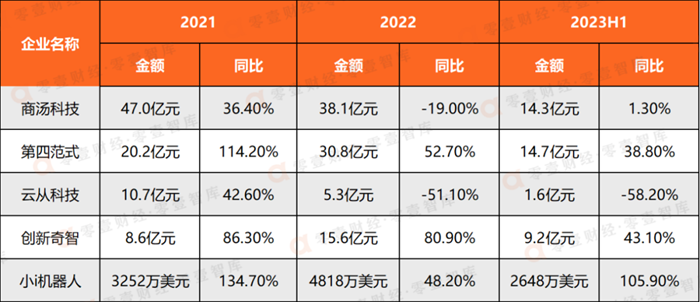

表1:上市AI公司创业企业一览

资料来源:东方财富网,零壹智库

上市融资给这些企业带来了资金,也将其置于“镁光灯”下,其财务状况及业务发展因资本市场的披露规则而透明化。

在上市时,这些企业均呈现出收入高增长、高研发投入及大额亏损的特征,尤其是高研发投入滞后于商业变现,掣肘业绩是这些企业的共性。上市后,这些企业营收增长出现分化,在新的AI技术的发展中,高研发投入仍然是“刚需”,但研发投入的增长也出现分化。

同时,发展战略的差异带来业绩上的差异。在全球AI战略性竞争的关键时期,多数企业选择重研发的策略,相对于研发业绩表现并未放在企业发展战略的首位。而创新奇智与众不同,其研发以商业化落地为导向,目前在业绩上更接近盈利,在这些AI企业中独树一帜。

01 营收增速分化:云从科技与商汤科技放缓

5家上市AI企业的商业化落地并非都一帆风顺,体现在营收增速上出现分化。其中,云从科技与商汤科技增速放缓明显。

云从科技营收波动最大,2023年上半年同比减少58.16%,近乎腰斩。公司的解释是,主要由于2022年订单量储备不足。云从科技在回复上交所对于其定增的问询中表示,2023年营业有望达7亿元,同比有所回升。以此计算,同比增长约3成,与2022年超过一倍的增速相比有所下降。

2023年上半年,商汤科技营收为14.33亿元,较上年同期的14.15亿元增长1.3%,增长几近停滞。不过,其收入构成发生明显变化,生成式AI相关收入同比增长近7倍,收入贡献从2022年的10.4%提升至20.3%。

从下游看,在商汤科技的四大业务板块中,智慧商业和智慧生活保持增长,但智慧城市和智能汽车板块收缩。尤其是智慧城市,2023年上半年锐减57.7%至1.8亿元,是收入增速下滑的主要原因;同时,智能汽车板块收入同比减少30.5%至839万元。

表2:上市AI公司营收情况

资料来源:公司财报,零壹智库

其他3家营收仍然保持较高增长,其中创新奇智和第四范式的增速较2021年和2022年有所下滑,而小i机器人上半年同比翻番。

从销售费用率看,上半年云从由于营收锐减,销售费用率最高,达48.5%,商汤科技也处于较高的水平,为29.2%,其他三家相对较低,小i机器人、创新奇智及第四范式分别为9%、9.9%及11.8%。

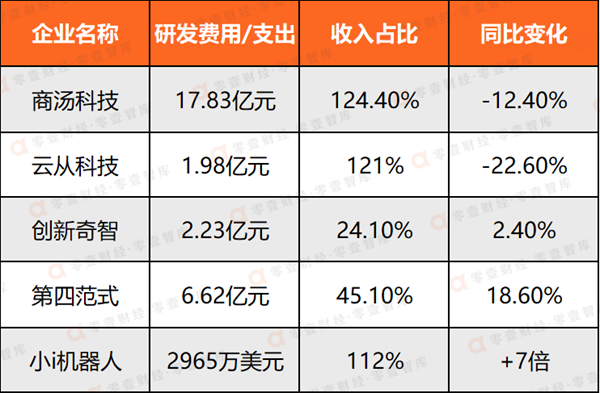

02 研发支出高企仍是亏损根源

作为技术密集型企业,哪怕领先半步也将拥有较强的竞争力,因而研发支出仍然是这些AI企业最大的费用项。但如果商业化落地的速度相对滞后,则研发开支“吞噬”毛利甚至所有营收,掣肘业绩。

2023年上半年,商汤科技、云从科技及小i机器人的研发费用甚至超过营收,尽管前两者收缩了研发开支。

表3:5家AI企业2023H1研发费用/支出及营业收入占比情况

资料来源:公司财报,零壹智库

商汤科技提出提高商业化效率,收窄亏损的经营策略,上半年亏损31.43亿元,经调整亏损23.93亿元,同比分别收窄2%和6.7%,但离扭亏仍然有巨大的距离。

上半年云从科技的研发支出在5家企业中是最少的,但由于营收大幅下降,营收占比超过100%。云从科技的研发开支同比减少22.6%,研发人员从2022年末的552人降至2023年上半年的522人,减少5.4%。

2023年上半年云从亏损达3亿元,较去年同期的亏损3.25亿元有所收窄;其曾在招股书中预测于2025年实现盈利,目前看离这个目标还比较遥远。

小i机器人在2020年及2021年研发费用处于百万美元级别,分别为424万美元及536万美元,营收占比也相对“温和”,分别为30.6%及16.5%。但进入2022年之后,研发费用飙升至千万美元级别,2022年及2023年上半年分别为2400万美元及2965万美元,营收占比分别升至49.8%及112%。

财报显示,研发费用飙升主要是用于开发一个2022年启动的、制造业领域的智能产业平台项目,该项目预计2024年完成。研发费用的飙升直接冲击了业绩表现。2022年及2023年上半年小i机器人分别亏损601万美元及1877万美元,而在2021年其曾实现归母净利润337万美元。

第四范式上半年的研发支出占比为45.1%,较2022年的53.5%有所降低,其上半年亏损4.8亿元,较去年同期的5.9亿元有所收窄。

创新奇智的研发支出占比最低,仅为24.1%,上半年其经调整亏损3938万元,同比收窄33.4%,是5家企业中最接近盈利的一个。创新奇智采取“以销定研”的商业化导向研发策略,走出了一条独树一帜的发展路径。

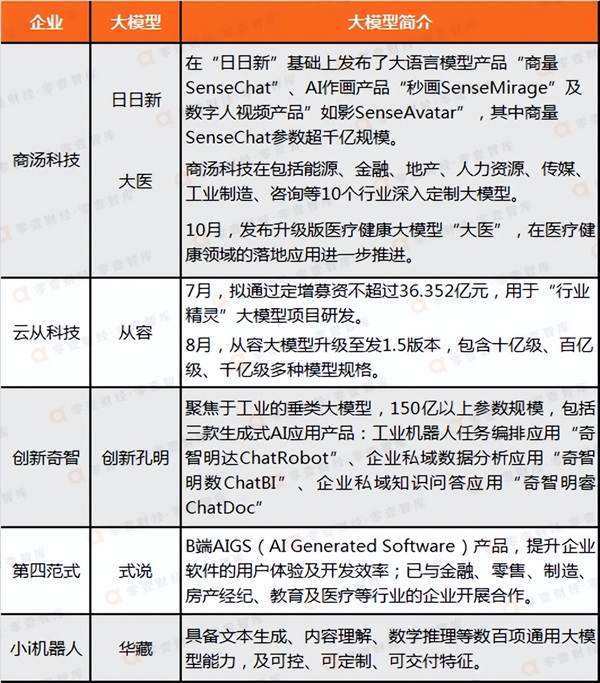

03 角逐生成式AI和大模型

上半年各上市AI企业的研发支出与“烧钱”的大模型息息相关。随着ChatGPT的问世,大模型成为各家企业研发竞争的焦点。为解决研发高投入带来的资金“饥渴”,云从科技和创新奇智均公告定增募集资金。

2023年3月,第四范式推出企业级人工智能产品“式说”,该产品面向企业客户,致力于提升企业软件的用户体验及开发效率。

4月,商汤科技发布AI大模型“日日新”,并在此基础上推出 大语言模型“商量SenseChat”、AI作画产品“秒画SenseMirage”及数字人视频产品”如影SenseAvatar”,其中商量SenseChat参数超千亿规模。

商汤在硬件投入上也是“大手笔”,据悉,商汤科技投入1万张GPU进行大模型研发,并把商汤SenseCoreAI大装置的上线GPU数量提升至3万块。硬件成本的上升和折旧严重拖累了商汤科技的利润,但也为未来营收增长创造了空间,

同样在4月,云从科技接受机构调研时表示,正在考虑减少NLP的中间技术研究,并集中精力投入到超级语言模型方面的探索,并加大算力、算法以及参数规模的投入。5月,公司便发布AI大模型“从容”,并持续迭代更新。7月,云从科技公告拟定向增发,募资不超过36.352亿元,用于“行业精灵”大模型项目的研发,可见其对于大模型研发的“热情”。目前,“从容”大模型已升级至1.5版本,包含十亿级、百亿级、千亿级多种模型规格。

6月,小i机器人推出大模型“华藏”;9月,创新奇智推出“奇智孔明”工业大模型的整个产品矩阵,与其重商业化落地的风格相一致,奇智孔明产品更聚焦于工业垂直领域。今年6月,创新奇智发布公告称,拟配售最多1990万H股新股募资3.92亿港元,募集资金将主要用于研发投入和扩大市场占有率。

表4:5家AI公司企业的大模型产品

资料来源:公司财报,零壹智库

04 创新奇智的“以销定研”策略

与其他由科学家创立的AI企业不同,创新奇智由李开复旗下“创新工场”孵化。这样的“出身”使其缺少研发“冲动”的基因,在研发策略上更偏重商业导向。

在招股书中,创新奇智披露了研发中“行业知识的贡献”:公司招聘了制造业的行业专家,他们的积极参与对于将资源投入正确方向至关重要。这种对于下游行业的理解能够支持创新奇智从商业视角开展研发工作,使得研发工作集中在具有潜在商业化机会、较低竞争壁垒及节约成本的领域,从而资源得到最佳优化。

这种策略影响到研发方向及产品,例如在大模型的研发上,与其他企业深耕通用大模型不同,创新奇智更注重垂类模型,并推出了奇智孔明工业大模型产品矩阵。

在这种“有的放矢”的研发策略下,创新奇智的研发支出占比较低。2021年及2022年,其研发支出占比分别为38.1%及26.7%(包括股份支付及无形资产摊销),2023年上半年进一步降至24.1%。

2023年上半年,创新奇智亏损1.96亿元,同比收窄14.8%,经调整亏损3938万元,同比收窄33.4%,是5家上市AI企业中最接近盈利的一家。显然,更“接地气”的重商业化落地的研发策略是其业绩“独树一帜”的重要原因之一。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号