扫描分享

本文共字,预计阅读时间。

本文聚焦58家上市银行的息差空间变动情况(锦州银行尚未披露财报)。

一、上市银行主要利差指标排序:很多银行的息差已经低于其不良率

(一)净利差排序:最低1.19%(交行)、最高2.86%(常熟银行),平均1.73%

(二)净息差排序:最低1.21%(渤海银行)、最高3%(常熟银行),平均1.80%

(三)存贷利差排序:最低1.72%(交行)、最高3.8%(常熟银行),平均2.53%

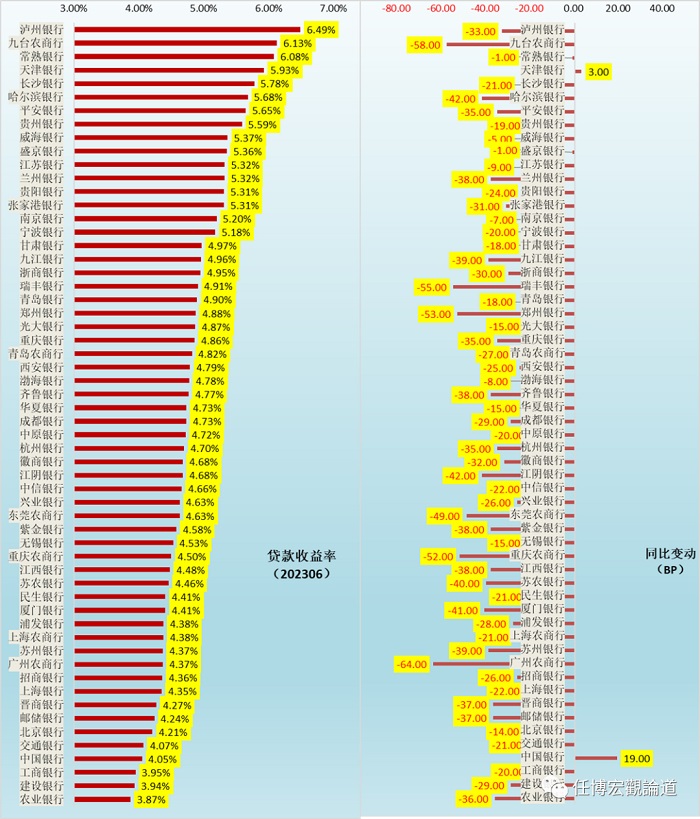

(四)贷款利率排序:最低3.87%(农行)、最高6.49%(泸州银行),平均4.78%

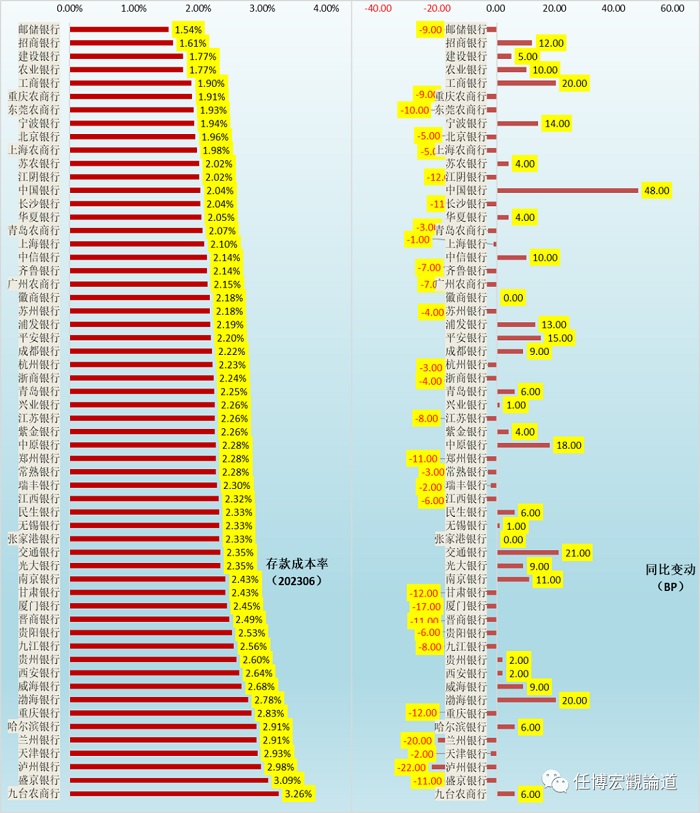

(五)存款利率排序:最低1.54%(邮储)、最高3.26%(九台农商行),平均2.28%

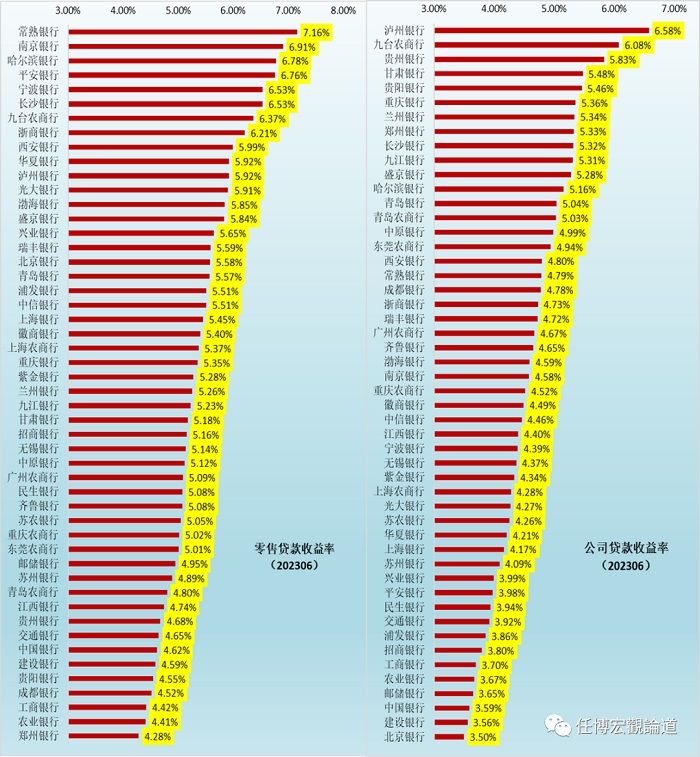

(六)零售贷款利率排序:最低4.28%、最高7.16%(常熟银行),平均5.34%

(七)公司贷款利率排序:最低3.50%、最高6.58%(泸州银行),平均4.58%

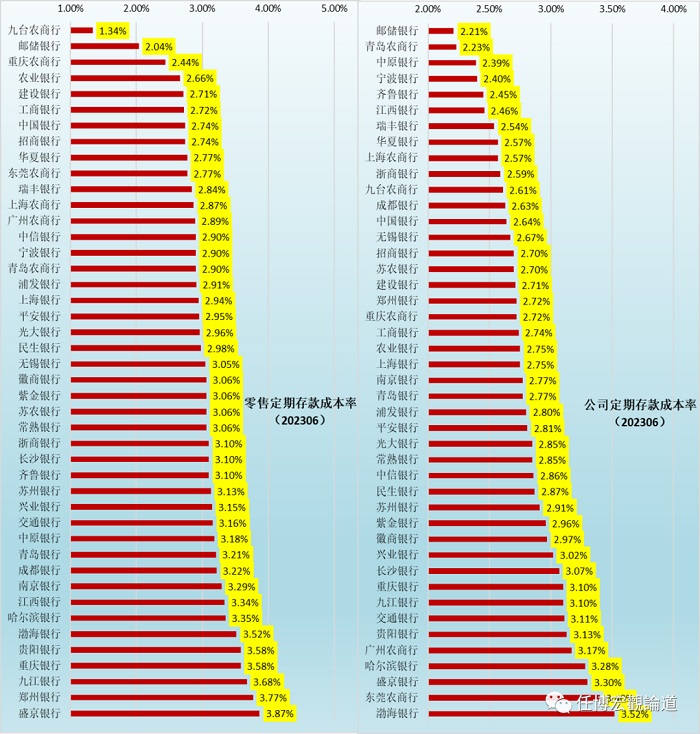

(八)零售定期存款利率排序:最低1.34%、最高3.87%(盛京银行),平均3.03%

(九)公司定期存款利率排序:最低2.21%、最高3.52%(渤海银行),平均2.78%

二、上市银行利差指标剖析

(一)整体:息差同比收窄20BP左右,存贷利差平均收窄30BP

和去年同期相比,目前上市银行的利差、息差、存贷利差与零售存贷利差空间均大幅收窄,幅度分别为16BP、20BP、30BP和18BP左右,即客户端(特别是对公端)收窄最明显。

1、今年上半年,上市国有大行、股份行、城商行与农商行的净利差分别收窄至1.53%、1.79%、1.74%和1.73%(收窄幅度分别为31BP、19BP、13BP和21BP),净息差分别收窄至1.7%、1.86%、1.78%和1.84%(收窄幅度分别为29BP、23BP、14BP和22BP),全部上市银行的净利差和净息差则分别收窄16BP和20BP至1.73%和1.80%。

2、今年上半年上市国有大行、股份行、城商行与农商行的贷款利率分别收窄22BP、21BP、28BP和42BP至4.01%、4.72%、4.96%和4.75%,存贷利差分别收窄39BP、30BP、27BP和37BP至2.10%、2.52%、2.54%和2.63%。整体上看,今年上半年存贷利差与零售存贷利差分别收窄30BP和18BP至2。53%和2。80%,即存贷利差与零售存贷利差似乎均已向2.50%时代逼近。

(二)非上市城商行的压力可能更大:净息差可能只有1.50%左右

根据金融监督管理总局披露的信息,今年二季度全部商业银行、大型商业银行、股份行、城商行与农商行的净息差分别为1.74%、1.67%、1.81%、1.63%与1.89%。虽然计算口径存在一定差异,但至少可以看出非上市股份行与城商行的净息差压力同样较为突出,平均可能只有1.75%和1.50%左右,显然非上市城商行面临的压力更大。

从净息差的绝对数值来看,国有大行、城商行的压力较为突出,已低于合意水平。如果考虑到资产质量这一因素,则商业银行的息差压力是可想而知的。

(三)息差收窄的背后:贷款端利率下降幅度较大,负债端成本相对刚性

数据上看,上市银行净利差与净息差收窄的趋势比较明确,且存贷利差的收窄幅度明显更大,其中的原因是贷款利率收窄幅度较大且存款端利率呈现微升态势。具体看,

1、贷款利率下降幅度较大,且零售贷款利率下行幅度大于对公端。具体看,今年上半年全部上市银行的零售贷款与对公贷款利率分别下降31BP和22BP至5.34%和3.67%。

2、存款利率刚性较为明显,尤以对公存款最为突出。具体看,今年上半年全部上市银行的存款利率不仅没有下降,反而还微幅上升1.64BP。此外,今年上半年零售定期存款与公司定期存款利率同比分别收窄19BP和0.05BP。

可以看出,就存款成本而言,零售端的下降幅度远大于对公端;就贷款利率而言,零售贷款的下降幅度略高于对公端,即零售与对公端的存贷利差均持续收窄。

三、虽然政策层面在竭力呵护,但稳定息差空间并不容易

诸多迹象表明,目前政策层面正在竭力呵护商业银行已经非常窄的息差空间。

(一)央行连续表态:呼吁“保持利率水平合理适度”及“保持合理利润与息差水平”

1、今年一季度货币政策报告提出“保持利率水平合理适度”

央行在一季度货币政策报告中首次提出“保持利率水平合理适度”,并通过《专栏1:合理把握利率水平》对利率的合适水平进行讨论,表明其既有推动贷款利率继续下行的政治站位考虑,亦有将利率保持在合适水平上的主观意愿,即央行真实的想法应是当前贷款利率进一步下行的必要性已经很低、空间很窄。

2、今年二季度货币政策报告提出“保持银行合理利润和净息差水平”

(1)从维持自身稳健经营,防范金融风险的角度来看,保持合理利润和净息差水平有利于增强银行支持实体经济的可持续性。为此央行在二季度货币政策报告中以专栏形式对这个主题进行了讨论,其结论是为应对潜在的风险暴露及增强服务实体经济的能力,银行需要有一定的财力准备和风险缓冲,即需保持银行拥有合理利润和净息差水平。

(2)特别是和美国银行业相比,我国银行业的息差水平总体处于低位且趋势不断向下,这意味着国内银行业的息差空间已经非常窄,需要给予呵护。例如,今年一季度美国与中国商业银行的净息差分别为3.31%和1.74%,利差达到1.57%,且自2022年3月美联储加息以来持续扩大,目前1.57%的中美商业银行息差的利差较历史最高水平还高出近30BP。除在政策引导下不断让利外,持续收窄的息差还说明中国银行业在过去一段时期的资产或资本创利能力总体趋于下降,所以我们看到中国商业银行的ROA和ROE自2012年开始趋于下行(2012年恰恰也是当时新一届政府上任的年份、2010年开始中国经济增速亦趋于下行)。

因此,央行提出要保持银行拥有合理的利润和净息差水平,在逻辑上是一脉相承的。

3、今年8月三部委会议提出“价格要可持续……规范贷款利率定价秩序”

2023年8月18日(周五),央行、金融监督管理总局与证监会联合召开的三部委会议,提出“价格要可持续……规范贷款利率定价秩序,统筹考虑增量、存量及其它金融产品价格关系”,这意味着监管希望贷款利率保持在合适的水平上,避免贷款利率端恶性竞争。

(二)守住息差底线已变得很迫切

从《金融机构合格审慎评估标准(2023年版)》的指标设置情况来看,除对商业银行定价行为有更高要求外,其对商业银行ROA、净息差、成本收入比等指标一直以来亦是有底线要求的(ROA≥0.50%、净息差≥1.80%、成本收入比≤35%)。

不过单从今年上半年上市银行的数据来看,30家上市银行的净息差低于1.8%、13家上市银行的净息差位于1.8-2.0%之间。可见目前中国商业银行的净息差已经没有下降空间了。

(三)存量激烈博弈下:贷款利率将很难再上行,且资产荒可能会是常态

在经济增速已经回落至5%左右的中等水平,意味着以量补价的策略可能不再具有普适性,且“以量补价”策略更多是存量而非增量博弈(即规模扩张需要通过抢占银行的市场份额来实现)。这种情况下,商业银行在抢夺资产、资源方面的竞争亦会非常激烈,也即资产荒可能会成为常态,而贷款利率将很难再上行。

(四)打击存贷两端的套利行为可能会持续成为监管部门的重点

在贷款利率可能在较长时期内维持低位的大环境下,监管部门将会更注重打击客户从银行进行套利的行为。实际上,8月18日召开的三部委会议提出的“统筹考虑增量、存量及其它金融产品价格关系”,其背后逻辑正是为了避免贷款利率过低而产生的资金空转和套利困境(贷款资金购买存款、消费贷与经营贷置换按揭贷或进行其它金融产品投资等)。我们预计后续监管部门与银行对经营贷与消费贷的排查力度也会相应增强。

四、结语:稳定息差空间的五种常规路径

在息差已无收窄空间的情况下,如何稳定已经非常低的息差空间便显得非常重要。为此,需要从几个方面来综合施策,多管齐下:

(一)做好资产质量管理和全面风险管理,避免资产质量下迁对息差空间的侵蚀,这是稳定息差空间的首要任务,应将其置于最重要的位置。

这主要是因为,一旦资产质量指标开始恶化,息差空间亦会受到侵蚀。

(二)资产端要保持贷款利率处于底部区域以避免其快速下行。这意味着,后续资产端的降息举措可能会受到息差空间持续收窄的制约,央行在这方面应会比较审慎。

同时,资产端还要持续提升大类资产配置能力,保持信贷规模稳定增长,适度增加对零售资产、债券投资、高收益同业资产的配置,并通过综合金融服务提升客户综合回报。

(三)负债端要持续加强内部管理,大力发展结算业务、投行和财富管理业务,拓展低成本存款派生渠道,丰富负债来源渠道,坚持核心低成本存款的主体地位,加强对高成本存款的量价管控,提升存款的精细化定价水平。

其中,政策层面要通过降准和降存款利率等维护好商业银行的负债成本显得很关键。考虑到降准的特定要求以及存款利率下行幅度明显低于贷款端,意味着持续打压存款利率应会成为首选方向。例如,作为和存量房贷利率下调相对应的另一项政策,近期全国性银行亦纷纷宣布下调定期存款利率,幅度在10-25BP之间(1年期下调10BP、2年期下调20BP、3年期与5年期下调25BP),以呵护商业银行的负债端,作为商业银行降低存量房贷利率的条件。

(四)通过以量补价来弥补息差空间收窄的缺口。

(五)通过提高资产端(生息资产的平均余额)的周转率来提升资产端的创利能力。

当然,在监管环境不断趋严的背景下,上述常规路径在具体实践中都不容易。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号