扫描分享

本文共字,预计阅读时间。

2022年11月以来的短短七个月时间里,理财市场格局就已经发生了显著变化。

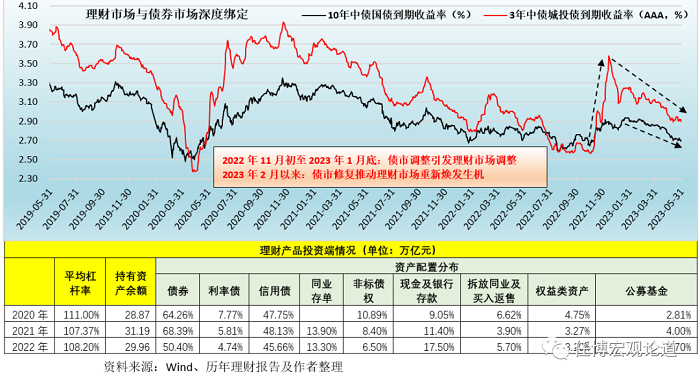

一、理财市场与债券市场深度绑定:过去七个月时间规模出现“V型”反转

(一)理财资金的50%左右配置在债券上(其中45%以上为信用债)

根据历年理财报告披露的信息,银行理财资金的资产投向主要有债券类资产(含同业存单)、非标债权、权益类资产、拆放同业及买入返售、现金及银行存款、公募基金、权益类资产、理财直接融资工具、QDII、新增可投资资产、金融衍生品以及另类资产等几个大类。其中,债券(不含同业存单)的配置比例达到50.40%(信用债超过45%)。

这意味着,从资金投向上看,理财市场与债券市场(特别是信用债市场)是深度绑定的,两个市场之间共生共荣,债券市场的调整与修复会直接影响到理财市场。

(二)过去七个月:理财市场与债券市场经历了一个完美的“V型”反转

受疫情政策放开以及“强预期”等因素的推动,国内债券市场自2022年11月初开始进行大幅调整,直至2023年1月(期间10年期国债收益率和3年期AAA城投债收益率分别大幅上行30BP和70BP左右至2.94%和3.25%左右),使得理财市场在这一时期也出现显著调整,出现“赎回潮”,导致理财规模减少1.20万亿左右。

随着对中国经济的“强预期”逐渐向“弱现实”切换,“中国经济没那么好、美国经济没那么差”逐渐成为共识,债市收益率自2023年2月开始持续下行,10年期国债收益率和3年期AAA城投债收益率分别大幅下行25BP和36BP至目前的2.70%和2.90%附近,使得理财市场规模在4月当月出现显著回升(如证券时报披露的信息显示4月末12家公司合计管理规模单月回升近1.2万亿元),一举收回了过去六个月的失地。

(三)受债券市场调整与修复影响,理财市场排序竞争异常激烈

自2022年11月以来,债券市场经历一个完整的小周期,受此影响,理财市场排序变化明显更加微妙,各机构对市场份额的争夺日趋激烈。例如,根据证券时报披露的信息,受2022年11月至2023年1月期间债券市场调整影响,今年一季度12家理财公司的管理规模为16.02万亿,较2022年底减少1.90万亿,且理财公司排序出现洗牌,招银理财、兴银理财与信银理财位居行业第一梯队,而四大行理财公司则回落至行业第二梯队。

不过受2023年2月以来债券市场修复等因素推动,今年4月12家理财公司管理规模合计超过17.20万亿,较2023年一季度末回升1.18万亿(六大国有行理财公司在4月当月合计回升超7700亿元),招银理财与兴银理财继续位居行业前两位,而中银理财、建信理财与工银理财以微弱的差距分别位列行业第3至5位,国有大行理财公司正向第一梯队迈进。

(四)理财市场与城投债市场同样高度正相关

考虑到,城投债在体量上贡献了非金融企业债券市场的50%以上,这意味着理财市场与城投债之间的关联性也非常高,理财资金配置城投债的规模应在数万亿。也即,和传统表内业务相比,理财市场不仅要承担市场风险,还要承担以城投债为主的信用风险。

从以前理财市场报告披露的信息来看,理财市场配置的信用债发行主体主要集中于京津冀、东南沿海等地区,层级比较高、资质也比较优。这意味着,理财市场所配置的城投债在区域、资质、层级等方面有比较苛刻的选择,信用风险并不高。当然,理财市场与城投债市场的高度绑定也在一定程度上给其它资金配置提供了参考,这主要是因为理财资金比银行表内资金对收益有更高的要求,对风险则有更低的容忍度,承受不了城投债风险的冲击。

二、理财与存款之间的跷跷板效应持续存在:理财存款化与存款理财化的格局仍会反复

理财存款化以及存款理财化是过去几年理财市场与存款市场交织较为密切的最明显例证,且这一特征自2022年11月以来似乎更为明显。

(一)某种程度上来说,理财与存款之间的跷跷板效应受到投资者风险偏好、资本市场以及存款利率等三种因素的影响。

1、和基金等投资品相比,存款与理财的投资者均属于风险偏好较低的类型,当市场的不确定性增加,推动投资者风险偏好趋于下降时,很容易使得股票和基金的投资者向理财资金转移,甚至进一步向存款转移;反则反之。

2、存款、理财市场、资本市场给投资者带来的收益受内外因素影响较大,当资本市场持续低迷时,有可能会进一步影响到理财资金的表现,资金由资本市场向理财市场,甚至向存款转移的路径可能会重复;反则反之。

3、在风险偏好趋同或者说相差不大时,存款利率的下降一定程度上会降低存款产品的性价比,使得存款理财化的特征同样比较突出;反则反之。

(二)从中长期角度来说,作为银行体系内的两大产品,存款与理财之间的跷跷板效应是一个无法避免的现象。两类产品的投资者在风险偏好上虽有差异但不明显,这意味着流动性与收益性在某种程度上决定着存款与理财产品之间的跷跷板向何处倾斜。目前看,资本市场的长期持续低迷以及理财投资者的风险偏好较低短期内还难以改变,意味着流动性更优的存款与收益相对更稳定的理财之间会持续存在跷跷板效应。在日益复杂的大环境下,能够提供更高安全性与确定性的理财产品,相较于资本市场的优势也会长期存在。

三、国内银行业理财市场规模排序

尽管证券时报等官媒通过自身途径拿到了12家理财公司的理财规模情况,但覆盖范围仍比较窄,为以最全的口径对各银行理财规模进行对比,我们这里选择2022年底的理财规模数据作为分析基准,并从银行口径和理财公司口径两个维度进行排序。

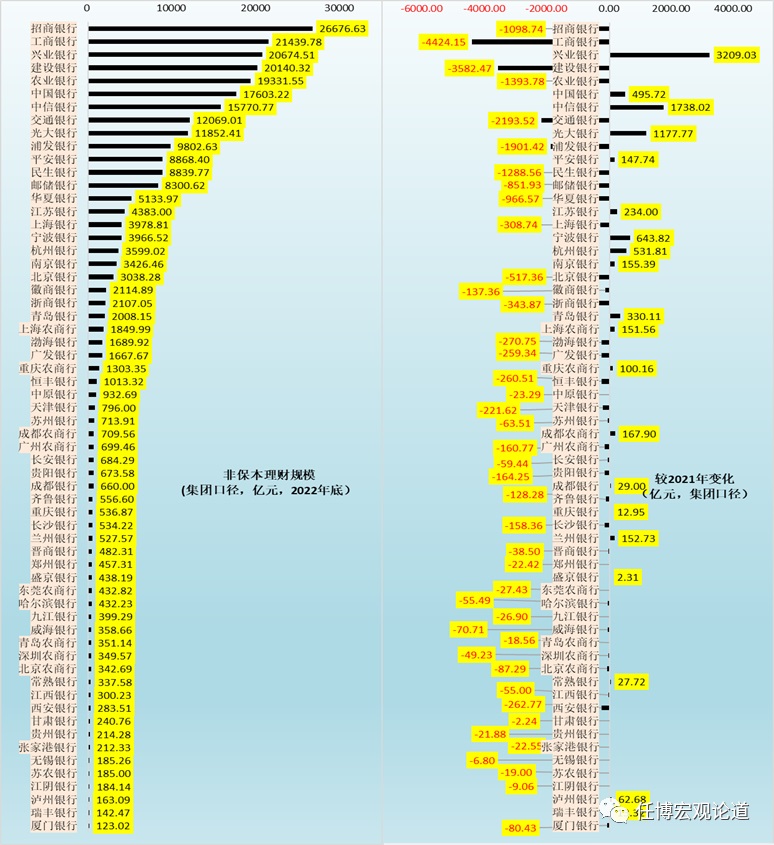

(一)银行口径(含理财公司):覆盖62家银行

1、理财规模排序:9家超过万亿、28家银行超过千亿、40家银行超过500亿元

我们这里搜集了62家银行(含理财公司)的非保本理财余额(截至2022年底),合计达到25.73万亿元(占整个理财市场的93%以上)。其中,

(1)非保本理财余额超过万亿的银行有9家,合计达到16.56万亿(占整个理财市场的60%左右),从高到低依次为招行(2.67万亿)、工行(2.14万亿)、兴业银行(2.07万亿)、建行(2.01万亿)、农行(1.93万亿)、中行(1.76万亿)、中信银行(1.58万亿)、交行(1.21万亿)以及光大银行(1.19万亿)。

(2)非保本理财余额位于1000-10000亿之间的银行有19家,合计达到7.71万亿(占整个理财市场的28%左右),从高到低依次为浦发、平安、民生、邮储、华夏、江苏银行、上海银行、宁波银行、杭州银行、南京银行、北京银行、徽商银行、浙商银行、青岛银行、上海农商行、渤海银行、广发银行、重庆农商行和恒丰银行。

(3)非保本理财余额位于500-1000亿元之间的银行有12家,合计达到8025亿元(占整个理财市场的3%),从高到低依次为中原银行、天津银行、苏州银行、成都农商行、广州农商行、长安银行、贵阳银行、成都银行、齐鲁银行、重庆银行、长沙银行和兰州银行。

2、理财规模超千亿银行:全国性银行18家+城商行8家+农商行2家

我们看到,理财规模超过千亿的28家银行中,具体包括全部国有6大行、全部12家股份行、8家城商行以及2家农商行(重庆农商行与上海农商行),格局分布还是比较清晰。此外,理财规模超过500亿元的40家银行中,具体包括18家全国性银行、18家城商行及4家农商行,格局分布同样比较清晰。这意味着,目前理财市场的生态已经基本明确,主要以全国性银行、主流城商行及农商行为代表,占据着整个理财市场的绝大部分份额。

3、理财规模变动:2022年千亿级以上28家银行中,仅10家实现正增长

62家银行的理财规模较2021年合计减少12271亿元。其中,对于理财规模超千亿的28家银行来说,2022年理财规模合计减少10884亿元,且只有10家银行的理财规模出现正增长,也即另外18家银行的理财规模在2022年均出现了萎缩。具体看,2022年理财规模增幅从高到低依次为兴业银行(增加3209亿元)、中信银行(增加1738亿元)、光大银行(增加1178亿元)、宁波银行(增加644亿元)、杭州银行(增加532亿元)、中行(增加496亿元)、青岛银行(增加330亿元)、江苏银行(增加234亿元)、南京银行(增加155亿元)、上海农商行(增加152亿元)、平安银行(增加148亿元)、重庆农商行(增加100亿元)。

很显然,今年一季度理财规模排名前移的银行基本也以上述10家银行为主,如兴业银行、中信银行、光大银行、宁波银行等。

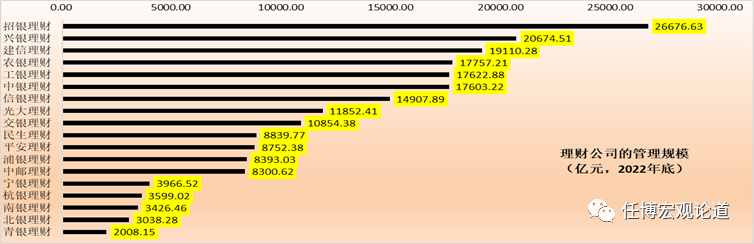

(二)理财公司口径:覆盖18家理财公司

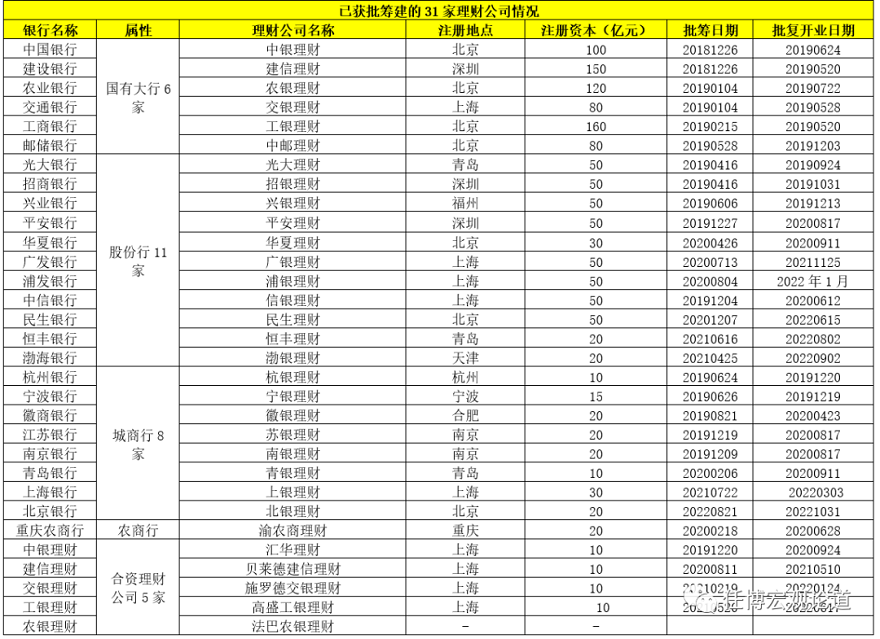

1、虽然目前共有31家理财公司已获批筹建,但披露管理规模的理财公司数量只有18家。不过,这18家理财公司管理的理财规模合计达到20.74万亿,占全部理财公司存续规模的93-94%之间,代表性极强(即剩余13家理财公司管理的规模合计仅1.50万亿)。

2、截至2022年底,管理规模从高到低的理财公司依次为招银理财、兴银理财、建信理财、农银理财、工银理财、中银理财、信银理财、光大理财、交银理财、民生理财、平安理财、浦银理财、中邮理财、宁银理财、杭银理财、南银理财、北银理财以及青银理财。

3、银行口径与理财公司口径排序存在差异的原因是,部分银行尚未完全把理财规模转移至理财公司中。例如,建行、农行、工行、中信银行、交行、平安银行以及浦发银行在2022年底仍分别有1030亿元、1574亿元、3817亿元、863亿元、1215亿元、116亿元和1410亿元的理财规模留在银行体系内。这意味着,理财公司排序虽然能够在一定程度上体现市场格局的变化,但并不全面。

需要说明的是,市场上很多主体对理财公司贡献的营收与利润变化进行分析,实际上这种分析结论非常值得商榷。这主要是因为,这几年理财规模不断由银行体系向理财公司体系转移,其对应贡献的收入也在转移,使得增速失去了基准,没有任何意义。

4、我们看到,目前理财规模超过千亿的银行已经有28家,超过500亿元的银行也有40家,再加上地方农村金融机构正通过重组整合的方式组建省级农商行,这意味着剩余银行对理财公司这一牌照的争夺将会更加激烈,最终能够拿到这个牌照的难度也会越来越大。

四、理财市场的头部化特征会越来越突出:持续提高市占率已成为各机构的最重要目标

(一)理财市场竞争日趋白热化:“招银理财推出‘净值破1’零管理费产品”

1、2023年5月25日,招银理财推出“招卓价值精选权益类理财计划产品”(产品代码103805),明确提出在产品当日累计净值低于1(不含)时,将从下一自然日起暂停收取固定投资管理费,直至累计净值高于1(含)后,管理人才恢复收取管理费(1.50%/年)。这是首只明确在净值破1后将不收取管理费的理财产品,给了投资者极大的信心,也换取了市场足够的讨论热度。

2、老实说,招银理财推出的这只产品为权益类产品(80-95%的资金配置在权益类资产上、0-15%的资金配置在商品及金融衍生品类资产上以及不低于5%的资金配置在固定收益类资产上),受市场波动影响较大。同时,在产品说明书中,招银理财披露该只产品的业绩比较基准为“中证高股息(930838.CSI)×45%+港股通高股息(930914.CSI)×45%+上证国债指数(000012.SH)×10%”,保本属性并不明显,意味着招银理财在维护“累计净值不低于1”这个目标上并不容易,需要极大的勇气。

这一现象也表明,在目前理财市场中,各机构之间的竞争已经日趋白热化,“提高市场占有率”已成为各机构最重要的目标,未来理财市场的头部化特征可能会越来越明显。

(二)多数机构理财资金的配置差异化并不显著,投研能力突出的机构最终会胜出

1、受存款与理财产品的投资者风险偏好较低以及资本市场长期低迷等因素影响,多数银行理财资金的配置差异化并不显著,以固收或类固收产品为主,这是理财市场的典型硬伤。以工银理财与建信理财为例,其理财资金的50-60%配置在债券上、33-35%配置在类固收产品上、4-6%配置在非标债权上以及5%左右配置在其他资产上,差异并不明显。

2、当差异并不明显时,资产配置能力就显得特别重要,与之相伴随的便是投研能力。优秀的资产配置与投研能力能够合理降低波动性,持续提供更高的确定性与安全性,通过始终优于同业的策略为客户在不确定性的环境中带来小惊喜,为客户带来更极致的体验。

目前,财富管理业务已成为护城河的招行在不断提升其资产配置与投研能力,2022年在理财市场大放异彩的兴业银行也提出要加快从“单一产品销售”向“资产配置转变,不断扩大财富生态圈,将打造线上财富销售平台作为主攻方向”。截至2022年底,兴业银行钱大掌柜月均MAU(月活跃客户数)同比增长153.24%(较上年末增加30.74万户),目前兴业银行的综合理财能力已经连续21个季度蝉联全国性银行榜首。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号