扫描分享

本文共字,预计阅读时间。

案例名称

金融业AI智能识别开放平台

案例简介

基于对银行、证券、基金等金融业务的深刻洞察,快瞳科技创新集成文字OCR识别、计算机视觉、自然语言处理、知识图谱、流程机器人、大数据等人工智能领域前沿技术,搭建金融AI智能识别开放平台,全面赋能金融机构从开户、业务审批、风险管控、智能营销到运营管理等业务流程自动化,提升机构整体效率,为内部员工减负,加速企业数智化升级。

创新技术/模式应用

快瞳科技金融业AI识别开放平台,集成深度学习、计算机视觉、自然语言处理、知识图谱、RPA、大数据等人工智能领域前沿技术,通过人机协作实现银行业务材料的智能录入和审核工作,支持各类不同模版的银行单证自动结构化场景,有效帮助金融机构缩短业务材料处理和审核耗时。

方案创新点及亮点:

1、全种类银行单证OCR识别能力

目前已支持各类银行回单、承兑汇票、银行支票、银行流水单、财务报表、发票、个人证件、银行卡、企业资质文件等全字段信息的识别解析,覆盖银行各类业务场景所需。

2、结构化程度行业领先

真正实现全量字段的结构化识别。与传统模式识别不同,快瞳采用深度学习技术,通过语义解析和知识理解对文字内容进行提取,不受单据版式和格式的影响。

3、行业标杆识别率

a. 海量真实数据样本标注,分类强化训练;

b. 自研票据图像处理算法,突破性地解决了套打、机打医疗发票在识别中的技术难题,可高度适应错行串行、字迹模糊、内容重叠、印章遮盖等真实场景应用;

c. 通过语义解析和知识推理,智能优化识别结果,提高精准度;

d. 专项模型调优,深入真实银行业务场景持续优化迭代算法模型,不断提升模型精度。

4、单据智能分类

支持自动识别和区分票据类型。

5、智能校验与纠错

多重校验规则引擎,自动提示识别结果中的可疑错误,减少人工审核与纠错成本。

6、全面的数据查验能力

直连官方权威数据库,拥有身份证实名核验、银行卡核验、手机号实名核验等数据查验能力,从源头规避欺诈风险。

项目效果评估

1、方案价值

金融业采用传统经营和业务处理模式已经难以跟上时代的发展,快瞳科技AI+金融业解决方案,提升风险管理水平和流程运营效率,优化用户体验,助力金融机构“数智”化全面升级。

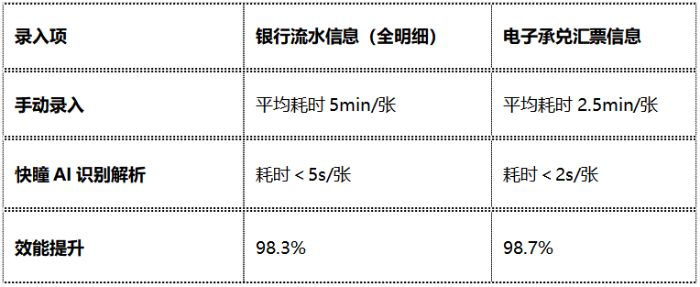

1) 在提升录入效率方面,通过对业务资料的结构化解析,减少内勤人员的手工录入工作量,极大的提升业务办理效率。结合数据校验库和风控模型进一步实现对受理材料的智能预审,实现业务秒办、秒批。

2) 在人力优化方面,传统金融业高度依赖人力;快瞳则通过NLP、知识图谱等技术,实现对金融行业数据的智能结构化采集、解析、校验和审核工作,释放大量的录单和审核人力,运营成本可减少50%左右。

3) 在客户体验提升方面,RPA对业务流程进行自动化改造,结构化数据自动处理,降低操作门槛,客户自行操作即可完成业务流程,免去各种证件信息手动录入的困扰,体验更好。

4) 在风险控制层面,由流程化机器人查询、汇总敏感的交易数据,避免由人为制造的数据泄露,提升整体的安全性。

5) 在数据资源建设方面,通过OCR自动化采集全明细业务单据信息,并形成结构化、标准化数据进行储存,不仅便于信息化检索和调用,同时还是极具运营价值的健康数据资产,有助于企业开展大数据智能业务。

2、项目实施效果

在本次AI数字化改造项目中,客户接入快瞳平台获取了金融单据结构化识别与解析的能力,已实现通过金融单据材料分类、信息采集、自动审核全链路智能化处理,效率提高80%以上。

在单据录入效率方面,以银行流水单据信息摘录为例,以前人工录入一张需要3~8分钟,采用快瞳AI识别解析,2~5秒就能完成。

总之,快瞳AI智能识别开放平台在金融行业实际应用中效果颇为显著。在产品性能和和落地能力方面,均能达到业内标杆水平,是真正实现与金融业务场景融合应用并成功落地的产品。在产品价值方面,快瞳为金融行业解决了海量专业单据的结构化处理问题,在数据科技赋能下不断提升业务效率,在降本增效的同时完善风控体系。快瞳一直致力于运用数字化手段解决金融行业的痛点难点,满足客户的实际需求,从而推动全行业的不断发展,为群众提供有温度的金融服务。

项目牵头人

闵家龙 产品经理

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号