扫描分享

本文共字,预计阅读时间。

文/北京大学法学院经济法学2021级博士研究生范正阳

摘要:2008年,Versata公司故意触发了Selectica公司采用的NOL毒丸计划,这标志着现代意义上毒丸计划的第一次故意触发。Selectica案的出现对毒丸计划相关法律问题的讨论产生了独树一帜的影响,美国特拉华州法院借助本案明确了毒丸计划以前没有明确认可的功能。不仅如此,作为现代意义上首个被触发的毒丸计划,Selectica案为目标公司董事会在设计和实施毒丸计划时提供了重要的经验,为解决与毒丸计划相关的法律实践问题提供了宝贵的第一次机会。近期公开征求意见的《中华人民共和国公司法(修订草案)》中所引入的授权资本制,是毒丸计划在反收购实践中得以运用的理论基础,为我国目标公司采用毒丸计划抵御敌意收购提供了重要的制度土壤。Selectica案作为现代意义上毒丸计划被触发的第一案,也将给我国的反收购实践提供重要的参考意义。

关键词:毒丸计划 敌意收购 反收购措施 董事会决策 税收资产

作为目标公司董事会抵御敌意收购者的一种防御性策略,毒丸计划被认为是20世纪80年代最重要,也是最具争议的公司财务创新。[1] 毒丸计划通过赋予公司股东一种特殊的买入期权 (Call Option)来发挥防御作用,权利人可以以优惠的条件购买目标公司或收购方的证券。[2]但是,这种权利只有在某些特殊情况达成时才可以行使,[3]如收购方获得了某个特定比例(这一门槛通常为10%到20%)的目标公司股份。为了达成稀释目的起到反收购效果,敌意竞购者被明确排除在毒丸计划的行权行列之外。[4]

以特拉华州为代表的许多具有开创性的公司法案例讨论了毒丸计划的实施和发展,其中Moran v. Household案被认为是特拉华州最高法院对毒丸计划有效性的明确司法确认。[5]在这一背景下,毒丸计划经历了制度设计的代际变化,Crown Zellerbach公司采用的第一代“翻出式毒丸计划”(Flip-over Pill)在戈德史密斯爵士(James Goldsmith)的触发中暴露了致命的缺陷。[6]在这之后,“翻入式毒丸计划”(Flip-in Pill)应运而生,而同时具有“翻入”(Flip-in)和“翻出”(Flip-over)两种功能的毒丸计划也作为现代毒丸计划的基本形式沿用至今。虽然毒丸计划出现以来就伴随着不断的争议,但是没有人怀疑现代意义上毒丸计划的致命性作用。在超过20年的时间里,没有任何一个敌意收购者敢于吞下现代意义上的“毒丸”。[7]直到2008年底,Versata公司故意触发了Selectica公司采用的NOL毒丸计划(详见下文),这标志着现代意义上毒丸计划的第一次故意触发。

在Selectica案出现之前,法律对毒丸计划的关注焦点已经从毒丸计划本身是否合法有效,转移到在特定案件中的董事会在面对收购威胁时,是否应该决定赎回毒丸计划。然而,相比于典型意义上的毒丸计划,Selectica董事会所采用的NOL毒丸计划最为显著的特点就是其触发门槛异常低——只有4.99%,这使本案又回到了一个基本问题,即该类特殊的毒丸计划本身是否合法、有效。不仅如此,Selectica案同时也是首次分析毒丸计划在保护公司资产方面的应用,而不是一贯地用于抵御敌意收购企图。Selectica案的出现对毒丸计划相关法律问题的讨论产生了独树一帜的影响,美国特拉华州法院借助本案明确了毒丸计划以前没有明确认可的功能,这为考虑采用毒丸计划的董事会提供了实质性的参考和指导,具有重要的实践意义。

在中国,现行公司法采用严格的法定资本制,注册资本的增加和减少都必须经过股东大会的批准,董事会无权自行决定采取毒丸计划抵御敌意收购,这是毒丸计划在我国反收购实践中无法得以适用的主要原因。但是,2021年12月24日,第十三届全国人大常委会第三十二次会议对《中华人民共和国公司法(修订草案)》进行了审议,并向社会公开征求意见。其中特别引人注目的是,修订草案第九十七条、第一百六十四条明确采用了授权资本制,这意味着毒丸计划在中国反收购实践中的运用有了关键的制度基础。[8]Selectica案作为美国第一个触发现代意义上毒丸计划的案件,对中国未来的反收购实践和毒丸计划的实际应用,具有重要的借鉴意义。

一、Selectica公司毒丸计划的实施背景和权利内容

本案中,一方当事人为Selectica公司(以下简称Selectica),Selectica是一家特拉华州公司,在纳斯达克证券交易所上市,旨在为企业的合同管理和销售配置系统提供软件解决方案。另一方当事人Trilogy公司(以下简称Trilogy)是一家特拉华州的封闭公司,也专门从事企业软件解决方案这一业务,是Selectica的长期竞争对手,Versata公司(以下简称Versata)则是其子公司。在本案发生之前,Selectica和Trilogy之间已经长期存在着复杂的敌对关系。双方的敌对关系可以追溯到2004年4月,Trilogy对Selectica提起了专利侵权诉讼,最终获得了750万美元的胜诉判决。2006年10月,Trilogy又对Selectica提起专利侵权诉讼,该诉讼于2007年10月宣判,Selectica同意一次性支付1000万美元,并在随后每季度支付不超过750万美元的额外款项,据此Trilogy成为Selectica的重要债权人之一。[9]Trilogy曾两次提出收购Selectica的部分或全部业务,但都被Selectica董事会明确拒绝了。Selectica认为,Trilogy旨在利用其股份收购作为杠杆,以迫使Selectica接受较低的收购价格,并解决前述知识产权纠纷。

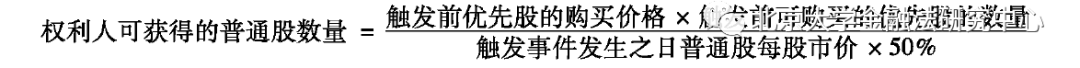

早在2003年2月4日,Selectica首次制订了毒丸计划(又称股东权利计划),[10]其中规定,董事会授权并宣布对公司每一普通股派发一份优先股认购权。[11]在被触发之前,每个认购权代表了以行权价18美元购买千分之一股优先股的权利,但该认购权不与普通股分开交易,也暂时不能行使。[12]如果任何个人及其关联公司持有该公司流通普通股15%以上的股份,则成为该公司的“收购人”,[13]这是本案中毒丸计划的触发事件。当毒丸计划被真正触发时,认购权与普通股发生分离,权利持有人此时可以选择执行权利“翻转”(Flip)机制以代替前述优先股认购权。据此,持有人将有权在行使权利时获得市场价值为权利行使价2倍的普通股。[14]具体而言,此时除收购人以外的权利持有人可以选择以18美元的行权价购买市场价值为36美元的公司普通股。

权利 “翻转”机制 (Flip)[15]

此外,像许多毒丸计划一样,2003年Selectica毒丸计划中也包含了一个替代性的稀释机制,即通过权利交换功能(Exchange),允许董事会在不收取现金作为对价的情况下,将触发者以外的所有股东持有的权利交换为目标公司的股份,以取代权利“翻转”机制。按照2003年Selectica毒丸计划的规定,本公司董事会可在触发事件发生后的任何时间选择将当时尚未行使的全部或部分权利按每项权利一股普通股的交换比例交换为公司普通股。[16]一旦公司董事会决定“交换”权利,其无须采取任何进一步行动,也无须发出任何通知,该权利的行使即告终止。此后,持有人的唯一权利是获得相当于所持权利数量乘以交换比例的公司普通股。

权利交换机制Exchange

权利人可获得的普通股数量=权利人持有的权利数量×权利交换比例

通常情况下,权利“翻转”机制会比权利交换机制造成更多的股权稀释。这是因为,“翻转”方式下权利行使的价格(Exercise Price)是目标公司董事会制定的,董事会通常会综合考虑公司的业务和前景,以及其长期计划和市场条件等因素来确定,行权价一般接近于董事会对公司普通股长期价值的估算。对于大多数采用毒丸计划的公司来说,其所制定的行权价格是目前市场价格的3~5倍。仅以本案中Selectica董事会规定的18美元行权价格为例,在毒丸计划被触发后,每项权利将可以用于购买市场价值为权利行使价格2倍的公司普通股。本案中,在Trilogy达到收购人标准时Selectica的股票交易价格在1美元左右,如果按照权利“翻转”机制行使权利,那么此时权利人可以以18美元的价格购买价值36美元的公司普通股,相当于每个权利被行使后可以获得大约36股Selectica普通股,稀释比例可以估算为1:36。相比之下,如果董事会宣布执行权利交换条款,以每项权利换取一股Selectica普通股,那么稀释比例可以确定为1:1。因此,在通常情况下,可以认为权利交换机制所导致的股权稀释效用要远小于传统的权利“翻转”方式。

二、NOL毒丸计划的设置过程和税法背景

回到案件中来,Selectica之所以认为Trilogy的收购行为可以迫使公司答应其要求,从而起到杠杆的作用实现商业目的,是因为Trilogy的收购行为可以摧毁Selectica一项重要的公司资产,即净经营亏损(Net Operating Loss,NOL)资产。

实际上,2000年成为上市公司以来,Selectica从未实现盈利,截至2008年12月底,该公司已经累积了约1.6亿美元的NOL资产[17],这远远超过了其市值(约2300万美元)。据Selectica承认,它的价值主要由它的现金储备、知识产权、客户关系和1.6亿美元的NOL构成。[18]因此NOL资产对于Selectica至关重要。面对Trilogy的进犯,Selectica选择将2003年制订的毒丸计划通过降低触发门槛的方式转化为NOL毒丸计划,以应对Trilogy的敌意收购行为对公司的NOL资产所可能导致的不利影响。

理解NOL毒丸计划需要对其所涉及的税收法律背景有一个简单的了解。总的来说,NOL这一概念根源于美国《国内税收法》第172条和第382条。[19]首先,美国的税收制度是以净收入为基础的,允许从收入中扣除损失。[20]如果一个公司在某一年没有应税收入来抵销这些损失,那么纳税人可以在以后年份继续用该净经营亏损抵扣应税收入。[21]《国内税收法》第172条允许纳税人结转前两个纳税年度的损失,并将剩余的损失结转到接下来的20个纳税年度。允许进行此类结转是有理由的,因为纳税人的项目或业务可能并不适应于12个月的常规财政年度。[22]因此,经历过大量经营亏损的公司在某些情况下可以结转净经营亏损,以抵销当前和未来的应税收入,这可以降低公司的税负,增加其现金流。换言之,对公司来说,这些损失将成为重要的战略资产。特别是对于陷入财务困境的公司,其NOL资产的价值可能远远超过公司目前的市值。因此,其潜在价值激励着公司董事会为未来可能的使用而提前采取保护措施。

值得特别注意的是,NOL资产的使用需要满足特别的要求和限制。根据收购时应该税收中立的理论,公司应该根据非税收因素进行收购,税法既不鼓励也不阻止收购,收购者不得贩卖或受益于被收购者的NOL资产。[23]为了防止以税收利益驱动的并购交易,《国内税收法》第382条制定了复杂的规则,限制收购者使用目标公司的NOL资产。第382条不仅适用于通常被认为是收购的交易,而且也适用于任何所有权变化,这种变化可能导致控制权从一个人或一个团体转移到另一个人或一个团体。[24]如果一家公司发生了税法规定的“所有权变更”,那么它在变更后使用其变更前NOL资产的能力可能受到限制,这些限制可能大大损害NOL资产的价值。具体而言,所有权变更的基本思路是,如果一家公司在3年内有超过50%的股份易手,那么该公司就会发生第382条规定的所有权变更。[25]特别重要的一点是,这种变更只计算与持有公司5%或以上所有权的股东有关的变化。因此,对于一家拥有大量NOL资产的公司,如果希望保护其免受意外的所有权变化,就应该致力于防止拥有公司股票少于5%的各方成为公司5%的股东,并尽力避免现有的拥有5%股份的股东增加他们在公司的股份。

回到本案,在2008年10月第二次收购Selectica的要约被拒绝后,Trilogy开始在公开市场上收购Selectica的股份,并在2008年11月10日通知Selectica,它已经收购了Selectica超过5%的流通股,并打算购买更多的股份,3日后,Trilogy向美国证券交易委员会提交了一份附表13D,该报告披露Trilogy已经购买了1437891股Selectica股票,使其所有权增加到5.1%,并表示Trilogy正在考虑购买更多的股票。[26]在这种情况下,目标公司Selectica的NOL资产面临严重受损的风险。

实践中,拥有大量NOL资产的公司可以聘请顾问来审查公司的股票交易记录,以确定是否发生了上文所述的所有权变化,或者在未来是否存在任何可能的威胁。鉴于Trilogy发来的通知,Selectica董事会于2008年11月16日召开会议,向其税务和其他顾问询问了Trilogy越过5%的门槛对Selectica的NOL资产的潜在影响。[27]分析表明,加之于其他股东在过去的股票交易,在Trilogy最近的购买行为之后,Selectica已经经历了第382条规定的40%的所有权变化,因此,如果再有10%的变化,公司适用其NOL资产的能力将被严重限制。

为了防止股权变化对公司的税收资产造成不利影响,有公司尝试利用毒丸计划来保护其重要的NOL资产。1998年12月,Oakhurst Co.,Inc.成为第一家采用NOL毒丸计划的公司,其管理层试图通过这一途径来保护其NOL资产不受所有权法定变更的影响。[28]这为毒丸计划提供了一种新的用途。有观点认为,根据税法中所规定的经济实质测试,NOL毒丸计划可能是公司保护其宝贵税收资产唯一有效且免税的方式。[29]

与传统毒丸计划的反收购目的不同,NOL毒丸计划的主要目的是保护公司的税收资产。为此,在2008年11月16日,为避免第382条规定的所有权变更,经过与顾问的广泛磋商,Selectica董事会一致决定修改其现有的股东权利计划,将原有的15%的触发门槛降至4.99%,[30]以防止出现额外的5%的所有者导致控制权变更,从而贬损公司NOL资产的价值。不仅如此,董事会同时还成立了一个独立董事评估委员会(Independent Director Evaluation Committee),其职责包括负责监督和管理NOL毒丸计划,以及确定该计划是否符合公司及其股东的最佳利益。

除了与传统的毒丸计划具有不同的实施目的之外,触发该计划的所有权水平是NOL毒丸计划和传统毒丸计划之间的唯一实质性区别。在传统的毒丸计划中,当所有权比例达到10%~20%时毒丸才会被触发,但是对于寻求避免税法第382条限制的NOL毒丸计划来说,其所有权门槛被设定在5%以下,通常为4.9%。[31]

三、NOL毒丸计划的触发过程和商业背景

尽管得知Selectica股东权利计划的修订,2008年12月18日,Trilogy又购买了30000股Selectica股票,并表明其打算继续购买并触发NOL毒丸计划的意图。第二天上午,Trilogy再次购买了124061股Selectica股票,使其所有权份额达到6.7%,[32]从而成为NOL毒丸计划下的“收购人”,[33]在知情的情况下触发了NOL毒丸计划,成为第一个触发现代意义上毒丸计划的收购方。2008年12月22日,Trilogy提交了一份修正的附表13D,正式披露了其所有权比例,Selectica董事会再次召开电话会议对此进行讨论。[34]根据本案中的NOL毒丸计划,如果Selectica董事会认为Trilogy不会危及Selectica对NOL的使用,那么董事会有10天的时间可以豁免Trilogy不受NOL毒丸计划的影响。[35]如果Selectica董事会不豁免Trilogy,根据其条款,除非董事会采取积极行动执行NOL毒丸计划中的交换条款进行针对性的股权稀释,否则权利将自动“翻转”。在这段时间里,Selectica董事会的独立委员会与财务和法律顾问多次讨论并三次试图与Trilogy达成协议以暂停毒丸计划的实施,并表示董事会可以考虑宣布Trilogy为权利计划下的“豁免人”。[36]

2008年12月31日,Selectica董事会被告知Trilogy拒绝了前述协议。[37]董事会与其法律顾问讨论了各种选择,重新审查了所有权变更的可能性,最终认为,Trilogy不断增加的购买量可能导致所有权的改变。在这种情况下,Selectica董事会有以下两种选择:首先,董事会可以允许权利“翻转”,在这种情况下,每份权利将成为可行使的期权,可以以每份权利18美元的价格购买价值36美元的新发行的普通股票,这样就可以通过行使权利来获得大幅折扣的公司股份。这种情况对Trilogy的稀释作用更大,但它依赖持有人支付现金来行使权利,并可能进一步增加所有权变化的风险,损害公司的NOL资产。其次,Selectica董事会可以利用毒丸计划的另一项规定,将除Trilogy和Versata以外的所有股东持有的权利交换为公司普通股。董事会最终得出结论,认为NOL毒丸计划应该执行,并认为将权利交换为公司普通股是更好的选择,同时表示不会将Trilogy豁免于NOL毒丸计划的适用范围。董事会之所以会选择实施权利交换,是因为交换功能的确定性可以帮助公司更容易确定所有权的变化和对NOL资产的潜在影响,这一点将在下文继续讨论。

2009年1月2日,Selectica董事会明确宣布实施权利交换,除Trilogy和Versata以外所有股东的每项现有权利将获得一股Selectica普通股,[38]由于Trilogy及其关联公司被排除在权利交换之外,Trilogy在Selectica的持股比例从6.7%稀释到3.3%。[39]随后,董事会通过了另一项触发点为4.99%的权利计划(Reloaded NOL Poison Pill)以继续保护公司的NOL资产。[40]

作为毒丸计划出现以来近30年间首个被故意触发的毒丸计划,本案中毒丸计划为什么被触发,其背后的深层次原因非常值得关注。这个问题应该从敌意收购者和目标公司双方的商业竞争关系和特殊的收购目的说起。首先,本案中一方当事人Selectica本身就是一个非常特殊的目标公司,其商业规模较小、资本集中度高,并且是纳斯达克的上市公司。不仅如此,Selectica还有着与其自身市值完全不成比例的巨额NOL资产,这些资产对于Selectica来说十分宝贵,但是同时也极其脆弱。正是这些因素共同导Selectica容易受到攻击的事实。其次,本案中的收购者Trilogy也是极为特殊的,其不仅是Selectica的股东,更是长期的同行业主要竞争对手,还通过侵权诉讼成为Selectica的主要债权人。Trilogy过去曾提出过收购Selectica的建议,但都被其董事会一一回绝了,于是Trilogy开始在公开市场上收购Selectica的流通股。这引起了Selectica董事会的关注,他们担心这会导致《国内税收法》第382条中所规定的所有权变更,从而破坏了NOL资产的大部分价值。

实际上,Trilogy触发毒丸计划的目的不是获得Selectica的控制权,而是为了在一个不相关的商业纠纷中获得筹码。特拉华州衡平法院在判决中表明了对Trilogy及其动机的理解,法院写道,“记录显示,一个长期的竞争对手试图利用股东的投票权,故意损害公司资产,或者在这种损害的威胁下胁迫公司满足某些商业要求”。[41]Trilogy被描述为是一家掠夺性公司,对于从Selectica索取利益充满兴趣,特别是获得现金和其他形式的商业让步,为此其致力于通过损害Selectica的NOL资产来实现自身的目的。换句话说,本案中的Trilogy更像是一个“敲诈者”。Trilogy作为一个已经表现出兴趣的收购方,在被Selectica董事会两次拒绝之后,有可能企图通过侵害Selectica的NOL资产,以便为收购支付一个相对较低的对价。也有观点认为,Trilogy更适合被描述为一个“恶意破坏者”(Bad Faith Saboteurs),而“恶意破坏者”很可能认为付出股权稀释的成本是值得的,因为这可以使竞争对手失去宝贵的公司资产。[42]在这种情形下,Trilogy可以借此说服管理层向其出售特定的资产,特别是核心知识产权,也可以以此为契机逼迫Selectica偿还债务,甚至迫使Selectica破产,进而通过已有的债务进行收购。[43]

如果这真的是事实,那么很容易看出Selectica采用和实际执行NOL毒丸计划是符合公司及其股东利益的。2008年12月21日,Selectica正式向特拉华州衡平法庭提起诉讼,要求宣布NOL毒丸计划的有效性和可执行性。[44]那么,用于保护公司重要税收资产的NOL毒丸计划是否能够获得法院的认可呢?对于这一问题,特拉华州法院采取著名的“Unocal测试”进行了审查。

四、NOL毒丸计划的有效性的确认

(一)作为判断标准的“Unocal测试”

在Unocal v. Mesa Petroleum案(以下简称Unocal案)中,[45]特拉华州最高法院讨论了公司的董事会是否可以通过采取防御性措施来试图抵御敌意收购。法院认为,只要目标公司董事会是出于善意,并经过合理的调查,就可以这样做。如果董事会所采取的防御措施相对于敌意收购的威胁来说是合理的,那么董事会的行为将受到商业判断规则的保护。这对于采取防御性措施的目标公司董事会提出了两个方面的要求,一方面,董事会需要经过合理的调查,真诚地得出结论,对公司来说确实有威胁存在;另一方面,相对于这一威胁,董事会所采取的防御性措施应当是适当的。其中,前者是对于董事会是否应当采取措施的合理性测试,后者则是董事会所采取的具体措施是否与公司面临的威胁相适应的相称性测试。这也就是“Unocal测试”的基本内容。简而言之,Unocal案中所确立的审查标准指示法院关注董事会采取防御性措施保护公司的具体动机,并要求董事会在应对威胁时要有相称性。

在董事会援引商业判断规则获得广泛保护之前,[46]其必须满足“Unocal测试”的标准,表明董事会实施防御性措施是为了保护公司,而不是出于董事的自我利益。正是因为这种利益冲突,董事会制定的防御性措施,特别是毒丸计划,在最初是值得怀疑的,在法院对该举措进行特别审查之前,董事会的决定不能得到商业判断规则的有利推定。但是,如果董事会的行为达到了“Unocal测试”的标准,反对的一方必须以优势证据证明,董事会所采取的防御性措施主要是为了巩固董事职位,或者属于其他违反信托责任的行为。如果没有这样的证据,那么法院将不会用自己的判断代替董事会的判断,而是要确定董事会的决定是否在合理且相称的范围之内。

在Unocal案之后不久,特拉华州最高法院在Moran案中首次对股东权利计划的合法性作出了裁决,并适用了Unocal案中提出的“双层测试”。这之后的公司并购法律实践也进一步发展了“Unocal测试”的基本内容。例如,就“Unocal测试”的第一层含义而言,在Paramount Communications v. Time案中法院指出,[47]合理性测试需要综合评估受到威胁的公司目标的重要性、保护该目标的替代方法、防御性措施的影响以及其他相关因素。1995年,Unitrin案是对“Unocal测试”的又一重要发展。[48]在该案中,特拉华州法院指出,相对于所构成的威胁而言,如果防御性措施具有胁迫性或排他性,则有悖于相称性测试的基本理念。上述案件中所体现的核心观点都对本案法院的判断产生了不可忽视的影响。

根据特拉华州的上述司法实践,Selectica董事会所采取的防御性措施,即本案中的NOL毒丸计划,也理所当然地需要通过“Unocal测试”的强化审查。虽然传统的毒丸计划长期以来一直是被允许的,但在Selectica案之前,还没有法院确定NOL毒丸计划的低触发率和特殊目的是否合法、有效。

在考虑Selectica的NOL毒丸计划是否具有合法性时,首先需要讨论的是Selectica董事会是否有合理的理由相信对于公司而言存在有效的威胁,这是因为董事会所采取的用于保护公司NOL资产的毒丸计划具有独特的动机,不同于传统毒丸计划的反收购目的。这也正是“Unocal测试”第一部分的要求,即采取防御性措施的Selectica董事会应当表明其有合理的理由认定公司正在面临威胁,并通过真诚和合理的调查得出这一结论。除此之外,本案中Selectica董事会所设置的触发门槛远低于正常水平的毒丸计划是否具有排他性,同样值得特别关注和分析。这是因为,“Unocal测试”的第二部分要求相对于所构成的威胁,Selectica董事会的反应具有相称性,而相称性的确定是需要借助分析防御性措施是否具有强制性或排他性来衡量的。以上两个方面不仅是NOL毒丸计划所独有的两项特征,更是认定其有效性的关键考察因素,下面将分别进行讨论。

(二)非用于反收购目的的毒丸计划

在本案中备受关注的NOL毒丸计划并不是传统意义上的毒丸计划,而是一种特殊的表现形式,具有强烈的税收属性。传统毒丸计划的目的是防止敌意收购者滥用收购交易侵害公司权益,是一种反收购措施,而Selectica董事会所设置的毒丸计划则应用于一个完全不同的场景,即保护其NOL资产的使用价值,避免因股票交易而引发上述《国内税收法》第382条的结构性限制。

在Selectica案中,特拉华州法院承认,该案提出了独特的理由来适用“Unocal测试”的第一部分,因为本案中采用毒丸计划的目的是保护NOL资产不受损害,这明显偏离了毒丸计划的预期用途,即防止敌意收购。确定Selectica董事会是否有合理的理由认为Trilogy的行为对公司构成了威胁,首先应该明确NOL资产是否有价值,保护NOL资产是否是一个有效的公司目标。

Trilogy认为,如果对其未来可能的使用没有合理的预期,NOL资产就不能被视为值得保护的资产。[49]这是因为,对于Selectica来说,这些NOL资产是否值得1.65亿美元实际是存疑的。NOL资产对公司的价值应该是指结转额在过期前的任何未来纳税年度都可以使用的现值。[50]如果Selectica公司没有足够的收入来抵销它在未来几年的支出,那么Selectica将永远不会使用这些NOL资产,那么其现值就是“零”。[51]Trilogy推断,如果没有收购方和资本的涌入,Selectica将永远不会使用其1.65亿美元的NOL资产,使其完全或部分失去价值。[52]在某个时间点上,公司可能确定资本的涌入或直接出售值得付出损失NOL资产的代价,因为并不能预先确定这些资产是否将会被使用。[53]

在这个问题上,特拉华州衡平法院指出,NOL资产的价值取决于公司在未来是否有足够的收入,由于公司未来的盈利能力是不可知的,NOL资产的价值在事前也是无法确定的。[54]尽管如此,董事会只需要合理地依赖专家的建议得出结论,NOL资产相对于公司当时的市场价值来说是重要的,而且如果公司保留NOL资产,将有一个很长的窗口期可以使用。本案中,鉴于董事会收到了在评估NOL资产方面具有丰富经验的顾问的建议,衡平法院得出结论,保护NOL资产可能是一个适当的公司目标,在其受到威胁时值得作出防御性反应,法院因此认为,Selectica董事会在确定NOL资产值得保留并且Trilogy的行为对Selectica利用其NOL资产的能力构成严重威胁时采取了合理的行动。特拉华州最高法院随后确认了衡平法院的结论,即保护NOL资产可能是一项适当的公司政策,在受到威胁时值得采取防御行动,并认为Selectica的董事会已经表明它有合理的理由相信其NOL资产会因Trilogy的持股而面临减损的危险。[55]

鉴于NOL毒丸计划的主要目的是保护公司的税收资产,而不是防范敌意收购,本案为“Unocal测试”的第一部分提供了一个新的适用场景。首先,在保护公司NOL资产的背景下,将“Unocal测试”扩展到对于毒丸计划有效性的分析。其次,在合理地依赖专家意见的情况下,董事会可以适当地得出结论,保护公司的NOL资产在受到威胁时值得作出防御性反应。最后,公司使用NOL资产的能力取决于未来是否有足够的收入可供抵销,但这并不妨碍认定NOL资产值得保留。

(三)低触发门槛的毒丸计划

在确认了Selectica董事会有合理的理由相信对于公司而言存在有效的威胁之后,对NOL毒丸计划有效性的分析需要转向“Unocal测试”的第二部分,这一部分关注的是Selectica董事会的行动相对于所构成的威胁而言是否是相称的。[56]根据Unitrin案,[57]如果一项防御性措施是强制性的或者是排他性的,那么它就无法通过相称性测试。据此,Trilogy认为,NOL毒丸计划是一项排他性的防御措施,[58]因为较低的触发门槛使其无法积累足够的股份与其他股东建立信任关系,特别是在Selectica设置了交错董事会的背景下,[59]进行有效的代理权竞争实际上是无法实现的。[60]

在这个问题上,双方提供了相互矛盾的专家证词。[61]代表Trilogy一方的费雷尔(Allen Ferrell)教授认为,NOL毒丸计划的低触发率,再加上Selectica的交错董事会,使收购方赢得代理权竞争在现实中无法实现,因为这必须通过两次年度董事选举。不仅如此,低所有权的潜在收购者在其他股东看来并不值得信任,这加剧了收购方股东为董事会提供候选人名单所面临的搭便车问题。费雷尔教授进一步指出,截至本案发生时还没有实例可以证明,在交错董事会条款的保护下,持股比例低于5%的股东可以成功获得公司的控制权。而与此同时,代表Selectica一方的哈金(Peter C. Harkin)发现了15起代理权争夺的发起人持股比例低于5.49%,在这其中有10例发起人成功获得了至少一个董事会席位,包括目标公司设置有交错董事会的5例。哈金还认为,由于Selectica公司62%的股票为22个投资者持有,代理权竞争的成本相对较低。此外,尽管Trilogy的专家证实,NOL毒丸计划与交错董事会的组合有很大的排除作用,但不得不承认的是,这并不是绝对的,收购者仍然有赢得代理权争夺的理论可能性。

在评估这些相互矛盾的论点时,特拉华州衡平法院指出,尽管低触发门槛的毒丸计划可能使代理权争夺变得更加困难,但只有在“使成功的代理权争夺变得几乎不可能或完全没有意义”的情况下,这种防御性措施本身才是排他性的,本案中的NOL毒丸计划没有达到这个标准。[62]特拉华州最高法院认为,Selectica毒丸计划中4.99%的触发门槛不是决定性的,因为代理权竞争的关键变量是收购方提案的优劣,而不是持股量的大小。[63]针对Trilogy关于NOL毒丸计划加上交错董事会具有排他性的论点,最高法院指出,仅仅因为防御措施的组合使收购者更难获得对公司的控制权,并不意味着这些措施自动具有排他性。[64]换言之,在特拉华州最高法院看来,NOL毒丸计划与交错董事会的组合并不一定达到排他性的构成标准。

特拉华州衡平法院和最高法院在这个问题上对排他性的描述,为“Unocal测试”的排他性原则设定了一个特别高的标准。据此,可以确定Selectica公司采用的带有4.99%的低触发门槛的NOL毒丸计划不具有内在的排他性,是对已确定的威胁的相称反应。此外,值得注意的是,4.99%这一低触发门槛是由税收法律法规驱动的,不是目标公司董事会的任意选择,主要是基于外部标准所作出的考量,这一观点也在上诉中得到了司法确认。

五、本案所体现的实践意义

作为现代意义上首个被敌意收购方触发的毒丸计划,在了解了其触发过程和原因,并且讨论了NOL毒丸计划的核心特质及其有效性之后,下文有必要对本案所产生的实践意义进行梳理和反思。本案为目标公司董事会及其顾问在设计和实施毒丸计划时提供了几个重要的经验,为解决与毒丸计划相关的法律实践问题提供了宝贵的第一次机会。

(一)毒丸计划的威慑作用—低触发门槛的局限性

得到特拉华州法院正式司法确认以来,毒丸计划被认为提供了一个几乎坚不可摧的防御,这主要体现在毒丸计划强大的威慑作用上。[65]这是因为,如果毒丸计划被触发,收购者持有的股权将遭受大规模的稀释,从而迫使敌意收购者要么与董事会谈判,要么进行昂贵和耗时的代理权争夺。有学者对毒丸的稀释效果在数学上进行了模拟,认为一个理性的收购者不会故意触发毒丸计划。[66]这种巨大的威慑力是应该被正视的,因为在20世纪80年代之后的近30年间,实际上没有任何一个现代意义上的毒丸计划被敌意收购者故意触发,直到2008年Selectica的NOL毒丸计划被竞争对手故意触发。然而,正如Selectica的情况所证明的那样,面对持续的收购者,特别是相对于目标公司而言拥有大量资源和庞大规模的收购者,毒丸计划可能无法提供强有力的保护。在这种对比之下,敌意收购者完全可以作出战略决策,故意触发毒丸计划并承受暂时的经济打击,这样的策略比大幅提高出价以赢得不愿妥协的目标公司董事会的支持更具吸引力。

Trilogy作为持续的收购者,并没有被Selectica的毒丸计划所击退,2009年1月16日,Trilogy在反诉中指出,NOL毒丸计划应被宣布为无效,[67]作为一项反收购手段,其排除了有效的代理权竞争。同时,Trilogy认为这不符合Unocal一案所确立的标准,因为Selectica的董事既没有证明NOL资产有值得保护的价值,也没有证明这种价值受到了Trilogy收购的威胁。因此,Trilogy事实上是认为该案中毒丸计划无效的背景下故意触发了NOL毒丸计划,[68]选择持续购入Selectica股份并越过5%的门槛,试图致使Selectica面临NOL资产严重受损的风险,从而向其施压以解决双方长久以来的商业纠纷,攫取商业利益。

说到底,对敌意收购者来说,毒丸计划所带来的主要是一种经济威慑,其威慑效果由敌意收购者面临的稀释成本来衡量。这种威慑力对于市值较低或处于财务困境的公司来说效果较差。特别是对于NOL毒丸计划来说,较低的触发门槛进一步影响了其威慑效果,因为此时稀释所针对的是收购者持有的相对较小的股份比例。如果毒丸计划的触发门槛较低,如本案NOL毒丸计划中的4.99%,虽然这看上去比传统的毒丸计划可能更有力地抵御了敌意收购者,[69]但是实际上因为敌意收购者被稀释的股份权益比例相对较少,使毒丸计划的稀释作用对于更有实力和决心的收购者来说不再是完全不能容忍的。

回到本案,Selectica董事会即使设置了低门槛的毒丸计划,也不足以阻止Trilogy的侵略行为,收购者并没有被触发NOL毒丸计划的成本所吓倒。换句话说,Trilogy可能更看重在与Selectica的非相关商业纠纷中获得筹码的机会,而不是触发毒丸计划所导致的成本。因此,曾经被认为威慑力巨大的毒丸计划,也许正是因为触发门槛的大幅降低而变得不再那么坚不可摧。特别是当毒丸计划面临的是一个像Trilogy这样实力强大的敌意收购者的时候,此时毒丸计划可能只会减缓敌意收购者的收购进度,但无法阻止所有权发生改变。

实际上,特别令人意想不到的是,鉴于Selectica股票的低交易价格和NOL毒丸计划的低触发门槛,Trilogy甚至没有因为触发毒丸计划而遭受重大的财务损失。具体而言,在触发Selectica毒丸计划之前的3个月里,Trilogy及其附属机构Versata购买了1913072股Selectica的普通股,平均价格为每股1美元。[70]在执行权利交换进行股权稀释之后,Versata手中的股票在2月4日Se-lectica恢复交易时的价值约为92万美元。[71]因此,考虑到4.99%的触发门槛和Selectica当时相对较低的股票价格,Versata因触发NOL毒丸计划而遭受了大约不到100万美元的股票价值损失。虽然如果Selectica采用传统的“翻转”机制而不是选择权利交换这一方式,Versata损失可能大得多,但绝不会超过其为购买Selectica的股票所花费的大约190万美元。

相比之下,虽然诉讼结果对Selectica有利,但该公司在实施NOL毒丸计划保护其税收资产的同时也付出了沉重的代价,这包括行政和法律费用以及运营和管理的中断。不仅如此,Selectica的普通股在纳斯达克的交易于2009年1月5日暂停,直到2009年2月4日才正式恢复,近一个月的暂停导致其股价下跌了大约50%,[72]并且因为未达到纳斯达克市场的最低交易价格标准而面临退市风险。[73]

因此,对于市值较低或处于财务困境的公司,低触发门槛的NOL毒丸计划所带来的稀释威胁可能不会产生传统观念上毒丸计划的经济威慑作用。在本案中,这种原本的威慑力归于无形,主要是由于NOL毒丸计划极低的触发门槛,给了有足够决心和实力的敌意收购者以可乘之机,使其认为这可以被预想的收购成本所覆盖。

在这种情况下,就像Selectica董事会所做的那样,如果一个敌意收购者决定吞下一颗“毒丸”,那么董事会就应该准备采用一个新的毒丸计划来维持前一个毒丸计划所寻求的保护,以此把毒丸计划的威慑力提高到一个完全不同的层次,拒敌意收购者于千里之外。因此,在某种程度上可以认为,不同于传统的毒丸计划,NOL毒丸计划的威慑力可能更多地取决于董事会是否可以在触发和执行后重新采取新的毒丸计划,在本案中这得到了特拉华州法院的认可,为之后NOL毒丸计划的广泛实施铺平了道路。

(二)毒丸计划的审查和设置—董事会决策过程的重要性

通过上文对于案例的重述可以看出,尽管法院的分析似乎受到了其对Trilogy所追求的激进策略的负面看法的影响,即“故意利用股东的投票权来损害公司资产,或者在这种损害的威胁下胁迫公司满足某些商业需求”,但衡平法院的法官特别强调了Selectica董事会自始至终所遵循的谨慎过程的重要意义。[74]特别是考虑到NOL毒丸计划的潜在反收购效果,目标公司董事会处理这一问题的方式将被放在聚光灯下考察。Selectica董事会在审查评估和设置毒丸计划的过程中所保持的严谨为之后预期采取毒丸计划,特别是NOL毒丸计划的目标公司董事会提供了重要的指引和参考。这可以被归纳为两个合理依赖,即对于外部财务、法律和其他专家顾问的合理依赖,以及对于独立董事决策权的合理依赖。

首先,在本案中,非常重要的一点是,Selectica董事会一直在积极审查和分析其NOL资产的价值。早在NOL毒丸计划被设置的两年前,Selectica董事会就开始根据专业的税务、会计和投资银行专家的建议,建立了一个关于NOL资产价值的分析记录,其中重点就是对《国内税收法》第382条的详细分析,包括评估公司的NOL资产失去部分或全部效用所可能造成的潜在伤害。董事会还聘请了特拉华州的律师,听取了关于特拉华州相关法律规定的介绍,并根据适当的标准评估了其行动的合理性。其次,随着事件的深入发展,Selectica董事会与专家顾问经常一起开会,这意味着公司的法律和财务顾问定期参与了董事会的决策过程。法院强调了Selectica董事会在考虑公司NOL资产的潜在价值时对外部顾问的依赖。当有理由相信所收到的建议属于顾问的专业领域,并且顾问的选择是合理谨慎的,董事们有权真诚地依赖外部财务、法律和其他专家顾问的建议。虽然这种董事会对外部专业顾问的高度依赖可能是Selectica案中独特事实的产物,但该案表明,如果董事会正在考虑技术性或专业性较强的决策,如适用于NOL资产的所有权变更规则,外部专家顾问的建议就显得尤为重要。

不仅如此,Selectica董事会特别将通过NOL毒丸计划和实施权利交换的最终决策权授予了独立董事评估委员会(Independent Director Evaluation Committee),该委员会负责定期审查NOL毒丸计划及其触发水平。独立董事在董事会审查和评估毒丸计划及其他防御性措施方面发挥了主导作用。管理层董事或其他在交易中拥有潜在利益的董事可能被定性为利用收购防御措施来巩固自己在公司的地位,而借助于独立董事的决策则可以大大减轻这种担忧。简而言之,特拉华州法院将对独立董事出于善意采取的行动给予极大的尊重。如果毒丸计划是由大多数外部独立董事批准的,那么董事会的善意就更容易获得司法机关的认可。回过头来,如果再加上对外部专家顾问的合理依赖,就足以构成合理调查的表面证据,这直接影响着法院司法审查的最终结果。

Selectica董事会在决策过程中对于外部财务、法律和其他专家顾问的合理依赖,以及对于独立董事决策权的合理依赖使其在诉讼中得以独善其身,通过“Unocal测试”获得商业判断规则的保护。这是决定其毒丸计划效力的关键因素,为之后预期采取毒丸计划的目标公司董事会提供了值得效仿的良好范本。

(三)毒丸计划的实际执行—稀释机制的选择和执行过程中暴露的问题

作为首个被触发的毒丸计划的公司,Selectica董事会选择采用哪种行权方式稀释相对方的持股比例也是一个引人注目的问题。在本案中,Selectica董事会没有选择传统的权利“翻转”方式,而是行使了毒丸计划中的交换功能,将权利以1:1的方式交换为公司普通股。一般来说,公司不应该事先向市场发出信号,表示它打算使用交换功能而不是传统的权利“翻转”方式,因为这可能降低毒丸计划的威慑力。然而,特别是在NOL毒丸计划的背景下,与传统的“翻转”方式相比,Selectica公司所使用的交换机制体现了许多实质上的优势。

首先,交换机制所带来的稀释是自动的和确定的,并且无需权利持有人因此支付现金等对价。在传统的权利“翻转”方式中,无论是“翻入”(Flip-in)还是“翻出”(Flip-over),权利的行使是有确定的对价的,并且是在触发事件发生后到权利计划到期前这一个时间段内行使。这使目标公司董事会很难准确预测权利持有人何时会行使权利。标准的期权理论表明,权利在到期之前可能不会被行使,但持有人可能期望尽早地获得股息,这也可能促使他们更早地行使权利。[75]这些权利在被行使之前处于一个不确定的状态,导致公司的资本结构复杂化,这不仅损害了公司完成其他交易的能力,也对董事会通过毒丸计划达成预期的股权稀释目的造成了不利的影响。

相比之下,权利交换是立即生效的,不需要股东采取任何行动,这在很大程度上消除了上述的不确定性。不仅如此,按照传统的“翻转”机制行使权利,持有人必须以现金等形式支付一定的对价。在这种情况下,即使毒丸计划提供了一定的价格折扣,也不能保证所有的权利持有人都拥有所需的现金,并且愿意投入新的资金作为对价行使此项权利获得公司股票。相比之下,交换机制则不需要现金等作为对价,而是直接由董事会宣布用每项权利换取一股公司普通股。

其次,交换机制所导致的稀释程度较低,可能被法院确认为是一种更加克制的应对举措。具体而言,除非毒丸计划的行权价格相对于相关股票的交易价值来说非常低,否则1:1的权利交换可能比传统的“翻转”方式发挥相对更小的稀释作用。[76]因此,Selectica董事会决定使用交换条款而不是传统的“翻转”方式来进行权利稀释,很有可能帮助董事会在法官面前留下合理行事的印象,进一步满足上述“Unocal测试”所提出的相称性要求。实际上,特拉华州衡平法院和最高法院都对Selectica董事会利用稀释性较低的权利交换机制给予了好评,这也是最终导致本案结果的一个重要因素。

不仅如此,交换机制对公司NOL资产的影响相对较小且可以确定。在传统的“翻转”机制下行使权利可能改变股东在公司中的相对所有权比例,这可能影响《国内税收法》第382条中关于所有权变化的计算。因此,这种情况下所造成的稀释对公司使用其NOL资产构成了潜在的威胁,而这正是毒丸计划所要保护的公司核心资产。相比之下,交换功能的确定性可以帮助公司更容易确定所有权的变化和对NOL资产的潜在影响。对于Selectica来说,正是为了避免这种威胁,董事会才有理由选择执行交换机制,将毒丸计划中的每项权利交换为一股公司普通股。

即使Selectica董事会在稀释机制的选择上作出了相对合理的决定,也得到了司法机关的认可,但是作为首个被触发的毒丸计划,其稀释条款的实际执行过程是否会出现问题也非常值得关注和讨论。在Selectica的毒丸计划被故意触发之前,现代毒丸计划下的稀释条款从未在实际执行过程接受审视,无论是通过“翻转”机制还是采用权利交换的方式。而事实上,Selectica所设计的毒丸计划在执行的过程中暴露了稀释机制的某些问题,正是这些问题导致上文所述的股票交易的暂停,对本就没有实现盈利的Selectica造成了雪上加霜的不良影响。

具体而言,当Selectica董事会决定履行交换条款时,在完成权利交换的实际执行方面存在着很大的不确定性。毒丸计划的执行程序需要持有人证明他们的资格,以此作为行使权利的条件。因此,在Selectica发起的权利交换中,公司需要核实持有人被交换的权利,确认权利并不是由Trilogy或其关联公司实际拥有的。在大多数公司股票通过存托公司(Depository Trust Company)以“经纪商名义”(Street Name)持有的市场环境下,这绝对不是一个简单的问题。这直接导致Selectica股票交易的暂停,在2009年1月5日到2月4日的近一个月时间里,公司及其权利代理人努力制定和实施了相关措施以解决权利交换的实际执行问题。[77]首先,对于直接持有Selectica股票的股东来说,他们被要求确认不是毒丸计划项下所规定的“收购人”,然后Selectica再向提交了证明的股东发行规定数量的股票。其次,对于不是以股东自己的名义而是通过经纪商持有的股票,在Selectica的要求下,存托公司要求其参与的经纪商以电子方式核实代表客户持有的股票数量,并且需要确认这些客户在毒丸计划的规定中不属于“收购人”,然后Selectica再将收到的核查结果所涵盖的股份记入参与经纪商的账户之中。除此之外,对于没有收到所需验证的部分,Selectica选择向一个信托机构发行权利交换所需的剩余177125股公司普通股(约占应交换股票的2.8%),由该信托机构在收到所需验证之前代为持有,等待这些股东证明他们不是“收购人”后再从信托机构处获得应有的股票份额。[78]

在Selectica案中,实施其应对措施的不确定性主要是由于这是有史以来第一个被故意触发的毒丸计划。鉴于Selectica在毒丸计划的实际执行过程中所暴露出的问题,在这之后的毒丸计划,如福特公司的NOL毒丸计划,就允许将用于执行稀释机制的股票率先统一发行给一个信托机构,[79]以便在实际问题解决后分配给具体的权利持有人,避免权利的行使对股票的正常交易造成不利影响。

六、结论

在Selectica案出现之前,毒丸计划的效果是众所周知的,潜在的敌意收购者在面对受毒丸计划保护的目标公司时,不会故意触发毒丸计划,他们要么选择与目标公司董事会进行友好谈判,要么提高要约价格,或者只能硬着头皮进行代理权争夺。但是,NOL毒丸计划的出现彻底改变了这一局面,在这种用于保护公司税收资产的低门槛毒丸计划项下,如果目标公司对毒丸计划所导致的成本或敌意收购者的决心估计错误,那么毒丸计划的触发就不再只是理论上的可能性,而成为值得收购者认真考虑的选择。面对这种情况,目标公司董事会只能不断地“重置”毒丸计划,以进一步阻碍富有决心且实力强大的敌意收购者。

作为现代意义上首个被触发的毒丸计划,Selectica案的启示可以给后续面临同样问题的公司提供确定性和实际指导,对于整个公司收购市场产生了独特的影响。首先,毒丸计划的设计特点将对实现其预期目标的效果产生重大影响,这种影响将直接体现在经济成本层面,决定了毒丸计划能否产生有效的威慑作用。其次,独立董事在知情的基础上,在外部专家的建议下善意行事,本着使股东价值最大化的目的,董事会应该有较大的自由度来使用新的防御技术以应对现代意义上的公司威胁。不仅如此,目标公司董事会需要认真选择毒丸计划的稀释机制,充分考虑其在实际执行过程中的核查程序所需要的后台机制,应该有效地利用信托法律关系解决这一问题。

公开征求意见的《中华人民共和国公司法(修订草案)》中所引入的授权资本制,是毒丸计划在反收购实践中得以运用的理论基础,为我国目标公司采用毒丸计划抵御敌意收购提供了重要的制度土壤。作为现代意义上毒丸计划被触发的第一案,也将给我国的反收购实践提供重要的参考意义。首先,透过NOL毒丸计划背后的资产保护目的,毒丸计划有了新的应用场景,这意味着多重目的的反收购措施可以为我国目标公司在更为复杂的反收购实践中提供新的思路,解决具体问题。其次,目前我国立法对于反收购活动最具有相关性的规定主要集中于对被收购公司董事应履行的忠实勤勉义务作出的概念性规定,这种相对模糊的列举式条文并没有准确触及上市公司董事忠实勤勉义务的实质要求,也没有说明在何种情况下上述义务会被违反以及相应的后果。[80]不管是意图采取毒丸计划还是其他反收购措施,我国目标公司董事会都应该在设置和执行过程中保持应有的审慎责任,合理地依赖外部专家顾问和独立董事,作出准确的判断和决策。除此之外,我国目标公司也应该意识到,在面对同时具备决心和实力的敌意收购者时,毒丸计划也并非想象中那么坚不可摧,目标公司应当考虑以交错董事会为代表的其他反收购措施与毒丸计划相结合,以提供更为充分的保护。

注释:

[1] See Andrew J. Senchack,Robert F. Bruner&John D. Martin,The Poison Pill Anti-takeover Defense:The Price of Strategic Deterrence, Research Foundation of the Institute of Chartered Financial Analysts, 1991,p.1.

[2] 通常来说,毒丸计划是通过在公司的每一股普通股上附加权利来发挥作用,董事会为每一股已发行的股票发行一个股票购买权。这种权利在被触发之前是不可分离的,也就是说,这种权利必须与相关的股票一起交易,直到它可以被行使。

[3] See Selectica,Inc and U.S. Stock Transfer Corporation, as Rights Agent,Rights Agr-eement (Dated as of February 4,2003) Section 1, Available:https:// www.sec.gov/ Arc-hives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021;Andrew J. Senchack,Robert F. Bruner&John D. Martin, The Poison Pill Anti-takeover Defense:The Price of Strategic Deterrence,Research Foundation of the Institute of Chartered Financial Analysts, 1991, p.1.

[4] 毒丸计划将指定一个行使价格,以及行使后将获得的证券数量,例如,股东可以支付100美元现金换取价值200美元的证券,从而获得50%的折扣。这个折扣就是对敌意收购方的经济稀释,行使价格和市场价值之间的差异越大,毒丸计划的稀释性就越强。

[5] See Moran v. Household International,Inc.500A.2d1346(1985).

[6] “翻出式毒丸计划”(Flip-over Pill)是毒丸计划最初的表现形式,具有明显的缺陷,只有在敌意收购者意图完全并购目标公司时才可以发挥抵御敌意收购的效用。James Goldsmith看准了初代毒丸计划这一致命弱点,只是收购了足够的股份来控制公司董事会,而没有选择完成最终的合并,从而成功地绕开了这颗“毒丸”。

[7] 现代意义上的毒丸计划应当同时包含“翻入”(flip-in)和“翻出”(flip-over)两种功能。Sir James Goldsmith收购Crown Zellerbach案涉及了第一代带有“翻出”(flip-over)功能的毒丸,但并不包括现代常见的“翻入”(flip-in)功能。

[8] 《中华人民共和国公司法(修订草案)》第九十七条规定:公司章程或者股东会可以授权董事会决定发行公司股份总数中设立时应发行股份数之外的部分,并可以对授权发行股份的期限和比例作出限制。

《中华人民共和国公司法(修订草案)》第一百六十四条规定:公司章程或者股东会授权董事会决定发行新股的,董事会决议应当经全体董事三分之二以上通过。发行新股所代表的表决权数超过公司已发行股份代表的表决权总数百分之二十的,应当经股东会决议。

[9] Versata Enterprises v. Selectica,Inc.,5A.3d586(Del.2010).

[10] See Selectica, Inc and U.S. Stock Transfer Corporation, as Rights Agent,Rights Agreement (Dated as of February 4, 2003),Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[11] See Selectica,Inc and U.S. Stock Transfer Corporation,as Rights Agent,Rights Agreement (Dated as of February 4, 2003),Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[12] See Selectica,Inc and U.S. Stock Transfer Corporation, as Rights Agent,Rights Agreement (Dated as of February 4, 2003) Section 7(b),Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[13] See Selectica,Inc and U.S. Stock Transfer Corporation. as Rights Agent,Rights Agreement (Dated as of February 4, 2003) Section 1 (a),Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[14] See Selectica,Inc and U.S. Stock Transfer Corporation, as Rights Agent,Rights Agreement (Dated as of February 4, 2003) Section 11(a),Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[15] 权利“翻转”机制的规定首先依赖对购买价格的调整。购买价格此时调整为用触发事件之前的优先股购买价格,乘以触发事件之前可购买的千分之一优先股的数量。换言之,此时的购买价格,调整为18美元乘以持有人的权利数量,也就是如果持有人选择购买优先股时需要支付的总价款。其次,是对可购买普通股数量的确认。每个权利持有人,有权获得以经调整的购买价格除以触发事件发生之日普通股当前每股市价的50%所得到的普通股数量,以代替优先股。简而言之,用持有人选择购买优先股时需要支付的总价款,除以普通股市场价格的一半,就是可以获得的普通股数量。这是毒丸计划最为常见的稀释机制之一,即权利“翻转”(Flip)机制。

[16] See Selectica, Inc and U.S. Stock Transfer Corporation,as Rights Agent,Rights Agreement (Dated as of February 4, 2003) Section 24,Available:https:// www.sec.gov/ Archives /edgar/ data/ 0001090908/000089161803000574/f87449exv1.txt, December 30,2021.

[17] See Defs./Counterclaim Pls.’ Mot. For Judicial Notice Under Del. R. of Evidence 201, Available : https://courts.delaware.gov/Opinions/Download.aspx? id=134490, December 30, 2021.

[18] See Pre-Trial Br. Of Plaintiff Selectica, Inc. and Counterclaim Defs, Available:https://courts.delaware.gov/Opinions/Download.aspx?id=134490, December 30, 2021.

[19] See Internal Revenue Code section 172; Internal Revenue Code section 382.

[20] See Jacob Nussim&Avraham Tabbach, Tax-Loss Mechanisms, 81 The University of Chicago Law Review 4 (2014), p.1509.

[21] Internal Revenue Code Section172(b)(1)(A):Net operating losses are available to a taxpayer corporation in subsequent years should a corporation not have taxable income with which to offset those losses in a given year.

[22] See Daniel L. Simmons, Net Operating Losses and Section382:Searching for a Limitation on Loss Carryovers,63 Tulane Law Review 5(1989), p.1045.

[23] See William M. Davidow, Jr., Limitations Imposed by the Tax Reform Act of 1986 on a Corporation’s Use of Net Operating Loss Carryovers After an Ownership Change, 17 University of Baltimore Law Review 2(1988), p.331.

[24] See Internal Revenue Code section 382.

[25] See Internal Revenue Code section 382.

[26] Schedule 13D Under the Securities Exchange Act of 1934,Available:https://www. sec. gov/Archives/edgar/data/0001296214/000136231008007175/c77199sc13d.htm, December 30, 2021.

[27] See Selectica, Inc. v. Versata Enterprises, Inc., C.A. No. 4241-VCN (Del. Ch. Feb. 26,2010).

[28] See Oakhurst Co., Inc., Current Report(Form 8-K) (Dec. 29, 1998) (now Sterling Construction Company, Inc.), Available:http://www.sec. gov/Archives/edgar/data/ 874238/0000950134-99-000025. txt:“Reporting the adoption of a new shareholder rights plan with a trigger of 4.5%. Interestingly, in the SEC filing, the company does not mention its new operating loss carryovers or the need to protect them.”, December 30, 2021 .

[29] See Michael R. Patrone, Is the“Tax Poison Pill”the Last Stand for Protecting NOLs After Health Care Reform?,1 Harvard Business Law Review Online (2010), p.11.

[30] See Form 8-A/A For Registration of Certain Classes of Securities Pursuant to Section 12 (b) or 12 (g) of the Securities Exchange Act of 1934, Available:https://www.sec. gov/Archives/edgar/data/0001090908/000095013408020821/f50609a1e8va12gza.htm, December 30,2021.

[31] 这样的低门槛对于旨在保护税收资产的权利计划来说是很典型的。具体而言,在 NOL 毒丸计划中设置5%以下的触发门槛,原因有二:一是为了阻止更多的股东成为 5%的股东,这限制了其股票购买或出售可能影响所有权变化计算的股东数量;二是为了阻止现有的5%的股东获得更多的股票,这限制了5%的股东的股份购买行为被纳入所有权变化的计算范畴。

[32] See Schedule 13D Under the Securities Exchange Act of 1934, Available:https://www. sec. gov/Archives/edgar/data/0001296214/000095013408022567/d65648sc13dza.htm, December 30,2021.

[33] Amendment to Rights Agreement Section 1(a),收购人是指,任何本身或连同其所有关联公司成为当时已发行普通股的4.99%或以上的实际所有人。Available:https://www. sec. gov/Archives/edgar/data/0001090908/000095013408020820/f50597exv4w1.htm, December 30,2021.

[34] See Schedule 13D Under the Securities Exchange Act of 1934,Available:https://www. sec. gov/Archives/edgar/data/0001296214/000095013408022567/d65648sc13dza.htm, December 30,2021.

[35] See Selectica, Inc and U. S. Stock Transfer Corporation, as Rights Agent, Rights Agreement (Dated as of February 4, 2003), Available:https://www. sec. gov/Archives/edgar/ data /0001090908/000089161803000574/f87449exv1.txt, December 30, 2021.

[36] See Versata Enterprises v. Selectica, Inc. ,5 A. 3d 586 (Del. 2010).

[37] See Versata Enterprises v. Selectica, Inc. ,5 A. 3d 586 (Del. 2010).

[38] See Form 8-K Current Report Pursuant to Section 13 or 15 (d)of the Securities Exchange Act of 1934, Available:https://www. sec. gov/Archives/edgar/ data/ 0001090908/000095013409000038/f50985r2e8vk.htm, December 30, 2021. Amendment to Amended and Restated Rights Agreement, Available:https://www.sec. gov/ Archives/ edgar/ data/0001090908/000095013409001301/f51289exv4w2.htm, December 30, 2021.

[39] See Versata Enterprises v. Selectica, Inc., 5 A. 3d 586 (Del. 2010):“The Exchange doubled the number of shares of Selectica common stock owned by each shareholder of record, other than Trilogy or Versata, thereby reducing their beneficial holdings from 6.7% to 3.3%.”

[40] See Form 8-K Current Report Pursuant to Section 13 or 15 (d)of the Securities Exchange Act of 1934, Available:https://www. sec. gov/Archives/edgar/data/ 0001090908/ 000095013409000038/f50985r2e8vk.htm, December 30, 2021.

[41] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26,2010) .

[42] See Christine Hurt, The Hostile Poison Pill,50 UC Davis Law Review 1 (2016), p. 137.

[43] See Christine Hurt, The Hostile Poison Pill,50 UC Davis Law Review 1 (2016), p. 137.

[44] See Schedule 13D Under the Securities Exchange Act of 1934,Available:https://www. sec. gov/Archives/edgar/data/0001296214/000095013408022567/d65648sc13dza.htm, December 30, 2021.

[45] See Unocal Corp. v. Mesa Petroleum Co., 493 A. 2d946, 955 (Del. 1985).

[46] 商业判断规则假定董事会是在知情的基础上,合理地采取行动,并真诚地相信所采取的行动符合公司的最佳利益。这一推定在司法审查中为董事会的决定提供了保护,因为在这种情况下,法院往往倾向于尊重董事会所作出的商业判断。

[47] See Paramount Communications, Inc. v. Time Inc. ,571 A.2d 1140,1154 (Del. 1990).

[48] See Unitrin, Inc. v. American General Corp.,651 A. 2d 1361 (Del. 1995).

[49] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26,2010).

[50] See J. Mark Ramseyer, Eric B. Rasmusen, Can the Treasury Exempt Its Own Companies from Tax?The $45 Billion GM NOL Carryforward, Harvard Law School Forum on Corporate Governance No. 690 (2011).

[51] See Versata Enterprises v. Selectica, Inc., 5 A. 3d 586 (Del. 2010).

[52] See Sarah J. Webber&Karie Davis-Nozemack, NOL Poison Pills:Using Corporate Law for Tax Purposes, 117 Journal of Taxation 6 (2012), p. 312.

[53] See Daniel L. Simmons, Net Operating Losses and Section 382:Searching for a Limitation on Loss Carryovers,63 Tulane Law Review 5(1989), p. 1045.

[54] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26, 2010).

[55] See Versata Enterprises v. Selectica, Inc., 5 A. 3d 586 (Del. 2010).

[56] See Unocal Corp. v. Mesa Petroleum Co., 493 A. 2d 946, 955 (Del. 1985).

[57] See Unitrin, Inc. v. American General Corp., 651 A. 2d 1361 (Del. 1995).

[58] See Selectica, Inc. v. Versata Enterprises, Inc., C.A. No. 4241-VCN (Del. Ch. Feb. 26, 2010).

[59] 交错董事会是指,根据不同类型的董事组成的董事会。交错董事会的设立通常是为了阻碍潜在的敌意收购要约。例如,一家拥有9名董事会成员的公司将董事分为三个类别, 并将为每个类别分配3名成员,第一类成员任期一年,第二类成员任期两年,第三类成员任期三年。

[60] 代理权争夺是指,发起者试图获得足够的股东投票来选举新的董事会,从而绕过毒丸计划,选举出一个将会赎回毒丸计划并允许发起人接管的董事会。

[61] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26, 2010).

[62] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26, 2010).

[63] See Versata Enterprises v. Selectica, Inc., 5 A. 3d 586 (Del. 2010).

[64] See Versata Enterprises v. Selectica, Inc., 5 A. 3d 586 (Del. 2010).

[65] See Andrew J. Senchack,Robert F. Bruner&John D. Martin,The Poison Pill Anti-takeover Defense:The Price of Strategic Deterrence, Research Foundation of the Institute of Chartered Financial Analysts, 1991.

[66] See Andrew J. Senchack,Robert F. Bruner&John D. Martin,The Poison Pill Anti-takeover Defense:The Price of Strategic Deterrence, Research Foundation of the Institute of Chartered Financial Analysts, 1991,p.3.

[67] See Answer and Counterclaims of Defendants Trilogy, Inc and Versata Enterprises, Inc., Available:https://www.sec.gov/Archives/edgar/data/0001296214/000095013409000845/ d65993exv99w1.htm, December 30, 2021.

[68] 2008年12月21日,Selectica向衡平法庭提起诉讼,要求宣布NOL毒丸的有效性和可执行性。在这之后不久,2009年1月16日,Trilogy提起反诉并指出,NOL毒丸计划应被宣布为无效。在这之后的2009年10月2日,特拉华州衡平法院才正式受理本案。

[69] NOL毒丸计划5%左右的低触发门槛更早的对敌意收购者设置了障碍,可能被认为是更具排他性的,因此可能看上去比带有10%到20%触发门槛的传统毒丸计划更具反收购效果。

[70] See Schedule 13D Under the Securities Exchange Act of 1934, Available:https://www. sec. gov/Archives/ed- gar/data/0001296214/000136231008007175/c77199 sc13d.htm, December 30, 2021;Schedule 13D Under the Securities Exchange Act of 1934, Available:https://www. sec.gov/Archives/edgar/data/0001296214/000095013408022567/d65648sc13dza.htm, December 30, 2021.

[71] See Form 8-K Current Report Pursuant to Section 13 or 15 (d) of the Securities Exchange Act of 1934, Available:https://www.sec.gov/Archives/edgar/data/ 0001090908 / 000089161809000031/f51380e8vk.htm, December 30, 2021;M&A Commentary, Lessons from the First Triggering of a Modern Poison Pill:Selectica, Inc. v. Versata Enterprises, Inc”, Available:https://www.lw.com/upload/pubContent/_pdf/pub2563_1.pdf. December 30, 2021.

[72] See Form 8-K Current Report Pursuant to Section 13 or 15 (d) of the Securities Exchange Act of 1934,Available:https://www.sec.gov/Archives/edgar/data/0001090908/ 000089161809000031/f51380e8vk.htm,December 30,2021;Selectica Announces Process for Completing Transfer of Exchange Shares;Trading Expected to Resume Wednesday, February 4,2009, Available:https://www. sec. gov/Archives/edgar/data/0001090908/ 000095013409001161/f51267exv99w1.htm, December 30, 2021.

[73] See Davis Polk, Delaware Court Upholds Use of 4.99%Poison Pill to Protect NOLs, Available:https://www.davispolk.com/insights/client-update/delaware-court-upholds -use-499-poison-pill-protect-nols, December 30, 2021.

[74] See Selectica, Inc. v. Versata Enterprises, Inc., C. A. No. 4241-VCN (Del. Ch. Feb. 26, 2010).

[75] See M&A Commentary, Lessons from the First Triggering of a Modern Poison Pill:Selectica, Inc. v. Versata Enterprises, Inc”, Available:https://www.lw.com/upload/ pubContent/ _pdf/ pub2563_1.pdf.,December 30,2021.

[76] “翻转”方式下权利行使的价格(Exercise Price)是目标公司董事会制定的,接近于董事会对公司普通股长期价值的估算。在确定行使价时要考虑的因素包括:公司的业务和前景,其长期计划和市场条件。对于大多数采用权利计划的公司来说,行权价格是目前市场价格的3 ~ 5倍。

[77] See Form 8-K Current Report Pursuant to Section 13 or 15 (d) of the Securities Exchange Act of 1934, Available:https://www.sec.gov/Archives/edgar/data/0001090908/ 000089161809000031/f51380e8vk.htm, December 30, 2021;Selectica Announces Process for Completing Transfer of Exchange Shares;Trading Expected to Resume Wednesday, February 4, 2009, Available:https://www.sec.gov/Archives/edgar/data/0001090908/ 000095013409001161/f51267exv99w1.htm, December 30, 2021.

[78] See Form 8-K Current Report Pursuant to Section 13 or 15 (d) of the Securities Exchange Act of 1934, Available:https://www.sec.gov/Archives/edgar/data/0001090908/ 000089161809000031/f51380e8vk.htm, December 30, 2021

[79] Tax Benefit Preservation Plan, Available:https://www.sec.gov/Archives/edgar/data/ 0000037996/000114036109020642/ex4_1.htm, December 30, 2021.

[80] 《上市公司收购管理办法(2020)年修订)》第三十二条规定:被收购公司董事会应当对收购人的主体资格、资信情况及收购意图进行调查,对要约条件进行分析,对股东是否接受要约提出建议,并聘请独立财务顾问提出专业意见。在收购人公告要约收购报告书后20日内,被收购公司董事会应当公告被收购公司董事会报告书与独立财务顾问的专业意见。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号