扫描分享

本文共字,预计阅读时间。

文/洪偌馨、伊蕾

1

疫情三年,消费金融行业备受炙烤。

今年,多地疫情的反复以及静态管理,让消费金融市场再次进入「至暗时刻」。以最具代表性的信用卡来看,最近,央行公布了《2022年第一季度支付体系运行情况》(下简称「报告」),数据揭示了市场的残酷一面。

报告显示,截止到一季度末,国内银行卡应偿信贷余额8.5万亿元,环比下降1.38%。这是继2020年一季度市场首次遭遇疫情冲击,该项数据出现大幅滑坡之后,时隔两年市场再次出现负增长趋势。

另一个可以参考的数据是,2022年一季度国内银行卡卡均授信额度2.7万元,授信使用率39.28%。这也是近几年来,该数据首次跌破40%。

所谓授信使用率,计算的是银行卡应偿信贷余额与授信总额之比,它能更直接地反映客户的用卡情况。在疫情发生之前,国内信用卡授信使用率一度高达45%,但从2020年一季度市场受到冲击之后,这一指标持续下滑。

更糟糕的是,在市场持续收缩的态势之下,资产质量的变化也同样令人担忧。

截至一季度末,信用卡逾期半年未偿信贷总额926.76亿元,继2020年三季度之后再次突破900亿大关,较去年四季度增长7.71%,占信用卡应偿信贷余额比例为1.09%。

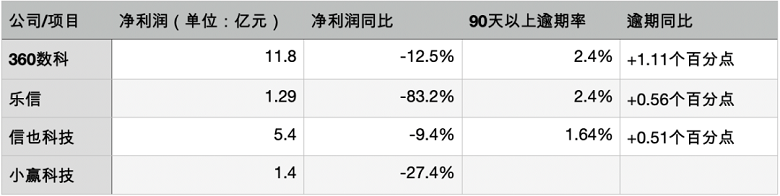

事实上,不只是信用卡,从一些上市的金融科技公司一季报中也能看到市场风向的变化。

作为这些公司最重要的业务布局及收入来源,消费金融市场的波动也直接影响着他们的财报数据。从一季报来看,普遍呈现利润下滑、不良攀升的局面。但众所周知,一季度应该已经是疫情影响范围较小的时期。

一位来自已上市的金融科技公司从业者告诉我,上半年4、5月份,疫情较为严重的时期,逾期规模增长是往日的1.2-1.5倍。

考虑到风险的滞后性,更大的压力是在三四季度。但如果后续疫情仍未好转,消费金融市场恐将面临更大的挑战。

从金融科技公司一季报来看,潜在的危机还来自于消费意愿的持续低迷。即便是以运营见长的金融科技公司,也出现了用户活跃度大幅下滑的情况。乐信一季报显示,报告期内使用乐信平台贷款产品的活跃用户为570万,同比下降30.7%。

某大行零售金融条线的人士表示,现在不管什么类型的个金产品都有资产质量恶化的趋势,甚至连有抵押的产品也不例外,这是过往不曾出现过的情况。大行尚且如此,那些覆盖「下沉」市场和客群的银行受影响更大。

种种迹象表明,这可能是自疫情发生以来消费金融市场最艰难的一段时期,虽然此次关键指标下滑的幅度不及疫情刚暴发时,但对于机构而言,相比于两年前的措手不及,市场环境的持续不振与消金行业的发展前景更令人担忧。

2

市场参与者们已经在竭力挽救颓势。

今年以来,许多银行、平台加大了对客户的支持和服务力度,不仅主动为封闭期间的客户提供账单延期、息费减免等降负政策,还展开了一系列线上线下的运营活动以提升客户的参与度。

前述央行的统计数据显示,尽管信贷余额等多项关键数据呈现收缩趋势,但今年一季度,银行卡授信总额环比上涨2.93%,信用卡和借贷合一卡总量环比也有小幅增长,说明银行还在竭力打开增量市场。

然而,从授信使用率指标的下滑趋势来看,即便信用卡机构还愿意发卡提额、促进消费,客户也很难延续以往的消费力。数据显示,一季度,银行卡均消费金额和笔均消费金额分别同比下降4.85%和12.86%。

今年因疫情反复,尤其部分城市经历了静态管理,出行、物流受限,线下和线上消费都受到极大的冲击。此前国家统计局披露的数据显示,上半年社会消费品零售总额同比下降0.7%,其中,4月份社会消费品零售总额同比下降11.1%。

一个极具代表性的案例来自备受疫情困扰的电影行业,其在2022年上半年交出了8年来的最差成绩单,全国电影总票房约172亿元,观影人次较2021年同期减少2.84亿,同比下跌超过40%。

此外,相比疫情刚发生的时候,今年消费者的心态、收入,以及对于未来的预期都发生了不小的变化,而这对于消费金融市场来说可能影响更为深远。

今年上半年,笔者身边的许多朋友都表示,自己的信用卡账单金额屡屡创下历史最低,只有以往月账单消费额的20%-50%,除了房贷、车贷等固定支出项目之外,消费支出大幅缩减,消费意愿降低了很多。

巨大的市场压力已让消费金融玩家头疼不已,而来自监管的「紧箍咒」也丝毫没有放松的迹象,反而越收越紧。

尤其监管对于消费者保护愈发重视,对于金融机构的客诉量压降等指标的要求也越来越高,惩罚力度也层层加码,这给金融机构带去了不小的压力。更甚的是,一些借贷逾期的客户钻了消保的空子,把投诉作为逃废债的手段。

3

眼下是否已经是「至暗时刻」?对于这个问题,消费金融市场人士看法不一,但大多数受访者都表示不太乐观。

受规模增长压力以及监管要求「让利」等因素,不少机构放松了风控门槛,希望通过降低准入来维持业务的发展。但这显然也是一招险棋,如果未来一段时间经济形势和市场环境无法转好,资产质量将会进一步承压。

但如果顺应趋势暂时蛰伏,很多机构又担心会就此失去市场份额,以后再难找回领地。再加上,曾经高速发展的势头一旦「急刹车」,很多潜伏的问题都会迅速冒头,包括「不良」的压力也会加速反弹。

虽然从两三年前来时,行业就在高呼「拐点已至」,但眼下「存量」之争俨然已经进入白热化阶段。最新的《关于进一步促进信用卡业务规范健康发展的通知》中也着重强调了「高质量发展」这一要求。

包括强化治理信用卡过度授信;不得以发卡量、客户数等作为单一或主要考核指标;以及规范信用卡外部合作行为管理等。而睡眠卡比例超过20%的机构不得新增发卡,也为行业粗放发展的模式正式按下「停止键」。

那些原本就稳健发展、合规经营的机构大多主动选择了放缓节奏,专心修炼内功,把重心转向存量客户的运营。

与此同时,在如今的市场环境下,尽最大努力降本增效,这几乎是所有机构的选择。

过去两年,削减市场营销投入、权益缩水已经是市场上的常态,裁员「过冬」的情况也屡见不鲜。而那些尚处于探索阶段、高投入低产出的业务板块,例如,先买后付类产品,以及对线下高度依赖的业务模式,则成为「被优化」的重灾区。

一位消费金融行业的HR告诉笔者,行业里很多公司都在做人员优化,薪酬也有不小幅度的下调。尤其对于一些业务部门,过去提成占了不小的比例,现在也指望不上了。如果坏账起来太快,可能还会扣去不少奖金。

另一位民营银行人士表示,对于一些业务做得比较稳的公司来说,眼下的情况还不算太糟糕。但由于大家对未来比较悲观,导致现在有些踌躇不前。

贷款不放吧,机构不发展肯定不行;放吧风险太高,一不留神就成为最后的「接盘侠」。

大浪淘沙,与风险共舞、和周期对抗是消费金融的宿命。这不是他们第一次苦熬「至暗时刻」,也不会是最后一次,但无论如何,行业的进化从未停止。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号