扫描分享

本文共字,预计阅读时间。

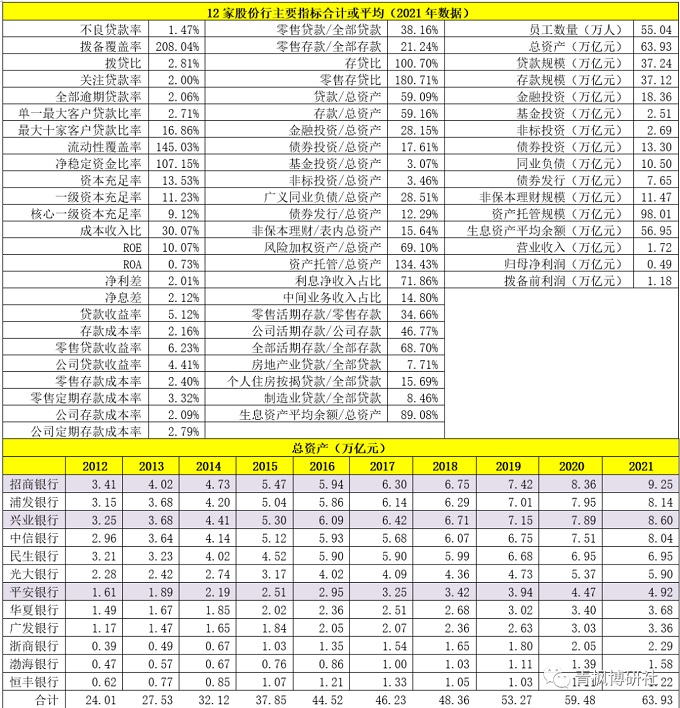

12家股份行直接受银保监会监管,可以在全国范围内进行机构网点布局。但和国有大行(参见强者恒强的国有六大行)相比,股份行的市场化程度更高,综合化经营程度基本相当,资产负债结构的参照性更大。不过,单从各经营指标来看,12家股份行亦呈现出参差不齐、分化较为明显的特征(招行与平安银行可参见招行的梦幻,有点高不可攀与平安银行的2021)。截至2021年底,12家股份行共拥有55.04万名员工,总资产、贷款与存款合计分别为63.93万亿、37.24万亿、37.12万亿,非保本理财余额和资产托管余额分别达到11.47万亿和98万亿,2021年全年合计实现营收1.72万亿、拨备前利润1.18万亿、归母净利润4920亿元。

一、基本情况全面梳理

(一)市场认可度与股权结构:招行、平安银行与兴业银行的认可度较高

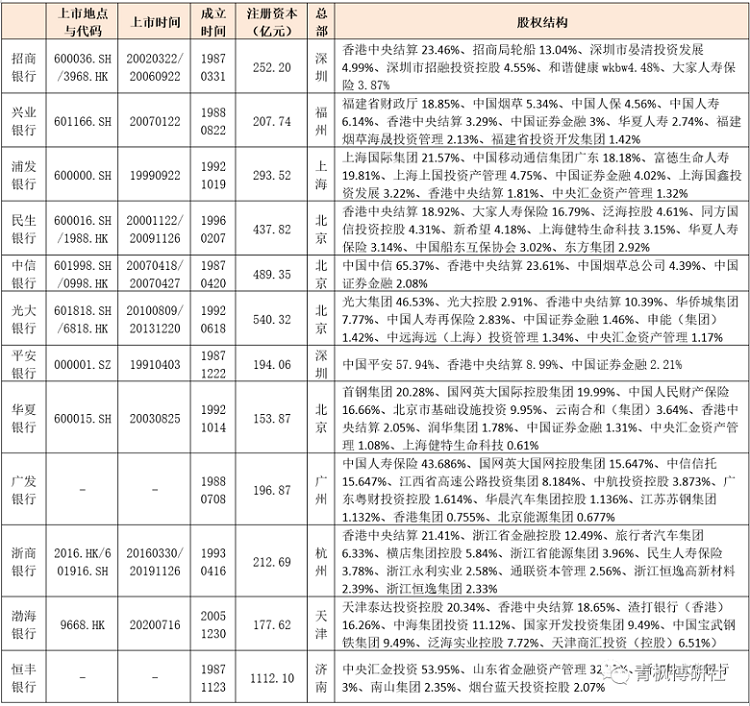

1、12家股份行的市场认可度有明显差异,这从总市值与PB两个指标进行窥测。总资产与市值、PB并非一一对应,也即总资产高的银行市值不一定高(如民生银行)、总资产低的银行市值也不一定低(如平安银行)。整体来看,市场对招行、平安银行与兴业银行的认可度会比较高,这三家银行的最新PB分别为1.21、0.83和0.65,对应的市值分别为9321亿元、2796亿元和4018亿元。

2、从股权结构来看,招行、兴业银行、浦发银行、中信银行、光大银行、平安银行、华夏银行、广发银行与恒丰银行比较纯粹。

(二)目前仅广发银行与恒丰银行未上市

12家股份行中目前有10家上市,其中5家A+H股上市银行(分别为招行、民生银行、中信银行、光大银行与浙商银行);4家纯A股上市银行(分别为兴业银行、浦发银行、平安银行与华夏银行);1家纯H股上市银行(渤海银行)。也即目前仅广发银行与恒丰银行两家股份行未实现上市目标。

(三)北京4家、深圳2家,广州、福州、上海、天津、济南、杭州各1家

4家总部位于北京(分别为民生银行、中信银行、光大银行与华夏银行);2家总部位于深圳(招行与平安银行);1家总部位于福州(兴业银行);1家总部位于上海(浦发银行);1家总部位于广州(广发银行);1家总部位于天津(渤海银行);1家总部位于济南(恒丰银行);1家总部位于杭州(浙商银行)。

(四)20世纪80年代:6家成立于1987-88年、4家成立于1992-93年

从成立时间上来看,招行、中信银行、恒丰银行、平安银行、广发银行与兴业银行等6家股份行均成立于1987-1988年,光大银行、华夏银行、浦发银行与浙商银行等4家股份行均成立于1992-1993年,民生银行成立于1996年、渤海银行成立于2005年。

(五)恒丰银行因特殊情况注册资本远超千亿元,远超其它股份行

从注册资本来看,恒丰银行因特殊情况而以1112亿元位居第一,远超其它股份行,仅随其后的是光大银行(540.32亿元)、中信银行(489.35亿元)、民生银行(437.82亿元),其余股份行多在150-300亿元之间。

(六)综合化经营:分化最为明显,可以分为三个梯队

从综合化经营来看,股份行之间分化最为明显。

1、招行、浦发银行、兴业银行、中信银行、民生银行、光大银行与平安银行(背靠平安集团)基本位列第一梯队,华夏银行、广发银行、浙商银行位列第二梯队,渤海银行与恒丰银行位列第三梯队。

2、多数银行拥有金融租赁牌照,招行、兴业银行、光大银行拥有消费金融牌照,招行、浦发银行、兴业银行与民生银行拥有基金牌照,浦发银行、兴业银行拥有信托牌照,招行与中信银行拥有直销银行牌照。

3、目前仅浙商银行的理财公司未获批。

(七)海外布局:以香港为翘板,招行、中信、光大等三家布局较为领先

从海外布局来看,基本均以香港为翘板向外延伸,招行、中信与光大等三家银行的海外布局相对较为领先,其它银行相对落后。具体如下,

1、恒丰银行在海外无布局,兴业银行、华夏银行、平安银行、浙商银行、渤海银行等5家银行的海外布局只有一个,即在香港设立分行。

2、广发、民生与浦发等三家银行的海外布局算是第二档次:广发银行在香港与澳门同时设立了分行,民生银行在香港拥有民银国际和香港分行,浦发银行在香港拥有浦银国际控股以及在香港、新加坡和伦敦各拥有1家海外分行。

3、招商银行在香港拥有招银国际、招商永隆银行、招行香港分行,并在卢森堡设立了招商(欧洲),同时招商永隆银行还在澳门设立了分行。

4、光大银行在香港拥有光银国际、光大银行香港分行,同时还拥有光大银行(欧洲)、首尔分行、卢森堡分行、悉尼分行,其澳门分行正在筹建中。

5、中信银行在香港拥有中信国际金融、中信银行(国际)、信银投资,中信银行(国际)在香港、澳门、纽约、洛杉矶、新加坡等地设有分支机构,同时中信银行还持有阿尔金银行50.10%的股权。

二、规模与业绩指标维度

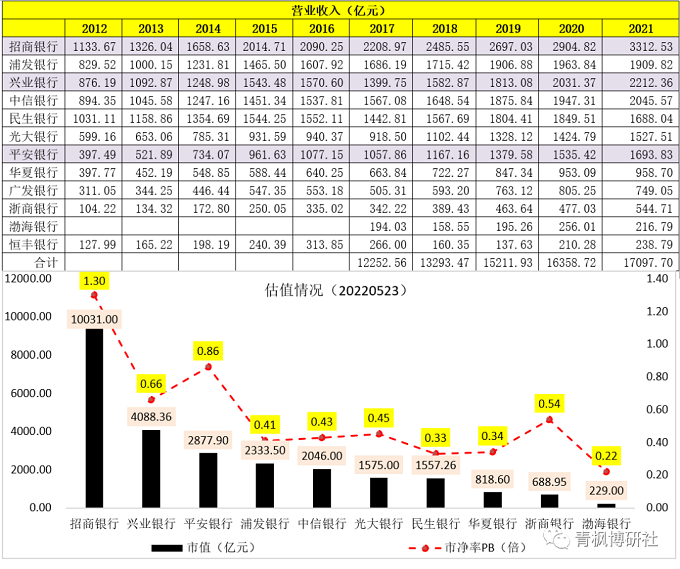

整体上看,12家股份行总资产位于1-10万亿之间不等,营业收入则位于200-3500亿元之间不等,净利润位于60-1200亿元之间不等。

(一)总资产位于1-10万亿之间

目前从规模指标来看,招行位居第一,成为唯一一家总资产突破9万亿的股份行,兴业银行、浦发银行与中信银行位于8-9万亿之间,民生银行与光大银行位于5-7万亿之间,平安银行、华夏银行与广发银行位于3-5万亿之间,浙商银行、渤海银行与恒丰银行位于1-3万亿之间。

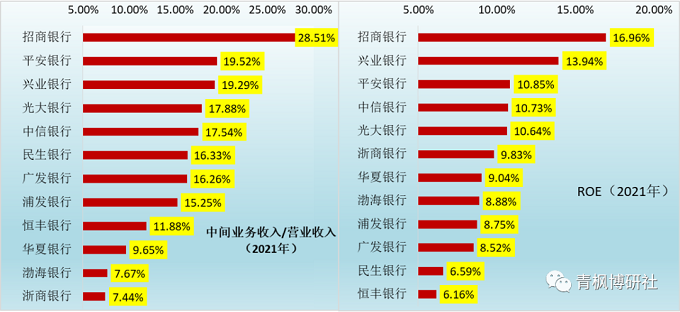

(二)创利能力差异较大:招行最强,仅5家股份行的ROE超过10%

从规模指标与业绩指标的对应来看,招行以9.25万亿的总资产,创造了高达3313亿元的营收和1199亿元的净利润,远超其它银行。特别是如果从ROE来看的话,则更为明显,2021年招行的ROE高达16.96%,位居A股上市银行前三,较第二名的兴业银行高出3.02个百分点。

2021年,12家股份行中,仅招行、兴业银行、平安银行、中信银行与光大银行等五家银行的ROE超过10%,民生银行与恒丰银行的ROE不足7%,其余5家银行的ROE均在8-10%之间。

(三)招行员工数量远超其它股份行,致其人均指标呈现劣势

从员工人数来看,招行以103669名的员工数量远远超过其它股份行(排名第二的浦发银行仅有63361名员工),这可能与招行之间大力通过线下拓展客户数有关,从而导致招行的人均指标并不高。

从人均指标来看,兴业银行、光大银行、中信银行与渤海银行相对较高。

(四)业绩分化明显:4家营收出现下降、5家拨备前利润出现下降

12家股份行的业绩指标分化较为明显。具体看,2021年全年,

1、4家股份行的营收同比出现了下降,分别为渤海银行(下降10.15%)、民生银行(下降8.73%)、广发银行(下降6.98%)、浦发银行(下降2.75%)。

2、1家股份行的归母净利润同比出现了下降,即浦发银行(同比下降9.12%)。

3、5家股份行的拨备前利润出现下降,分别为渤海银行(下降18.57%)、广发银行(下降17.26%)、民生银行(下降12.87%)、浦发银行(下降6.03%)以及华夏银行(下降1.06%)。

三、资产负债结构维度

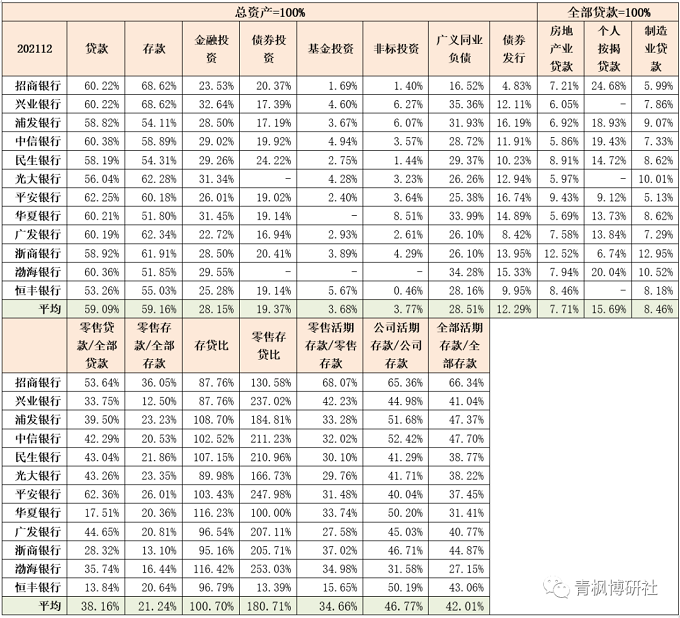

(一)存贷款占总资产的比例:基本稳定,均位于60%左右

12家股份行的贷款和存款占其总资产的比例59.09%和59.16%,即贷款占总资产的比例区间为53-63%、存款占总资产的比例区间为51-69%。受此影响,12家股份行的存贷比平均值为100.70%,区间为87-120%。

显然,和其它银行不同的是,股份行比较明显的一个特点是存贷比非常高。如果考虑到存款准备金等因素,这意味着股份行对广义同业负债的依赖性更高。

(二)金融投资、债券投资与非标投资占总资产的比例:28%、20%和4%

截至2021年底,12家股份行的金融投资余额达到18.36万亿、债券投资余额达到11.09万亿(渤海银行未公布)、非标投资余额达到2.46万亿(渤海银行未公布)、基金投资余额达到2.10万亿(华夏银行与渤海银行未公布)。

1、前面已经指出,股份行的贷款和存款占总资产的比例均在60%左右,与之相对应,股份行的金融投资占其总资产的比例平均在28%左右(区间为22-33%)。其中兴业银行、华夏银行、光大银行较高。

2、金融投资主要由债券投资、非标投资和基金投资三大部分构成。

(1)12家股份行的非标投资占总其资产的比例平均为4%左右,其中华夏银行、兴业银行、浦发银行相对较高,均超过5%。

(2)债券投资占总资产的比例平均为20%左右(国有大行亦为20%左右)。

特别是从增速上看,2021年招行、民生银行、中信银行、光大银行、广发银行与恒丰银行等均在压降非标投资规模,尤以民生银行、光大银行与广发银行最为明显。而对于债券投资和基金投资而言,股份行普遍加大了配置力度,这表明金融投资的内部结构调整是股份行正在做的事情。

(3)基金投资占总资产的比例平均为4%左右,基本与非标投资相当。

(三)广义同业负债/总资产普遍较高,平均高达28%左右

股份行的存贷比较高,这意味着其金融投资很大一部分是依赖于广义同业资金支持,从而导致其广义同业负债占比普遍较高(广义同业负债包括同业负债和债券两部分),平均高达28%左右。其中兴业银行(34.69%)、浦发银行(34.45%)、华夏银行(32.50%)、恒丰银行(32.30%)、渤海银行(31.56%)等相对较高。

(四)存贷款结构

1、零售存贷比:平均超过180%,公司存款普遍起到全行流动性的职能

截至2021年底,12股份行的零售存贷比平均值为180.71%,远远超过100%左右的整体存贷比。这就意味着,对于股份行而言,零售贷款的投放有很大程度上依赖于公司存款的支撑,即公司存款在股份行中不仅起到全行流动性的职能,还是资产投放的基础。其中,零售存贷比较高的银行的主要有渤海银行(253%)、平安银行(248%)、兴业银行(237%)、中信银行(211%)、民生银行(211%)、广发银行(207%)与浙商银行(206%),即均超过200%。

2、零售贷款/全部贷款、零售存款/全部存款平均分别为38%和21%左右

目前12家股份行的零售贷款占比、零售存款占比平均分别为38.16%和21.24%。如果剔除恒丰银行、浙商银行等异常值剔除的话,则零售贷款/全部贷款、零售存款/全部存款的平均值应分别超过40%和22%。其中,

(1)零售贷款占比较高的银行主要有平安银行(62.36%)、招商银行(53.64%)、广发银行(44.65%)、光大银行(43.26%)、民生银行(43.04%)、中信银行(42.29%)。

(2)零售存款占比较高的银行主要有招商银行(36%)、平安银行(26%)、光大银行(23.35%)、浦发银行(23.23%)、民生银行(21.86%)。

3、零售贷款构成:65%以上为信用卡透支和住房贷款

(1)零售贷款可进一步分为信用卡、消费贷款、住房贷款以及经营贷款等四大类,目前股份行零售贷款的25%以上为信用卡、40%以上为个人住房按揭贷款、15-20%左右为经营贷款。

(2)对于信用卡占比较低的股份行来说,消费贷款占比较高,如浙商银行、渤海银行与恒丰银行的等。

4、零售活期与公司活期占比平均分别为35%和47%左右

活期存款占比是一家银行真正的竞争力所在,招行在这方面优势尤其明显。

12家股份行的零售活期存款占比、公司活期存款占比平均分别为34.66%和46.77%。其中零售活期存款占比较高的银行主要有招行(68.07%)和兴业银行(42.23%),公司活期存款占比较高的银行主要有招行(65.36%)、中信银行(52.42%)、浦发银行(51.68%)、华夏银行(50.20%)以及恒丰银行(50.19%)。

5、制造业贷款与房地产业贷款占比平均分别为8.46%和7.71%

商业银行发放的制造业贷款和房地产贷款是最受监管部门关注的。其中,股份行的全部房地产贷款占比、个人住房贷款占比上限分别为7.71%和15.69%。

(1)截至2021年底,12家股份行的制造业贷款占全部贷款的比例平均为8.46%,占比较低的银行主要为平安银行(5.13%)、招行(5.99%)、广发银行(7.29%)、中信银行(7.33%)。

(2)截至2021年底,12家股份行的全部房地产贷款余额(含对公与对私)占全部贷款的比例平均为23%,占比较高的银行主要有招行、渤海银行、浦发银行、中信银行与民生银行。

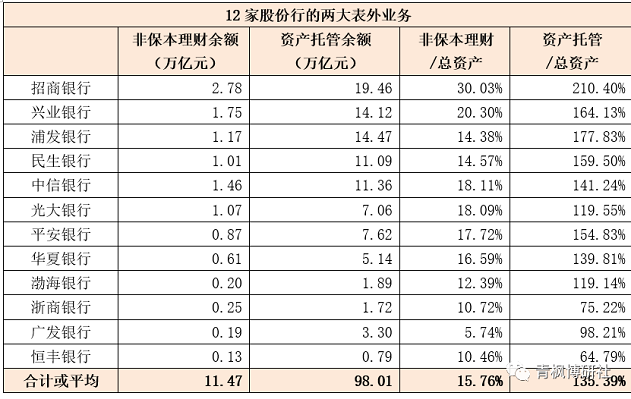

(五)两大表外业务:非保本理财与资产托管是非常值得关注的亮点

除传统表内业务外,以非保本理财和资产托管为代表的表外业务亦是股份行的亮点(实际上目前头部城商行亦在这两类业务上发力)(参见理财业务格局生变与商业银行资产托管业务手册(2022年版))。截至2021年底,12家股份行的资产托管和非保本理财余额合计分别达到98和11.47万亿。

1、12家股份行的非保本理财余额占其表内总资产的比例平均为15.76%,其中招行与兴业银行最高(分别为30.03%和20.30%),中信银行与光大银行亦均超过18%,广发银行、恒丰银行、浙商银行与渤海银行相对较低。

2、12家股份行的资产托管余额占其表内总资产的比例平均为135%,即资产托管规模基本超过其表内规模,招行的资产托管规模是其表内资产的210%,浦发银行与民生银行的资产托管规模则分别是表内资产的178%和160%。

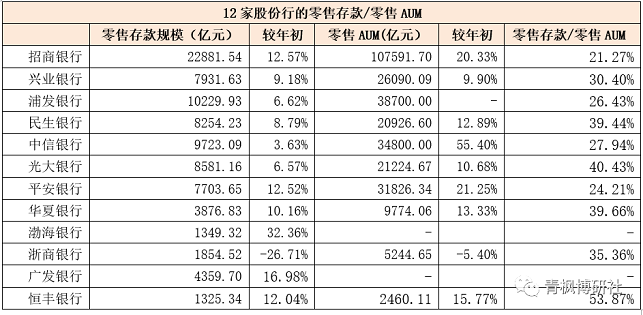

(六)最能体现零售综合服务能力的指标:零售AUM(招行一骑绝尘)

实际上除前面讨论的那些指标外,股份行的零售AUM(包括零售存款、零售理财、零售代销等)可能是最为分化的一类指标,这一指标能够体现出一家银行的零售综合金融服务能力,即对零售客户寻找可投资资产的能力。

1、目前有10家股份行公布了零售AUM指标(广发银行与渤海银行未公布),招行以10.76万亿的零售AUM远超其它股份行(排在第二位的浦发银行零售AUM仅为3.87万亿)。

2、从零售存款与零售AUM的比例来看,招行与平安银行最低(分别为20.33%和21.25%,这意味着其零售AUM的70%以上由存款之外的资产(如代销等)构成。紧随其后的是兴业银行(30.40%)、浦发银行(26.43%)。

四、部分相对指标维度

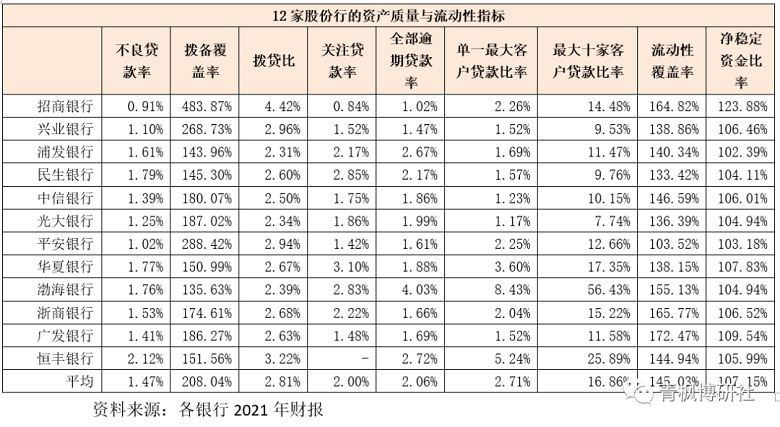

(一)资产质量分化最为明显:仅三家银行的拨备覆盖率超过200%

股份行的资产质量分化最为明显。

截至2021年底,12家股份行的不良贷款率、拨备覆盖率、拨贷比、关注贷款率和逾期贷款率平均分别为1.47%、208.04%、2.81%、2.00%和2.06%,单一最大客户贷款比率和最大十家客户贷款比率平均值分别为2.71%和16.86%。

不良贷款率较低的银行主要有招行(0.91%)、平安银行(1.02%)、兴业银行(1.10%),较高的银行主要有恒丰银行(2.12%)、民生银行(1.79%)、华夏银行(1.77%)。拨备覆盖率较高的银行主要有招行(483.87%)、平安银行(288.42%)和兴业银行(268.73%),较低的银行主要有渤海银行(135.63%)、浦发银行(143.96%)和民生银行(145.30%)。可以看出,只有招行的不良贷款率低于1%,只有招行、兴业银行与平安银行的拨备覆盖率超过200%。

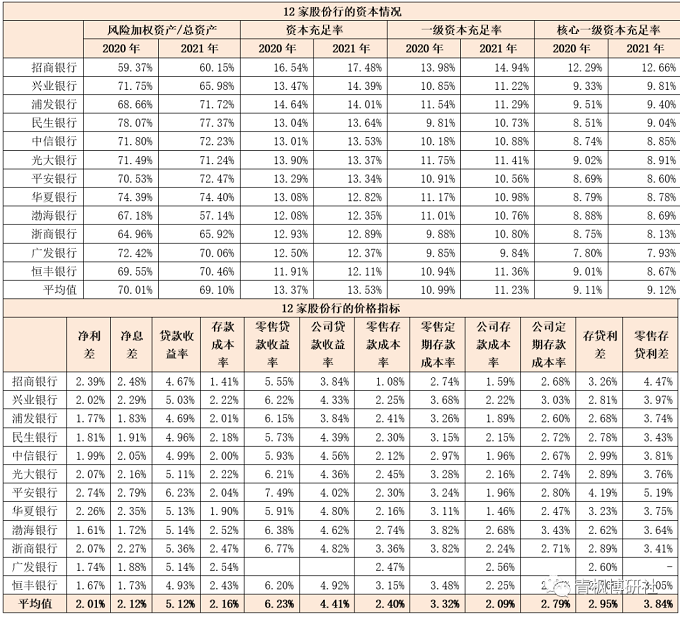

(二)资本情况同样较为分化:招行的核心一级资本充足率高达12.66%

1、从风险加权资产占比来看,12家股份行的平均值为70%,渤海银行和招行最低(分别为57.14%和60.15%),民生银行和华夏银行最高(分别为77.37%和74.40%)。特别是从历年数据来看,招行的风险加权资产占其总资产的比例始终在较低的60%左右徘徊,较为稳定,表明招行经营情况最为轻型。

2、从核心一级资本充足来看,12家股份行平均为9.12%,招行以12.66%的核心一级资本充足率位居首位,远超其它银行(排名第二的兴业银行仅9.81%)。

(三)价格指标

1、净利差与净息差:平安、招行与华夏相对较高

2021年,12家股份行的净利差与净息差平均值分别为2.01%和2.12%。整体存贷利差与零售存贷利差的平均值分别为2.96%和3.83%,其中整体存贷利差较高的银行主要有平安银行、华夏银行、招行和广发银行,零售存贷利差较高的银行主要有平安银行、招行、兴业银行、渤海银行和浦发银行。

2、零售贷款与公司贷款收益率平均分别为6.23%和4.41%

2021年,12家股份行的贷款收益率、零售贷款收益率和公司贷款收益率平均值分别为5.12%、6.23%和4.41%,可以看出零售贷款收益率明显高于公司贷款,这也是为什么股份行的零售存贷比普遍较高的原因。其中零售贷款收益率较高的银行主要有平安银行、浙商银行、渤海银行

3、零售定期与公司定期存款利率平均值分别为3.32%和2.79%

2021年,12家股份行的存款利率平均为2.16%,其中零售定期存款与公司定期存款的平均利率分别为3.32%和2.79%。招行和华夏银行的存款利率分别低至1.41%和1.90%,广发银行、渤海银行与浙商银行的存款成本相对较高。

五、客户数情况:一家银行真正的生命力所在

(一)零售端客户数

1、零售端客户数的积累是各家银行的重点,多数股份行的零售客户数为千万级别及以上,其中部分银行的零售客户数超过亿户(如招行、浦发银行、中信银行、光大银行、平安银行等等),也有少部分银行的零售客户数为千万级别左右(如浙商银行、恒丰银行与渤海银行等)。

2、在关注借记卡和信用卡的卡量之外,目前多数股份行还会对零售客户进一步分类,如分为普通零售客户数、财富客户数、高净值客户数与私行客户数,同时对手机银行客户数、APP注册用户数与月活跃用户数等指标还特别重视。

3、有些银行有一特殊做法值得关注:

(1)中信银行比较关注出国客群、老年客群以及公私联动带动的基础客群的积累。

(2)平安银行在关注汽车金融客群之外,其还致力于通过开放银行实现互联网获客,广发银行和华夏银行亦利用开放银行进行获客。

(3)华夏银行还关注消费信贷客群、收单支付客群以及老年客群。

(二)非零售端客户数

1、股份行的公司客户数同样值得关注,多数是百万级别(如招行有231.71万公司客户)。但也有比较少的,如民生银行。

2、一些银行会根据重要性等维度对公司客户进一步分类,如分为总行和分行级战略客户、供应链核心企业客户与上下游客户、交易银行客户、小微客户等。

3、浙商银行的公司端客户主要平台化模式获取。

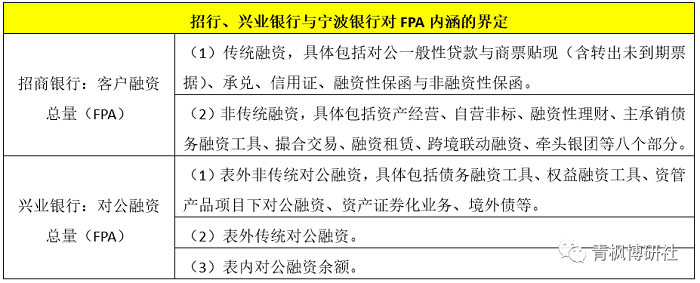

六、普遍更强调综合化金融服务能力

借助于综合化经营布局以及客户服务意识的增强,股份行在综合金融服务方面均有较深体会,多以“成为最佳综合金融服务提供者”为目标,通过整合各类资金融通渠道和产品,为客户提供全生命周期的金融服务,如招行与兴业银行提出FPA的概念(参见为什么主流银行都越来越重视FPA?),平安银行提出复杂投融的理念,中信银行则提出综合融资的理念。

(一)以中信银行为例,2021年底中信银行综合融资余额达达11.47万亿(同比增12.46%),其主要思路如下:

1、通过整合集团协同力量、为企业提供“境内+境外”全场景债券融资安排。

2、以公司金融板块为主体,以理财公司为重要载体,形成服务上市公司和和拟上市公司的“商行+投行”一体化服务优势,在资本市场各类场景下实现客户的深度经营经营。

3、通过信银理财与多家分行开展北金所债融、理财直融、资产证券化、券商收益凭证、信用债、资本市场业务等多个资产品种的资产联动业务。

4、做强在交易银行、政府金融、票据金融、汽车金融等传统金融业务,如落地以企业资产池为核心的交易银行业务,提供包括地方债全流程服务、政府债务转换、城投债服务、PPP项目融资在内的政府综合金融服务。

(二)再以招行与兴业银行为例,招行和兴业银行的2020-2021年财报均有重点提及FPA(客户融资总量,Finance Product Aggregate)。目前招行和兴业银行的非传统对公融资增速普遍高于传统融资增速,且非传统对公融资在其全部FPA的占比逐步提升。其中,招行和兴业银行的非传统对公融资占其FPA的比例分别为47.79%和38.66%,较2020年分别上升2.45个百分点和5.16个百分点。

(三)平安银行自2020年以来一直致力于打造的“复杂投融”实际上是FPA理念的具体体现,即综合利用平安集团内险资、贷款、私行等各种属性资金,以甲方思维设计复杂投融产品,满足客户的综合金融服务需求,实现客户的深度经营。具体看,平安银行的思路是利用复杂投融服务大客户,做大客户AUM(管理对公客户资产)和LUM(对公客户融资总额)。

2021年,平安银行的复杂投融规模达到11592.20亿元,其中投行融资规模7348.25亿元(银团和并购分别为1617.68亿元和556.17亿元)。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号