扫描分享

本文共字,预计阅读时间。

早期的中国股市常被称作“赌场”,股票价格对于公司未来的盈利能力缺乏有效信息度。

2001年年初,著名经济学家吴敬琏在接受央视《经济半小时》访问时,对当时A股市场的各种不规范进行了严厉抨击。

“中国的股市很像一个赌场,而且很不规范。赌场里面也有规矩,比如你不能看别人的牌。而我们这里呢,有些人可以看别人的牌,可以作弊,可以搞诈骗。坐庄、炒作、操纵股价这种活动可以说是登峰造极。”

该番言论被称为“股市赌场论”,并由此引发了一场“中国股市应该何去何从”的大讨论。

上述言论的支持方包括时任中欧国际工商学院教授的许小年等人。2001年9月,许小年执笔的中金公司研究报告《终场拉开序幕——调整中的A股市场》写道:“目前的市场调整是不可避免,也是健康的。股价下跌根本原因在于股价过高缺乏基本面支持,以及市场的不规范操作。”认为指数跌到较干净的程度——或许是1000点,再引入做空机制等一系列重建手段,再塑一个健康、完美的市场。此番观点被媒体称为“中国股市推倒重来论”。

上述言论也遭到一些知名经济学家的反对。2001年2月11日,在北京邦和财富研究所召开的“关于如何正确评价中国股市发展状况”的恳谈会上,董辅礽、厉以宁、萧灼基、韩志国、吴晓求五位重量级经济学家联手反驳,公开回应吴敬琏的观点。他们一致认为,中国证券市场是特定条件下,在中国经济由计划向市场转化的过程中产生的,存在的许多问题也是不容回避的。但是,如何看待这些问题,基本出发点应是从爱护的角度出发,以促进证券市场健康规范发展为目的,要像对待新生婴儿一样看待和爱护我国的证券市场。

而随着过去数十年金融体系的不断发展完善,这一认知已被逐渐颠覆。

在过去三十年,中国GDP已经增长了三倍之多。在2018年,中国的投资额已达到5.9万亿美元,相比美国的4.3万亿和日本的1.2万亿,中国已经成为了全球最大的投资者。对于这种迅速增长,很多学者将其归功于由国有银行作为主导的金融体系。因此,在中国经济获得如此迅猛增长的同时,银行部门的资产已膨胀至35万亿美元。

随着由此产生的不良贷款的激增,人们对投资效率低下的担忧也与日俱增。而另一个资产配置领域——中国股市,也是人们关注的重点,在银行主导的金融体系下,中国股市历来容易收到“散户主导”、“政策干预繁多”、“开放度不高”的描述。

那么中国股市是否像人们口中那样是“低投资效率”的呢?中国股市有是否能在未来成为一个成熟、有效率的资本配置路径呢?

来自纽约大学的Jennifer N. Carpenter、香港大学的Fangzhou Lu、与美国国家经济研究局(NBER)的Robert F.Whitelaw在国际金融学期刊《Journal of Financial Economics》发表论文“The real value of China’s stock market”,文章根据对1995-2016年的资本市场相关数据计算发现,自2004年以来,伴随着中国股市改革浪潮,中国股票价格对未来利润的信息度已与美国股票价格站在同一水平。

论文于2020年2月被接收,2020年8月正式刊出。

01 中国股票价格对未来公司盈利的预测能力

关于股票价格信息对未来盈利能力预测的研究,作者使用Bai(2016)的模型,在该模型中,股价信息度被定义为公司市值对公司盈利能力的预测作用。具体的,作者使用以下模型研究股价信息:

其中,E、M、A分别代表公司在对应时期的盈利、公司市值与公司总资产账面价值。在完成模型中参数估计后,bt×?t(log(M/A)),就代表了价格中的信息度。因为其表征了公司盈利变动中来自于价格的部分。对于预测期限k的选取,作者选择检验当前价格对未来一年到五年盈利的预测能力。并且对比中美两国资本市场的价格信息度。

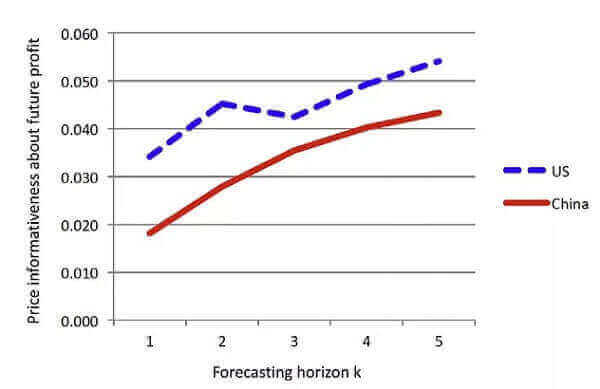

上图展示了中美两国股票价格对未来一年到五年的盈利预测能力。从图中可以看出,趋势上,中美两国股价对盈利的预测能力都随着预测期限的增长而增长。这种现象有可能是因为更加长期的盈利更能体现价格中带来的收益流。

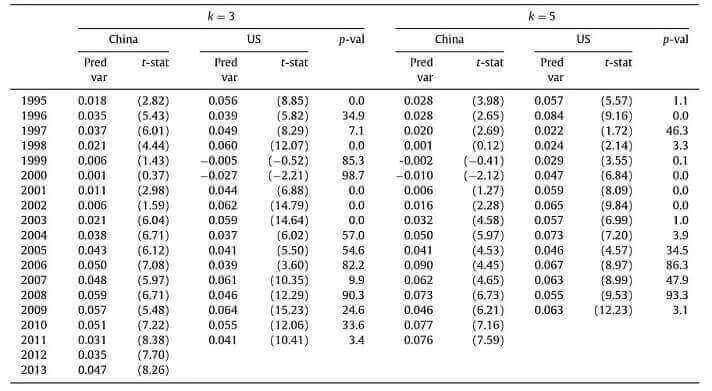

在逐年、逐预测期长度的分析中,作者关注三年和五年的预测能力整理了下表:

可以看出,2004年开始,中国股市价格的信息度并不显著地低于美国股市价格信息度,而也是在这一时点附近,中国股市开始了股市改革,其中最重要的莫过于2005年证监会引入的股权分置改革,以逐步解锁不可交易股份,这以政策通过扩大投资者基础提高了价格信息量。

总之,从2004年起,中国的股价信息量趋向于接近甚至超过美国。

02 中国股票价格对未来公司投资的预测能力

关于股票价格对投资决策的研究,作者根据“公司管理者将会选择极大化价值的投资项目”这一假设,按照预测“随着股票价格包含的信息度越高,他们预测投资的能力就应当越强”,具体地,作者使用:

其中,I表示公司资本支出量,同样地,bt×?t(log(M/A)),表示了投资变动中来自于股票价格的部分。

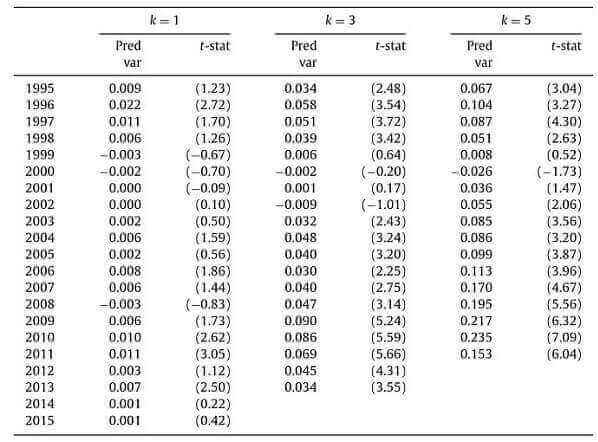

上表展示了中国股市价格对未来一年、三年、五年投资量的预测能力。根据上一节的研究,中国股市股价信息度从2004年开始显著地增长,而在这一节对于投资量的预测中,作者同样发现了从2004年开始,股价对投资量的预测能力显著增长,这符合作者之前进行的预测。

同时,作者还对国有企业与私营企业进行了分别地讨论。首先,投资政策应当反映价值最大化目标,所以就应当遵循Bai(2016)的预测,即“未来投资应当跟随着价格关于未来盈利信息的指导”。但由于中国股市中存在国有控股企业,价值最大化,有可能并不是这些企业的第一目标。所以在这些企业中,股价对投资量的预测能力应当比在私营企业中的要弱。针对此,作者以“国有控股40%”为界限,分别讨论两种企业股价对投资量的预测能力。

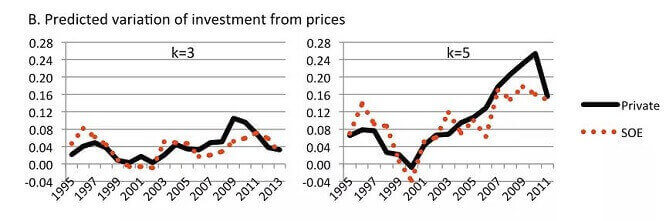

上图展示了两种企业股价逐年对未来三年或五年交易量的预测能力,首先,两种企业的时序图上均观测到2001年以来的预测能力增长,但也可以看到,预测能力上来说,私营企业中“股票价格对投资量”的预测能力几乎全部超过国有企业中的预测能力。这同样支持了作者之前的假设。

03 资本配置效率

这一节,作者进一步考虑,在2001年开始观测到的股价信息度提升仅仅提升了股价对未来盈利能力的预测能力,还是也提升了股价对公司投资决策能力。也就是说,价格是否捕获了管理者已经拥有的信息,或者价格是否向管理者发出了新的信号。正如Bai(2016)所解释的,在利润最大化的假设下,股价对公司投资决策能力提升的一个体现是资本配置效率的提高。所以,具体地,作者使用以下模型进行估计:

上表展示了中国股市中的公司投资行为对未来盈利的预测能力(一年、三年、五年)。虽然该表中,k=1和k=3的大多数结果显著为正,但其时间趋势不如之前的结果那么强(自2001或2004年表现的显著正向增长)。所以为了排除之前国有企业带来的估计偏误(因为国有企业不以“价值最大化”作为目标),作者进一步对两个子样本重复进行以上研究。

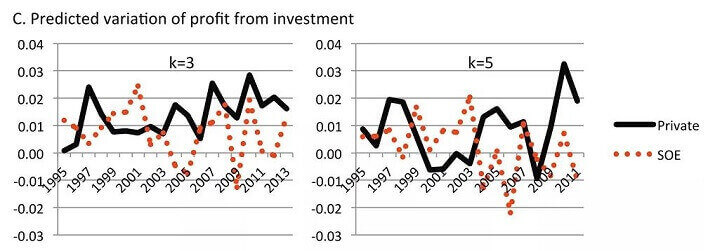

研究结果表示:在2009年经济危机后的刺激措施之后,国有制程度较高的企业的配置效率确实较低。为了说明私营企业和国有企业之间投资对利润预测能力变化的差异,下图绘制了私营企业和国有企业k=3和k=5的预测变化的时间序列。

该图显示,尽管私营企业的投资效率出现了轻微的上升趋势,但近年来国有企业的效率持平甚至下降。而这种情况的原因有可能是,国有企业需要按照中央计划经济刺激目标进行投资,而非“价值最大化”。

综上,本节的结果表明,对于私营企业而言,关于未来收益和未来投资的股价信息自2001年以来有所增加,并促进了企业投资效率的提高。然而,对于国有企业而言,与私营企业相比,价格信息性和投资效率在2008年后有所下降,作者将其归因于中国在经济危机后大规模通过国有企业投资实行的经济政策。

所以,最终作者对民营企业的研究结果表明,中国股市有作为成熟、有效资本配置渠道的潜力,对经济增长具有实际价值,而国有部门作为一种政策性、工具性的渠道并未充分发挥其潜力。

04 结论

中国股市是世界第二大股市,但在一个以国有银行业为主的投资驱动型经济体中,它并不是资本配置的重要渠道。而且越来越多的人怀疑这种以银行为中心的模式是否能够在未来维持这种增长。这种模式在过去的确带动了极大地经济增长,但另一个重要的资产配置渠道——股市准备好在未来承担更大的作用了吗?本文提供的证据证明了中国股市的确在加大对经济的影响力,正在成为另一个成熟、有效率地资产配置渠道。

此外,作者的研究表明,中国的股票价格与美国的股票价格一样,对公司未来利润的信息量也越来越多。自2004年的股市改革以来,中国股票价格信息量的增加与私营企业的企业投资效率的提高相吻合。

然而,在经济危机的刺激后,国有企业的价格信息率低于私有企业,中国股市对经济发展具有真正的价值,而这种价值更多地反应在私营的上市公司中,国有企业因为其特殊的“政策执行”属性而丧失了部分“有效资产配置渠道”的功能。

参考文献

[1] Bai, J., Philippon, T., Savov, A., 2016. Have financial markets become more informative? J. Financ. Econ. 122 (3), 625–654.

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号