扫描分享

本文共字,预计阅读时间。

截至目前,全部54家上市银行均已公布2020年年报,具体包括15家A+H股上市银行、23家纯A股上市银行、16家纯H股上市银行。此外54家上市银行包括全部6家国有大行、10家股份行、28家城商行以及10家农商行。

注:数据整理过程中,难免有些许错误或遗漏,还望不吝指出并给予包容。

一、规模与业绩指标

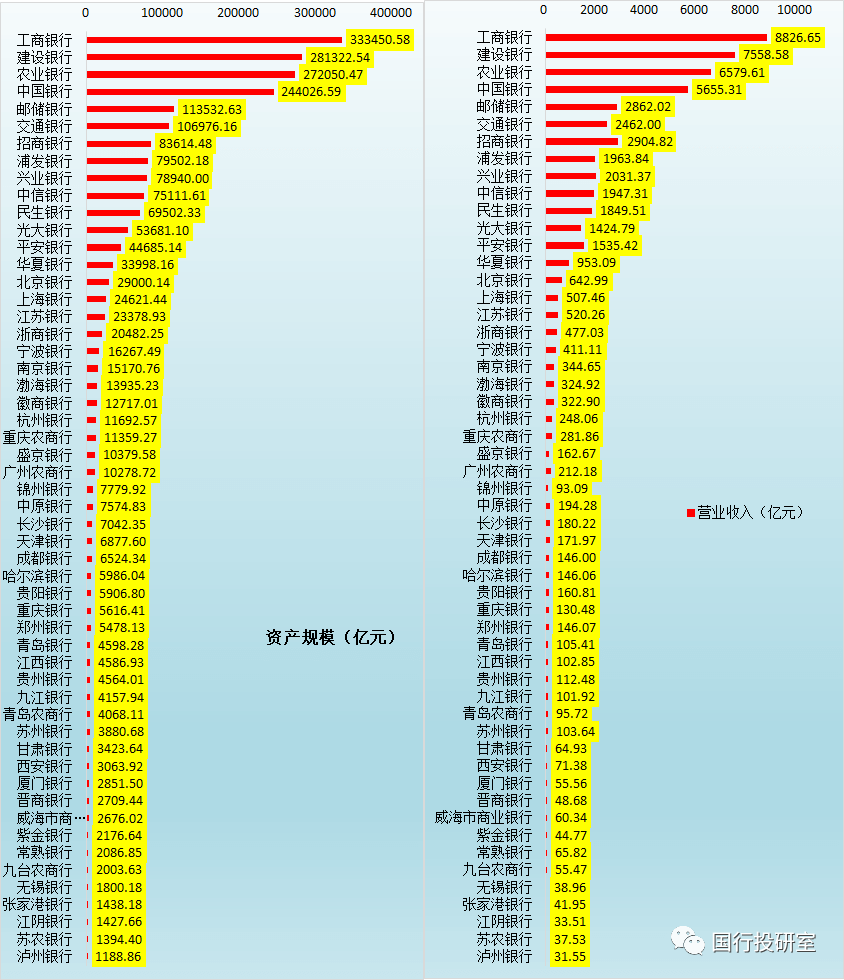

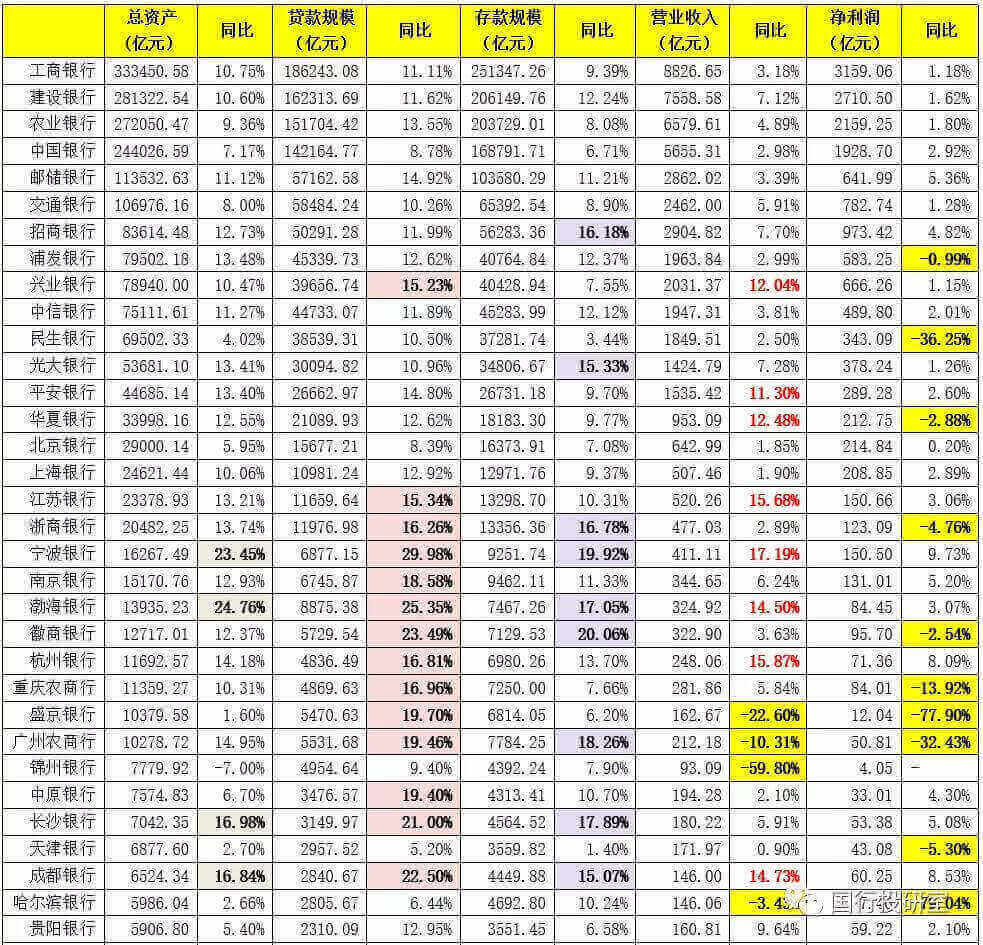

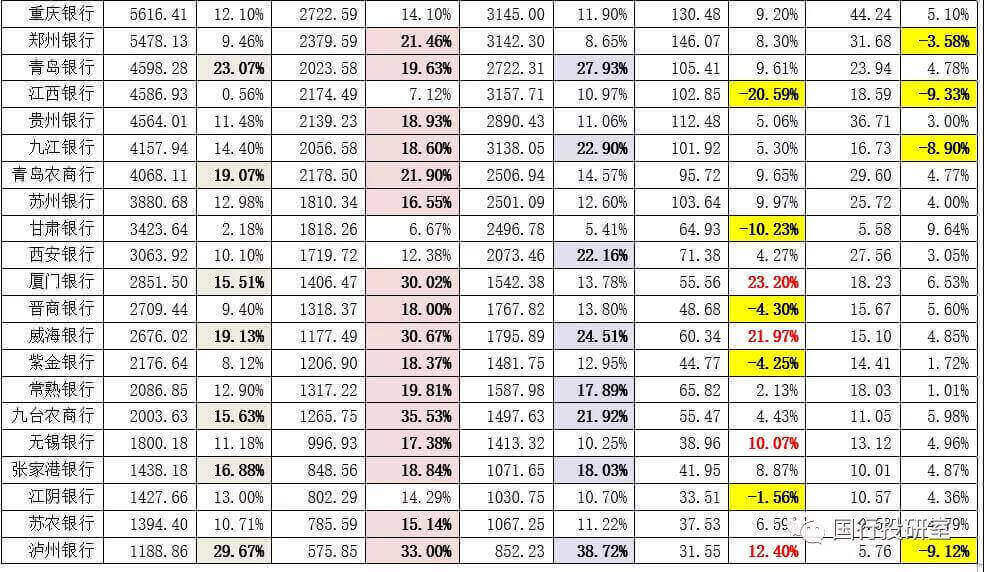

(一)总资产、存贷款、营业收入与净利润(绝对数与同比增速)

2020年全部上市银行共拥有总资产218.26万亿元、120.89万亿元、148.93万亿元,实现营业收入55651亿元和净利润17358亿元。

1、总资产、存贷款增速平均超过两位数,营收增速平均为4.08%

全部54家上市银行2020年总资产增速、贷款增速、存款增速与营业收入增速的平均数分别为11.62%、16.66%、13.19%和4.08%。可以看出2020年是规模放量的一年,且存贷款增速明显快于总资产(导致存贷款占比走高)以及总资产增速高于营收增速,意味着资产的创利能力实际上应在下降。

2、5000亿以上银行37家、万亿以上银行28家、5万亿以上银行12家

以总资产规模来看,10万亿以上银行有6家(均为国有大行)、5-10万亿银行有6家(均为股份行)、1-5万亿有14家(包括8家城商行和2家农商行)、0.50-1万亿有9家(均为城商行)。此外2020年仅有锦州银行总资产缩表,规模增速相对较快的银行(超过20%)主要有泸州银行(29.67%)、宁波银行(23.45%)、渤海银行(24.76%)、青岛银行(23.07%)。

3、30家银行贷款增速超过15%、17家银行存款增速超15%

(1)以贷款增速来看,2020年增速较快的银行(超过20%)有11家、贷款增速在15-20%之间的银行有19家、贷款增速在10-15%之间的银行有17家,另有7家银行的贷款增速在5-10%之间。

(2)以存款增速来看,2020年增速较快的银行(超过20%)有7家、存款增速在15-20%之间的银行有10家、存款增速在10-15%之间的银行有20家。

4、12家营收增速超10%、9家营收出现下降

以营业收入增速来看,2020年增速超过10%的银行有12家、营业收入增速在5-10%之间的银行有17家。另有9家银行的营业收入出现了下降,分别为锦州银行(-59.80%)、盛京银行(-22.60%)、江西银行(-20.59%)、广州农商行(-10.31%)、甘肃银行(-10.23%)、晋商银行(-4.30%)、紫金银行(-4.25%)、哈尔滨银行(-3.43%)、江阴银行(-1.56%)。

5、净利润增速均在10%以下、14家净利润出现下滑

在让利的政策导向下,2020年全部上市银行的净利润增速均在10%以下,其中14家银行的净利润出现了下滑,下滑幅度从高到低依次为哈尔滨银行(-79.04%)、盛京银行(-77.90%)、民生银行(-36.25%)、广州农商行(-32.43%)、重庆农商行(-13.92%)、江西银行(-9.33%)、泸州银行(-9.12%)、九江银行(-8.90%)、天津银行(-5.30%)、浙商银行(-4.76%)、郑州银行(-3.58%)、华夏银行(-2.88%)、徽商银行(-2.54%)、浦发银行(-0.99%)。

(二)零售存贷款、公司存贷款(绝对数与同比增速)

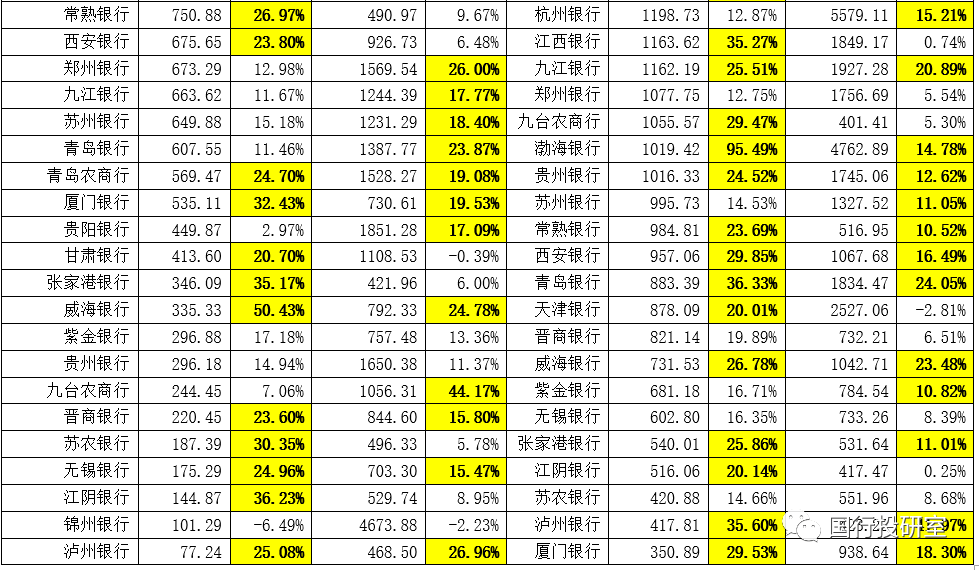

54家上市银行共拥有49.46万亿零售贷款、66.38万亿公司贷款、66.62万亿零售存款和78.40万亿公司存款。2020年54家上市银行的零售存贷款平均增速分别为18.62%和22.23%、公司存贷款平均增速分别为14.09%和9.46%。可以看出零售端的规模增长较为迅猛。

1、零售存贷款平均增速分别为18.62%和22.23%

(1)以零售贷款增速来看,22家银行超过20%,9家银行超过30%,从高到低依次为威海银行50.43%、宁波银行45.61%、江阴银行36.23%、张家港银行35.17%、盛京银行34.68%、重庆农商行33.47%、渤海银行32.97%、厦门银行32.43%以及苏农银行30.35%。另外,锦州银行和江西银行的零售贷款余额出现了下降,分别下降6.49%和4.67%,哈尔滨银行的零售贷款余额亦仅增长0.92%。

(2)以零售存款增速来看,26家银行超过20%,7家银行超过30%,其中渤海银行95.49%、盛京银行68.74%、浙商银行58.49%、青岛银行36.33%、泸州银行35.60%、江西银行35.27%、徽商银行33.10%。

2、公司存贷款平均增速分别为14.09%和9.46%

(1)以公司贷款增速为看,25家银行超过15%,9家银行超过20%。其中,九台农商行44.17%、泸州银行26.96%、郑州银行26%、威海银行24.78%、青岛银行23.87%、徽商银行23.25%、成都银行21.99%、宁波银行21.28%、建设银行20.12%。另外,锦州银行下降2.23%、天津银行下降2.03%、甘肃银行下降0.39%。

(2)以公司存款增速来看,27家银行超过10%,4家银行超过20%。盛京银行下降25.07%、锦州银行下降15.03%、哈尔滨银行下降3.15%、天津银行下降2.81%,重庆农商行、江阴银行和江西仅分别增长0.22%、0.25%和0.74%。

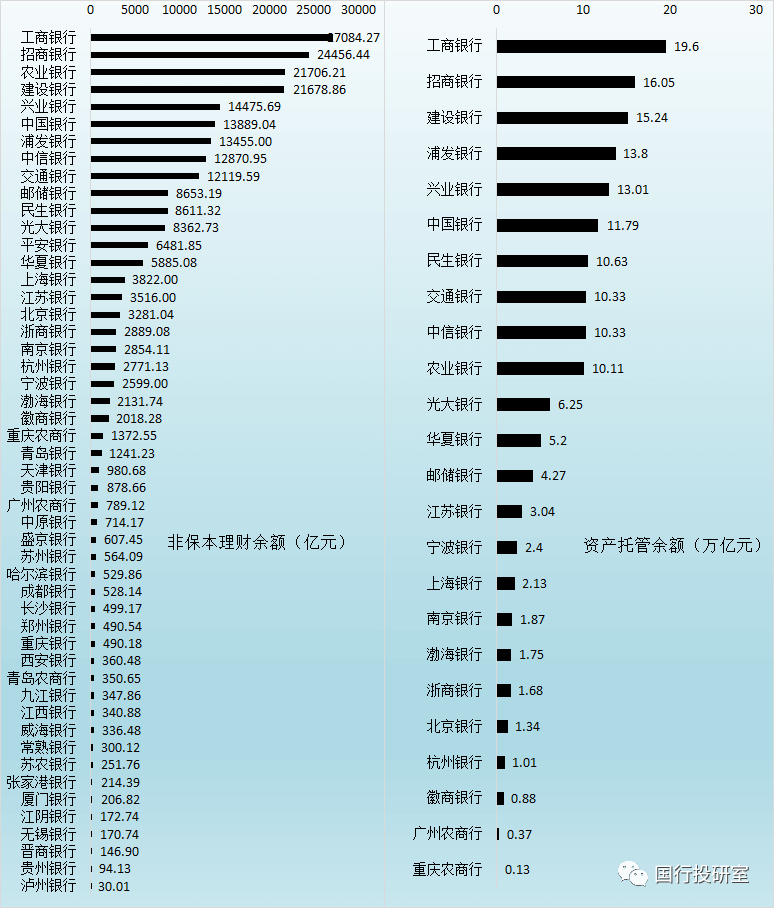

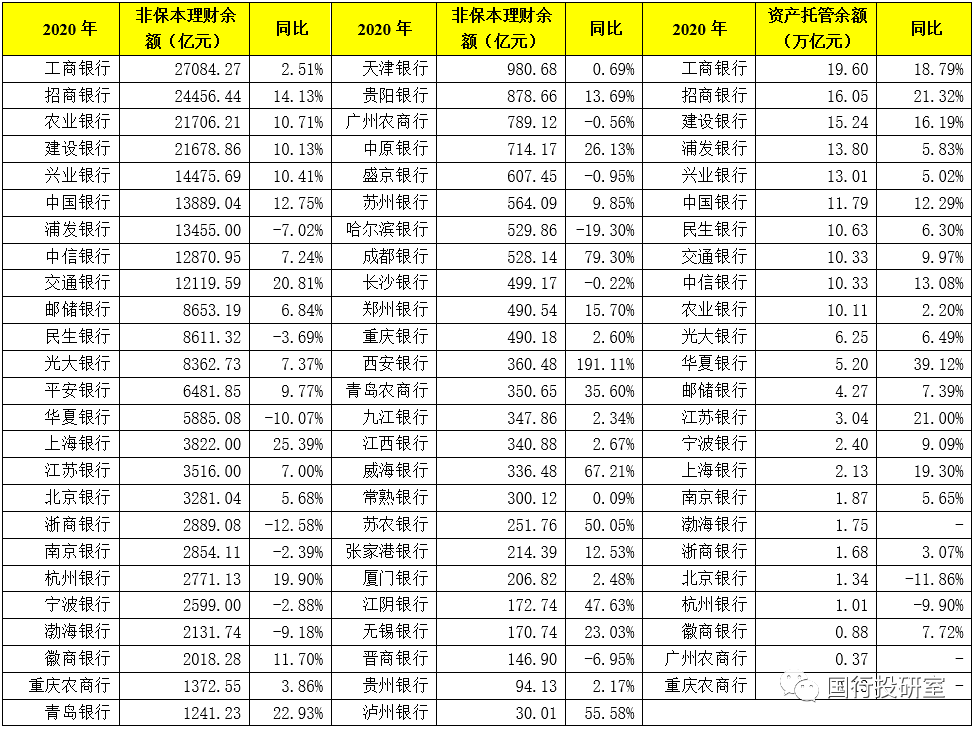

(三)非保本理财与资产托管

除信贷承诺、债券承销、代理代销业务外,非保本理财、资产托管是商业银行最主要的两类表外业务。

1、非保本理财:合计23.86万亿,33家超500亿元、25家超1000亿元

(1)50家上市银行公布了截至2020年底的非保本理财余额数据,合计规模达到23.86万亿,其中有33家银行的非保本理财规模超过500亿元、25家银行的非保本理财规模超过1000亿元、9家超过万亿元。

(2)除全国性银行外,非保本理财规模从高到低的地方性银行(超1000亿元)分别为上海银行(3822亿元)、江苏银行(3516亿元)、北京银行(3281.04亿元)、南京银行(2854.11亿元)、杭州银行(2771.13亿元)、宁波银行(2599亿元)、徽商银行(2018.28亿元)、重庆农商行(1372.55亿元)、青岛银行(1241.23亿元)。另有8家银行的非保本理财规模在500-1000亿元之间。

(3)2020年非保本理财增速较高的银行主要有西安银行(191.11%)、成都银行(79.30%)、威海银行(67.21%)、苏农银行(50.05%)、江阴银行(47.63%)、青岛农商行(35.60%)、中原银行(26.13%)、上海银行(25.39%)、无锡银行(23.03%)、青岛银行(22.93%)、交通银行(20.81%)等。

2、资产托管:合计163.25万亿,10家银行超10万亿、21家银行超万亿

24家上市银行的资产托管规模合计达到163.21万亿,其中有10家银行超过10万亿、21家银行超过1万亿元。其中,资产托管规模较高的地方性银行依次为江苏银行(3.04万亿)、宁波银行(2.40万亿)、上海银行(2.13万亿)、南京银行(1.87万亿)、北京银行(1.34万亿)、杭州银行(1.01万亿)、徽商银行(0.88万亿)、广州农商行(0.37万亿)和重庆农商行(0.13万亿)。

二、结构类指标

(一)整体存贷比:平均为81.35%,5家超过100%

54家银行的整体存贷比平均为81.35%,其中渤海银行、华夏银行、锦州银行、浦发银行与民生银行超过100%,另有22家银行的存贷比超过80%,23家银行的存贷比低于75%(其中11家低于70%)。

(二)贷款/总资产平均为51.87%、存款/总资产平均为64.71%

54家银行的贷款、存款占其总资产的平均比例分别为51.87%和64.71%。其中,30家银行的贷款/总资产超过50%(6家超过60%),35家银行的存款/总资产超过60%(15家超过70%)。

(三)投资类资产占比

除贷款外,银行资产端的另外一个主要构成是金融投资(进一步可分为基金投资、债券投资、非标投资三大类)。

1、金融投资/总资产:平均为33.68%,10家超过40%

54家银行的金融投资/总资产平均为33.68%,其中有10家银行超过了40%。从高到低依次为宁波银行(46.65%)、长沙银行(46.27%)、贵阳银行(46.22%)、天津银行(45.41%)、杭州银行(44.56%)、南京银行(44.06%)、郑州银行(42.47%)、贵州银行(42.14%)、成都银行(40.72%)、徽商银行(40.15%),另有13家银行位于35-40%之间。

2、非标投资/总资产:平均为8.06%,15家银行超过10%

上市银行的非标投资占其总资产的比例平均为8.06%,其中有15家银行超过10%。从高到低依次为郑州银行(26.68%)、哈尔滨银行(22.96%)、徽商银行(22.17%)、贵阳银行(17.81%)、重庆银行(16.56%)、江西银行(15.49%)、盛京银行(13.86%)、宁波银行(13.64%)、南京银行(12.75%)、天津银行(12.66%)、贵州银行(12.01%)、长沙银行(11.68%)、北京银行(11.46%)、九江银行(10.77%)、苏州银行(10.33%)。

(四)广义同业负债/总资产:平均为21.32%、21家超过25%

这里的广义同业负债主要包括同业存放、拆入资金、卖出回购与应付债券四大类。上市银行的广义同业负债占其总资产的比例平均为21.32%,其中有21家超过了25%,10家超过30%。

从高到低依次为天津银行(35.26%)、兴业银行(34.69%)、浦发银行(34.45%)、华夏银行(32.50%)、厦门银行(31.70%)、渤海银行(31.56%)、上海银行(31.51%)、锦州银行(31.03%)、重庆银行(30.40%)、民生银行(30.11%)。

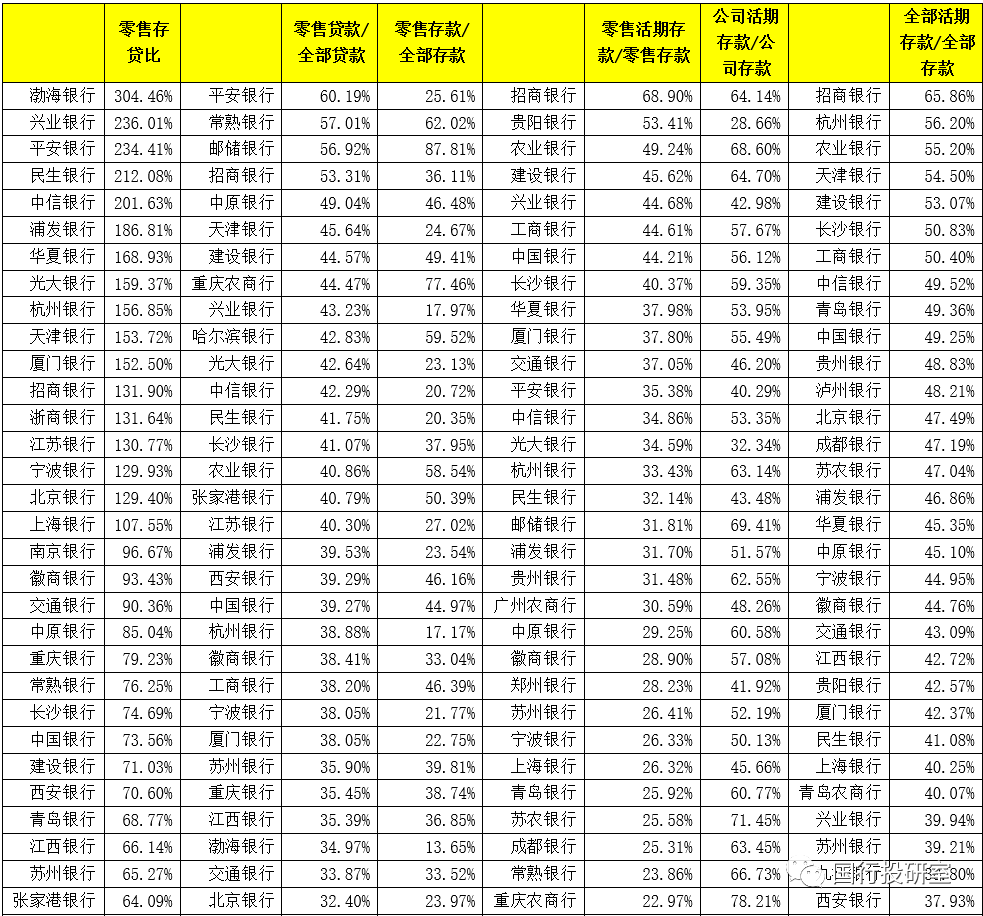

(五)零售类结构

1、零售存贷比:平均为90.79%,17家超过100%

53家银行的零售存贷比平均为90.79%,其中有17家超过100%,5家超过200%,从高到低依次为渤海银行304.46%、兴业银行236.01%、平安银行234.41%、民生银行212.08%、中信银行201.63%、浦发银行186.81%、华夏银行168.93%、光大银行159.37%、杭州银行156.85%、天津银行153.72%、厦门银行152.50%。

2、零售贷款/全部贷款平均为33.83%、零售存款/全部存款平均为38.82%

(1)54家银行的零售贷款占全部贷款的比例平均为33.83%,其中28家超过35%,17%超过40%,4家超过50%(分别为平安银行60.19%、常熟银行57.01%、邮储银行56.92%、招商银行53.31%)。

(2)54家银行的零售存款占全部存款的比例平均为38.82%,其中,22家超过40%,13家超过50%。邮储银行(87.81%)、重庆农商行(77.46%)、锦州银行(74.64%)、九台农商行(70.48%)、常熟银行(62.02%)超过60%。

3、零售活期存款占比平均为28.01%、公司活期存款占比平均为55.16%

(1)52家银行的零售活期存款占比平均为28.01%,其中有20家银行超过30%,8家银行超过40%(分别为招行68.90%、贵阳银行53.41%、农行49.24%、建行45.62%、兴业银行44.68%、工行44.61%、中行44.21%、长沙银行40.37%)。

另有11家银行低于20%。其中,盛京银行(6.86%)、锦州银行(7.72%)、晋商银行(11.84%)、威海银行(12.69%)、重庆银行(13.14%)低于15%。

(2)52家银行的公司活期存款占比平均为55.16%,其中19家超过60%,5家银行超过70%。

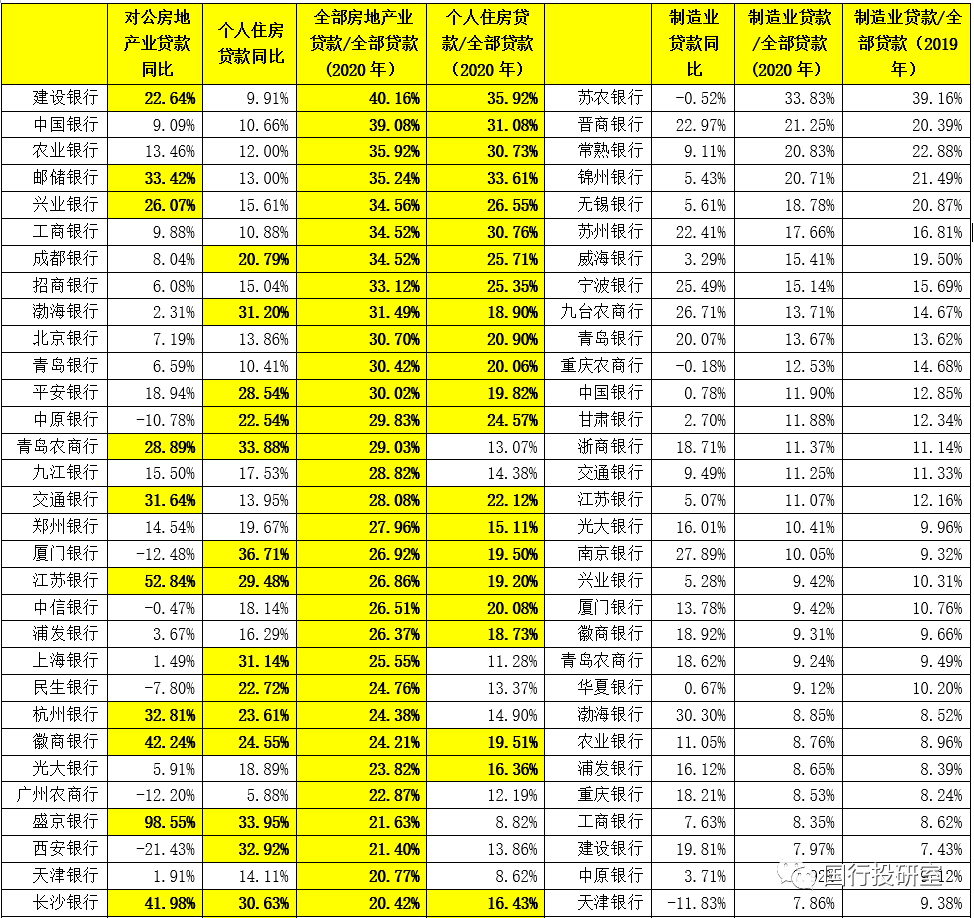

(六)贷款投向分布:多数银行加大了对房地产业的贷款投放力度

2020年很多银行加大了房地产业的贷款投放力度。关于贷款投向问题,监管部门主要关注制造业贷款和房地产业贷款占比。在我们所统计的全部上市银行中,对公房地产贷款余额为7.54万亿、个人住房贷款余额为31.40万亿、制造业贷款余额为10.66万亿。

1、全部房地产业贷款/全部贷款:平均为22.29%、31家超过20%

(1)52家上市银行的房地产业贷款(含对公与零售)占其全部贷款的平均比例为22.29%,其中有31家超过20%、12家超过30%。从高到低依次为建行(40.16%)、中行(39.08%)、农行(35.92%)、邮储银行(35.24%)、兴业银行(34.56%)、工行(34.52%)、成都银行(34.52%)、招行(33.12%)、渤海银行(31.49%)、北京银行(30.70%)、青岛银行(30.42%)、平安银行(30.02%)。可以看出,很多银行的房地产业贷款集中度超标。

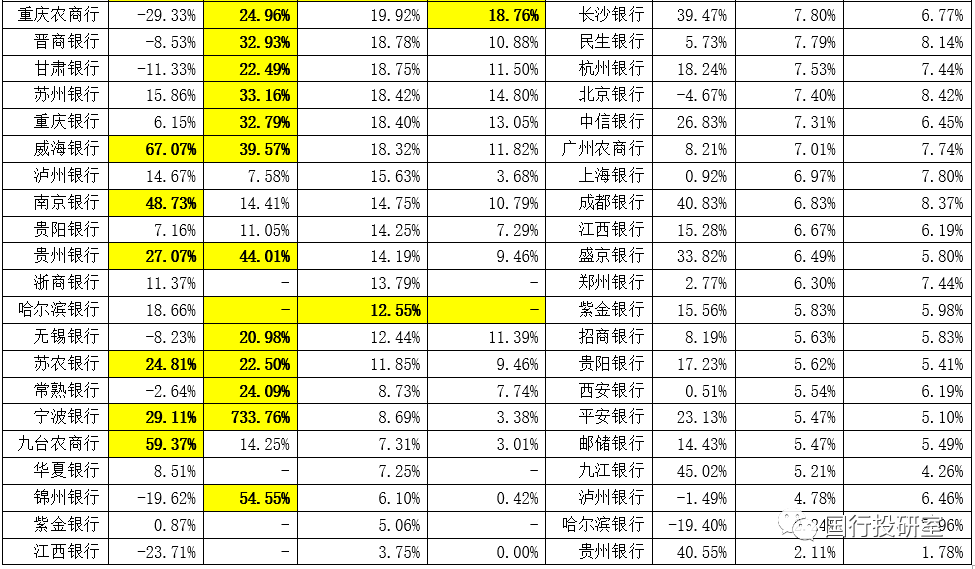

(2)2020年对公端房地产业贷款同比增速超过10%的银行有24家、超过20%的银行有16家,从高到低依次为盛京银行98.55%、威海银行67.07%、九台农商行59.37%、江苏银行52.84%、南京银行48.73%、徽商银行42.24%、长沙银行41.98%、邮储银行33.42%、杭州银行32.81%、交通银行31.64%、宁波银行29.11%、青岛农商行28.89%、贵州银行27.07%、兴业银行26.07%、苏农银行24.81%、建行22.64%。

2、个人住房贷款/全部贷款:平均为16.02%、37家超过10%

(1)目前上市银行的个人住房贷款占其全部贷款的比例平均为16.02%,其中有23家超过15%、13家超过20%,从高到低依次为建行35.92%、邮储银行33.61%、中行31.08%、工行30.76%、农行30.73%、兴业银行26.55%、成都银行25.71%、招行25.35%、中原银行24.57%、交通银行22.12%、北京银行20.90%、中信银行20.08%、青岛银行20.06%、平安银行19.82%、徽商银行19.51%、厦门银行19.50%、江苏银行19.20%、渤海银行18.90%、重庆农商行18.76%。

(2)2020年个人住房贷款同比增速超过20%的银行有26家,超过30%的银行有14家,从高到低依次为宁波银行733.76%、锦州银行54.55%、贵州银行44.01%、威海银行39.57%、厦门银行36.71%、盛京银行33.95%、青岛农商行33.88%、苏州银行33.16%、晋商银行32.93%、西安银行32.92%、重庆银行32.79%、渤海银行31.20%、上海银行31.14%、长沙银行30.63%

3、制造业贷款/全部贷款:平均为10.02%、18家超过10%

(1)目前上市银行的制造业贷款占其全部贷款的比例平均为10.02%,其中有18家超过10%、8家超过15%,从高到低依次为苏农银行33.83%、晋商银行21.25%、常熟银行20.83%、锦州银行20.71%、无锡银行18.78%、苏州银行17.66%、威海银行15.41%、宁波银行15.14%。

(2)2020年仅有19家银行的制造业贷款占比有所提升,且提升幅度基本均在1个百分点以下,这意味着上市银行对制造业的支持力度仍比较弱。2020年制造业贷款同比增速超过20%的银行仅有14家,24家银行低于10%,6家银行为负增长(哈尔滨银行下降19.40%、天津银行下降11.83%、北京银行下降4.67%、泸州银行下降1.49%、苏农银行下降0.52%、重庆农商行下降0.18%)。

(七)两大表外业务占比

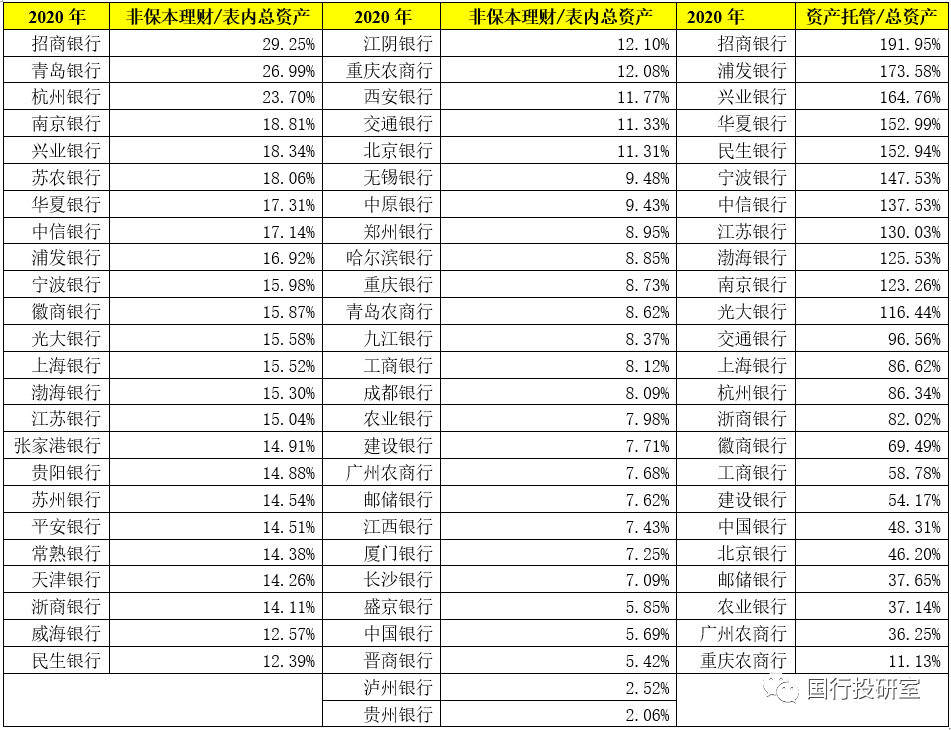

1、非保本理财/表内总资产:平均为12.36%,14家银行超过15%

50家银行的非保本理财余额占其表内总资产的比例平均为12.36%,其中有14家银行超过15%,3家银行超过20%。具体看,占比从高到低的银行依次为招行(29.25%)、青岛银行(26.99%)、杭州银行(23.70%)、南京银行(18.81%)、兴业银行(18.34%)、苏农银行(18.06%)、华夏银行(17.31%)、中信银行(17.14%)、浦发银行(16.92%)、宁波银行(15.98%)、徽商银行(15.87%)、光大银行(15.58%)、上海银行(15.52%)、渤海银行(15.30%)、江苏银行(15.04%)。

2、资产托管/表内总资产:平均为98.64%,11家银行超过100%

24家银行的资产托管规模占其表内总资产的比例平均为98.64%,其中有11家银行超过100%。占比从高到低的银行依次为招行(191.95%)、浦发银行(173.58%)、兴业银行(164.76%)、华夏银行(152.99%)、民生银行(152.94%)、宁波银行(147.53%)、中信银行(137.53%)、江苏银行(130.03%)、渤海银行(125.53%)、南京银行(123.26%)、光大银行(116.44%)。

(八)营业收入结构

营业收入主要有利差收入、手续费及佣金净收入(又称中间业务收入)和投资收益三大部分构成。

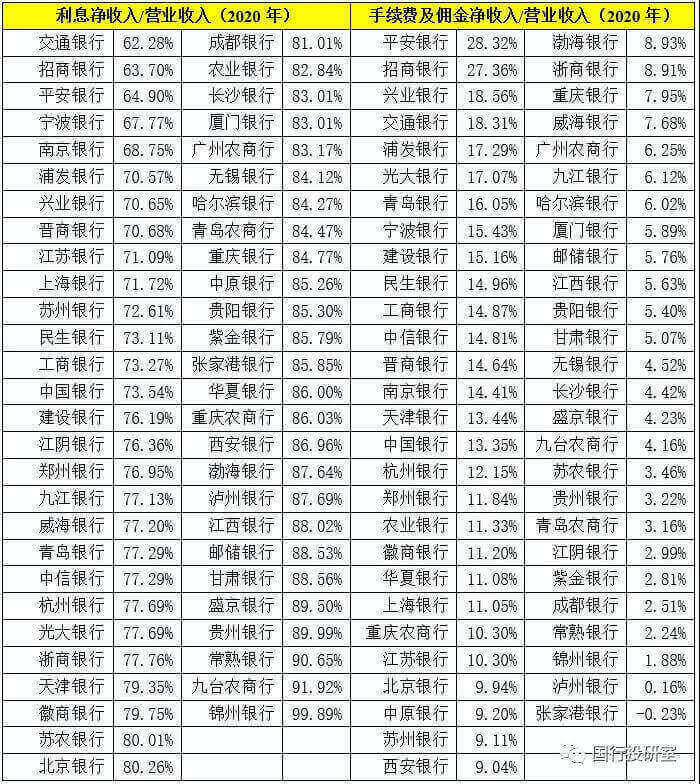

1、利息净收入/营业收入:平均为80%,14家银行低于75%

上市银行的利息净收入占其营业收入的比例平均为80%,其中有14家银行低于75%,从低到高依次为交行(62.28%)、招行(63.70%)、平安银行(64.90%)、宁波银行(67.77%)、南京银行(68.75%)、浦发银行(70.57%)、兴业银行(70.65%)、晋商银行(70.68%)、江苏银行(71.09%)、上海银行(71.72%)、苏州银行(72.61%)、民生银行(73.11%)、工行(73.27%)、中行(73.54%)。

2、手续费及佣金净收入/营业收入:平均为9.62%,9家银行超过15%

上市银行的中间业务净收入占其营业收入的比例平均为9.62%,其中有9家银行超过15%、24家银行超过10%。从高到低的银行依次为平安银行(28.32%)、招行(27.36%)、兴业银行(18.56%)、交行(18.31%)、浦发银行(17.29%)、光大银行(17.07%)、青岛银行(16.05%)、宁波银行(15.43%)、建行(15.16%)。

三、相对指标

(一)资产质量

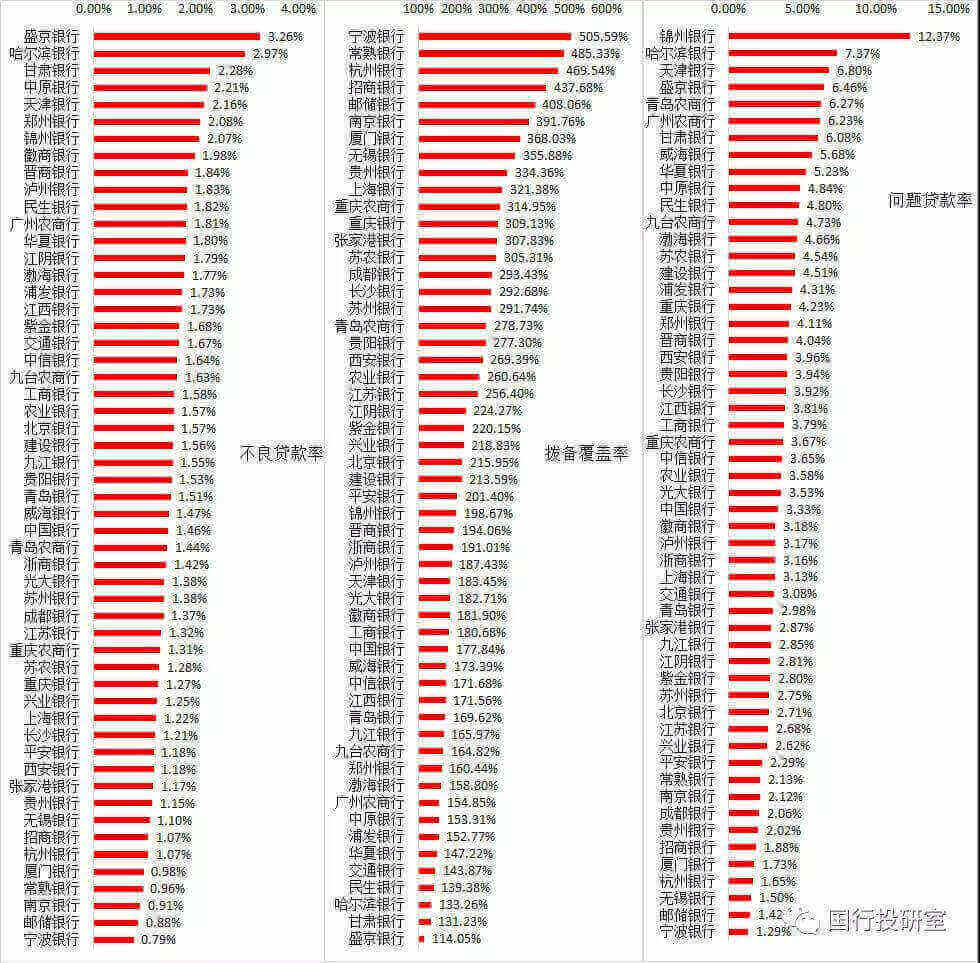

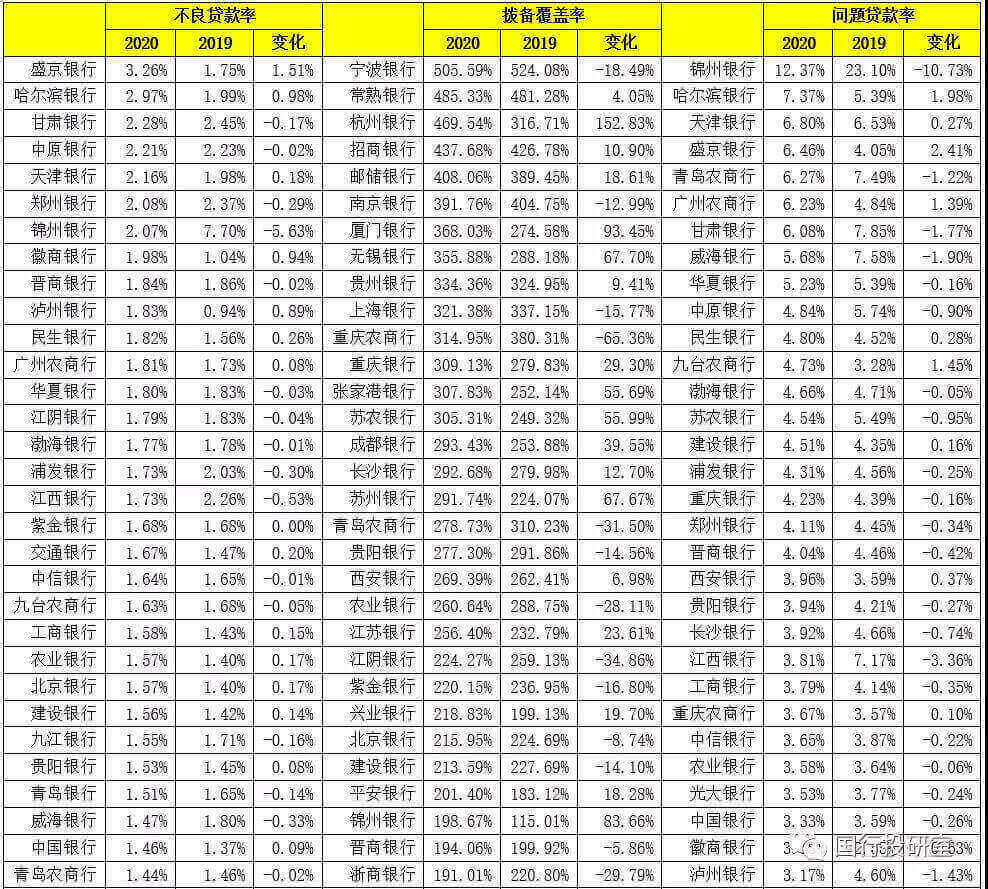

1、不良贷款率:平均为1.55%,7家银行超过2%、28家银行超过1.50%

54家上市银行2020年不良贷款率平均为1.55%、中位数平均为1.52%。其中有7家银行的不良贷款率超过2%、28家银行超过1.50%。

(1)不良贷款率超过2%的银行主要有盛京银行(3.26%)、哈尔滨银行(2.97%)、甘肃银行(2.28%)、中原银行(2.21%)、天津银行(2.16%)、郑州银行(2.08%)、锦州银行(2.07%)。

(2)5家银行的不良贷款率低于1%,分别为宁波银行(0.79%)、邮储银行(0.88%)、南京银行(0.91%)、常熟银行(0.96%)、厦门银行(0.98%)。

2、问题贷款率:平均为3.80%,9家银行超过5%、19家银行超过4%

问题贷款率是不良贷款率与关注贷款率的合计值。54家银行的问题贷款率平均数和中位数分别为3.80%和3.56%,其中9家银行超5%、19家银行超4%。

(1)问题贷款率超过5%的银行主要有锦州银行(12.37%)、哈尔滨银行(7.37%)、天津银行(6.80%)、盛京银行(6.46%)、青岛农商行(6.27%)、广州农商行(6.23%)、甘肃银行(6.08%)、威海银行(5.68%)、华夏银行(5.23%)。

(2)问题贷款率低于2%的银行有6家,分别为宁波银行(1.29%)、邮储银行(1.42%)、无锡银行(1.50%)、杭州银行(1.65%)、厦门银行(1.73%)、招商银行(1.88%)。

3、拨备覆盖率:平均为242.84%,5家银行超400%、14家银行超300%

54家银行的拨备覆盖率平均数和中位数分别为242.84%和207.50%,其中有5家银行超过400%、14家银行超过300%、6家银行低于150%。

(1)拨备覆盖率高于400%的银行分别为宁波银行(505.59%)、常熟银行(485.33%)、杭州银行(469.54%)、招行(437.68%)、邮储银行(408.06%)。

(2)拨备覆盖率低于150%的银行主要有盛京银行(114.05%)、甘肃银行(131.23%)、哈尔滨银行(133.26%)、民生银行(139.38%)、交能银行(143.87%)和华夏银行(147.22%)。

(二)资本情况

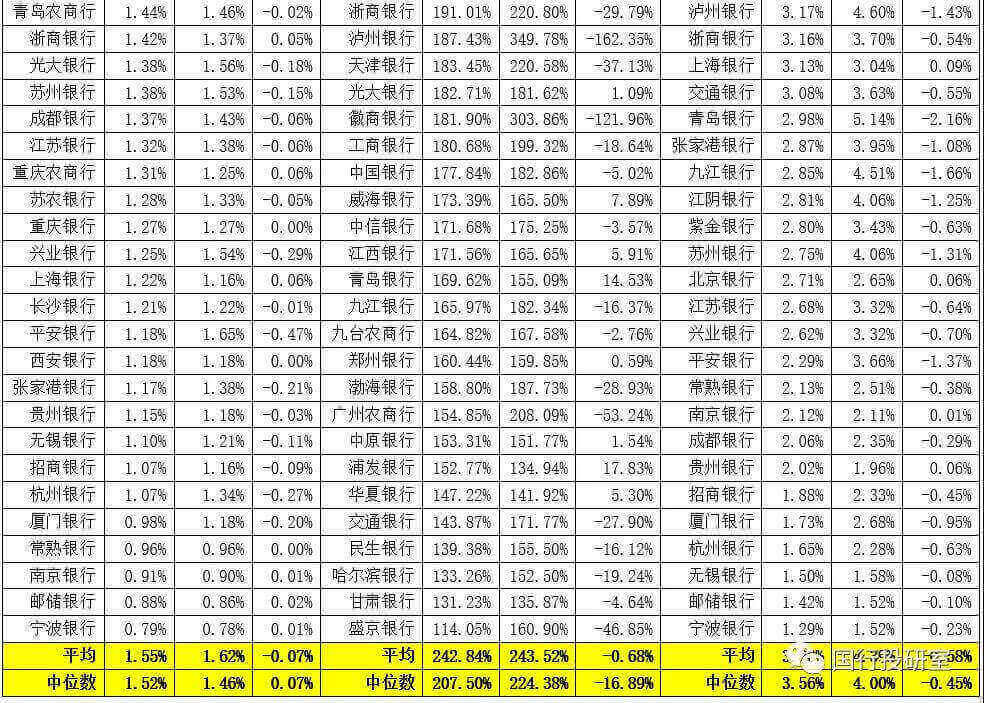

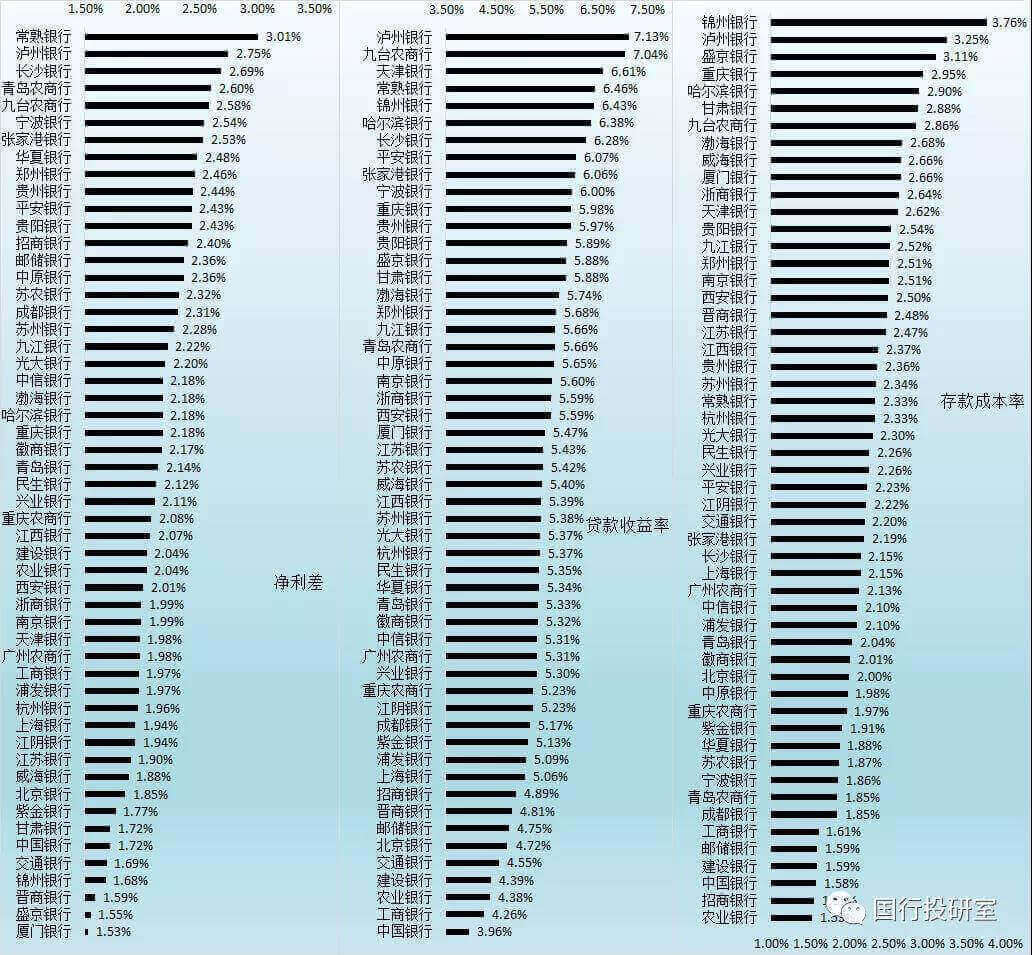

1、风险加权资产/总资产:平均为68.68%,30家银行低于70%

风险加权资产占比低表着一家银行在经营层面的轻型程度,一般越低表明经营越轻型。上市银行的风险加权资产占其总资产的比例平均为68.68%,其中有30家银行低于70%、17家银行低于65%、6家银行低于60%。另有7家银行高于75%,分别为锦州银行(90.28%)、哈尔滨银行(81.56%)、九台农商行(80.46%)、常熟银行(78.51%)、民生银行(78.07%)、重庆银行(76.20%)和泸州银行(75.18%)。

2、资本充足率:平均为13.77%,22家银行高于14%

上市银行的资本充足率平均为13.77%,其中有22家银行高于14%、9家银行高于15%。另有5家银行低于12%,分别为九江银行(10.71%)、九台农商行(11.37%)、北京银行(11.49%)、晋商银行(11.72%)、锦州银行(11.76%)。

3、核心一级资本充足率:平均为10.04%,22家银行超过10%

上市银行的核心一级资本充足率平均为10.04%,其中有22家银行超过10%、6家银行超过12%。另有15家银行的核心一级资本充足率低于9%,从低到高依次为徽商银行(8.04%)、泸州银行(8.11%)、锦州银行(8.23%)、青岛银行(8.35%)、重庆银行(8.39%)、民生银行(8.51%)、杭州银行(8.53%)、中原银行(8.59%)、长沙银行(8.61%)、平安银行(8.69%)、中信银行(8.74%)、浙商银行(8.75%)、华夏银行(8.79%)、渤海银行(9.88%)、郑州银行(8.92%)。

(三)净利差与净息差

贷款利率高往往意味着该银行将更多精力放在了消费贷款或资产质量相对不高,而存款利率高则意味着该银行的存款拓展能力比较弱、市场认可度不高。

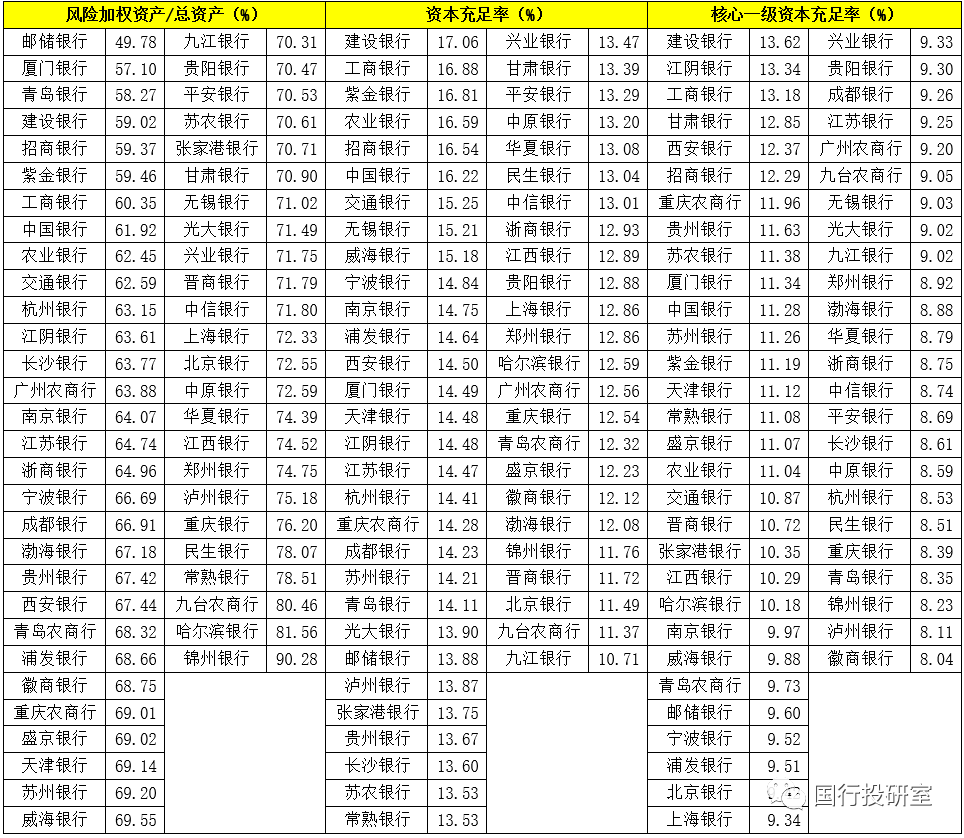

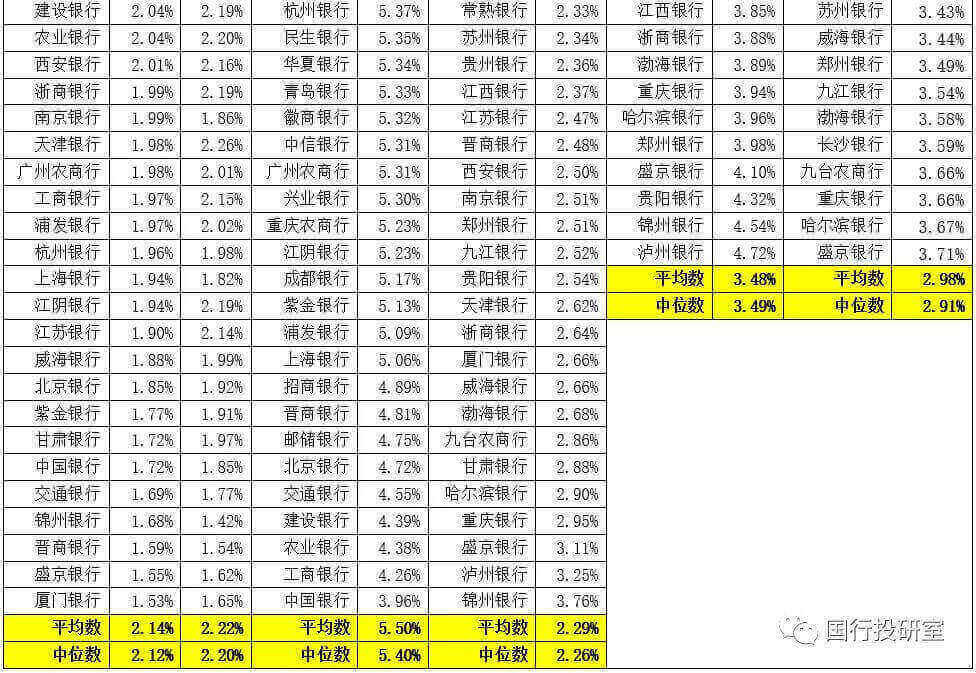

1、净利差与净息差:平均数分别为2.14%与2.22%

(1)上市银行的净利差与净息差平均数分别为2.14%与2.22%,中位数则分别为2.12%与2.20%。其中常熟银行、泸州银行、长沙银行、青岛农商行、九台农商行、宁波银行、张家港银行等7家银行的净利差大于2.50%,此外另有13家银行的净利差大于2.20%。

(2)20家银行的净利差低于2%,其中净利差较低的上市银行分别为厦门银行(1.53%)、盛京银行(1.55%)、晋商银行(1.59%)、锦州银行(1.68%)、交行(1.69%)、中行(1.72%)、甘肃银行(1.72%)、紫金银行(1.77%)。

2、贷款与存款利率:平均数分别为5.50%和2.29%

上市银行的贷款与存款利率平均数分别为5.50%和2.29%,中位数则分别为5.40%和2.26%。其中,贷款利率较高的银行主要有泸州银行97.13%)、九台农商行(7.04%)、天津银行(6.61%)、常熟银行(6.46%)、锦州银行(6.43%)、哈尔滨银行(6.38%)、长沙银行(6.28%)、平安银行(6.07%)、张家港银行(6.06%)、宁波银行(6%),而存款利率较高的银行主要有锦州银行(3.76%)、泸州银行(3.25%)、盛京银行(3.11%)、重庆银行(2.95%)、哈尔滨银行(2.90%)、甘肃银行(2.88%)、九台农商行(2.88%)。

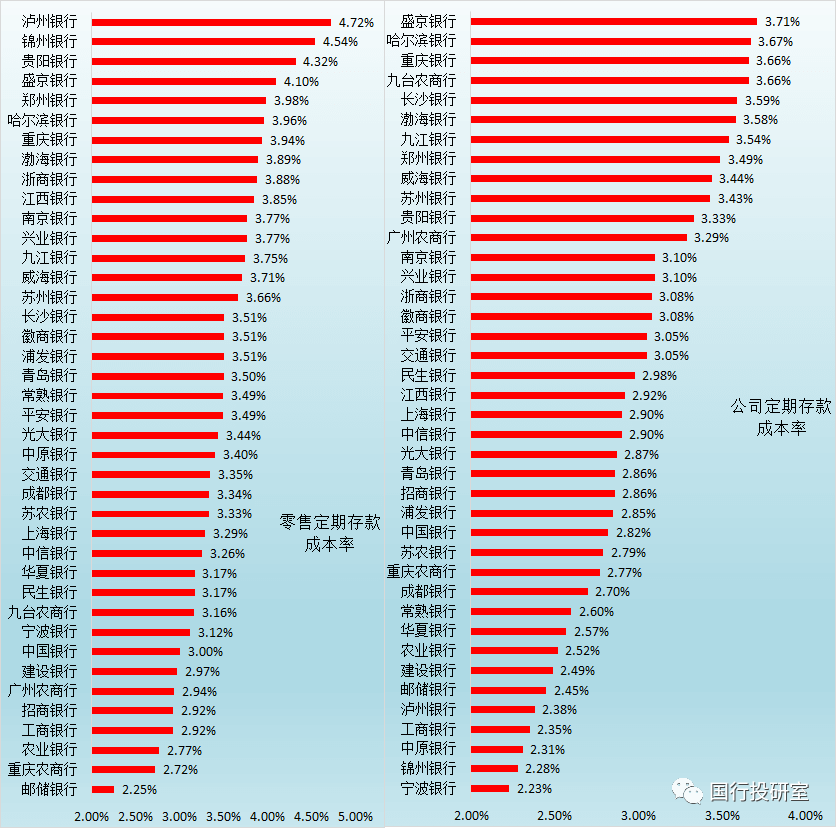

3、零售与公司定期存款利率:平均数分别为3.48%和2.98%

上市银行的零售与公司定期存款利率平均数分别为3.48%和2.98%,中位数则分别为3.49%和2.91%。其中,零售定期存款利率较高的银行主要有泸州银行(4.72%)、锦州银行(4.54%)、贵阳银行(4.32%)、盛京银行(4.10%)、郑州银行(3.98%)、哈尔滨银行(3.96%)、重庆银行(3.94%)、渤海银行(3.89%)、浙商银行(3.88%)、江西银行(3.85%)、南京银行(3.77%)、兴业银行(3.77%)、九江银行(3.75%)、威海银行(3.71%)。

公司定期存款利率较高的银行主要有盛京银行(3.71%)、哈尔滨银行(3.67%)、重庆银行(3.66%)、九台农商行(3.66%)、长沙银行(3.59%)、渤海银行(3.58%)、九江银行(3.54%)、郑州银行(3.49%)、威海银行(3.44%)、苏州银行(3.43%)、贵阳银行(3.33%)、广州农商行(3.29%)、南京银行(3.10%)、兴业银行(3.10%)、浙商银行(3.08%)、徽商银行(3.08%)、平安银行(3.05%)、交通银行(3.05%)。

(四)ROE与成本收入比:平均数分别为9.70%和29.32%

ROE与成本收入比分别体现着一家银行的为股东创利能力和日常运营能力,前者越高越好、后者越低越好。2020年上市银行的ROE与成本收入比平均数分别为9.70%和29.32%,中位数则分别为10.24%和28.38%。

1、2020年ROE超过12%的银行有11家,从高到低依次为成都银行(15.94%)、招行(15.73%)、贵阳银行(14.91%)、宁波银行(14.90%)、南京银行(14.32%)、长沙银行(13.76%)、徽商银行(12.94%)、兴业银行(12.62%)、重庆银行(12.20%)、建行(12.12%)和上海银行(12.09%)。

2、2020年成本收入比低于25%的银行有12家,从低于高依次为上海银行(18.93%)、重庆银行(20.64%)、天津银行(21.80%)、北京银行(22.07%)、工行(22.30%)、郑州银行(22.40%)、江苏银行(23.46%)、徽商银行(23.71%)、浦发银行(23.78%)、贵阳银行(23.84%)、成都银行(23.87%)、兴业银行(24.16%)。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号