扫描分享

本文共字,预计阅读时间。

本文由“苏宁金融研究院”原创,作者为苏宁金融研究院宏观经济研究中心副主任陶金。

随着全球疫苗接种加速、全球通胀及其预期持续抬升,土耳其、巴西、俄罗斯等国纷纷加息,市场对印度、马来西亚、泰国等国加息的预期也在上升。新兴市场国家新一轮加息浪潮似乎正在袭来。这会对全球经济复苏产生哪些影响?中国将如何应对?

缘何加息?

新兴经济体的通胀和货币贬值压力,长期以来比发达经济体更大。

这是因为,新兴经济体的经济结构往往相对单一,或集中在上游原材料和能源,或集中在产业链上的“微笑曲线”中间部位,工业体系不完备,即使是某些领域的物价上涨,也能够造成本国全方位的通胀。

同时,这些国家还往往实行资本账户完全开放和浮动汇率制度,全球通胀趋势往往能够通过资本流动快速传导至本国内部。

此外,新兴经济体的经济增速往往相对发达国家更快,这背后是需求普遍增长较快,本身也意味着价格上涨的压力较大。

此次疫后供需缺口加剧了这一现象。

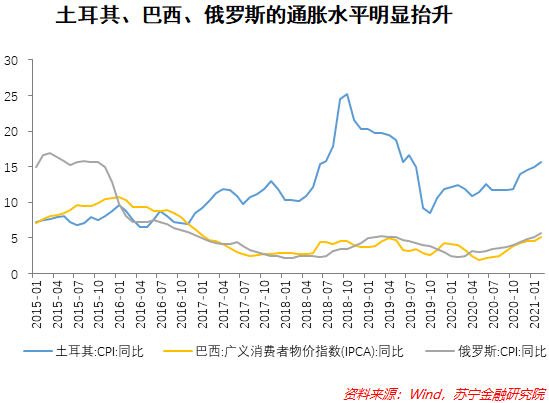

首先,经济复苏叠加相对较慢的供给能力回升,导致了供需缺口和多种大宗商品价格上涨。通货膨胀,尤其是粮食等农产品价格的抬升(导致居民生活成本急剧上升),是新兴市场面临加息压力的主要原因。已经进行加息的土耳其、巴西、俄罗斯三国的通胀水平都在2月份达到了阶段性高点,其中以土耳其的程度最严重。2月土耳其的CPI同比达到15.61%,不仅是2019年8月以来的最高水平,其绝对程度也处于各个新兴市场中极高的水平;2月俄罗斯CPI同比达到5.67%,创下2016年12月以来的新高;2月巴西广义消费者物价指数(IPCA)同比达到5.2%,是2017年2月以来的最高水平。高企的通胀影响到了居民生活成本,触发央行加息。

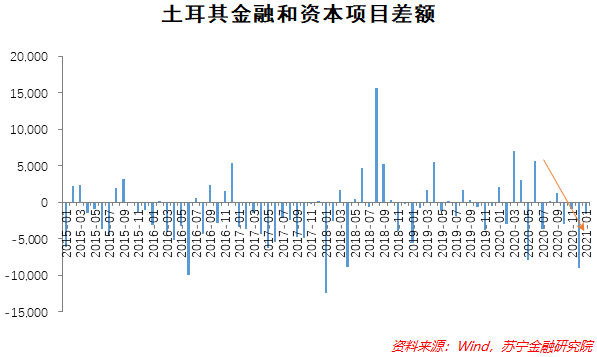

其次,预防外资大幅流出是新兴经济体加息的重要目的。2020年全球主要经济体采取极宽松的货币政策和非常积极的财政政策,在全球范围内释放了大量流动性,这些资金除了流入资本市场和房地产以外,也进入了利率相对更高的新兴经济体中赚取利息收益。但当美国疫情好转、经济复苏后,资本回流美国以及回流预期增强导致新兴经济体资本外流的担忧越来越重。事实上,越来越多的新型经济体已经出现了明显的资本外流现象。以土耳其为例,其资本和金融项目资本自2020年3月以来便波动式出现大幅净流出,自2020年10月以来连续四个月净流出,累计超过144亿美元。

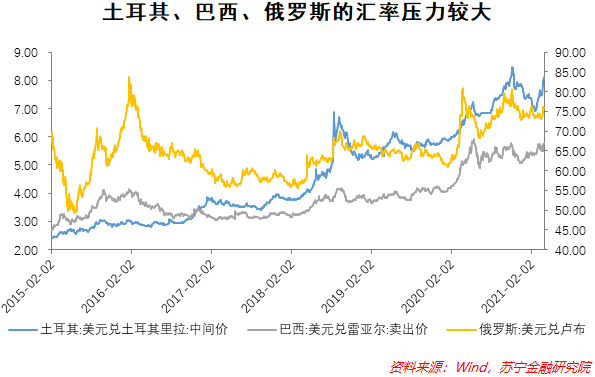

再次,通胀越来越高企,资本外流越来越多,都在加大新兴经济体货币的贬值压力,加息以维持与美国等发达国家的利差成为了无奈之举。从下图看,除了土耳其外,巴西和俄罗斯的汇率并未明显上涨,但国内通胀和资本外流压力使得两国央行不得不提前加息,以避免步土耳其的后尘。

加息潮会来临吗?

目前市场担忧的是加息会进一步扩散到其他新兴经济体,甚至导致发达经济体加息。历史上确实存在这样的现象:经济修复期间,资源国通常率先出现通胀压力,进入加息周期;随后全球需求改善带来制造业国家经济回暖,进入加息周期;而发达经济体作为最终需求国,通常最后进入加息周期。

市场共识是,全球通胀还会持续。此次复苏过程与历史上的危机后复苏过程的一个不同点是:历次危机主要冲击需求,供给能力影响不大,在复苏过程中需求回升,供给能力一直是高于需求的,通胀趋势不明显;此次疫情同时冲击了供给和需求,需求复苏的过程并不必然伴随着供给回升,进而导致通胀趋势明显。

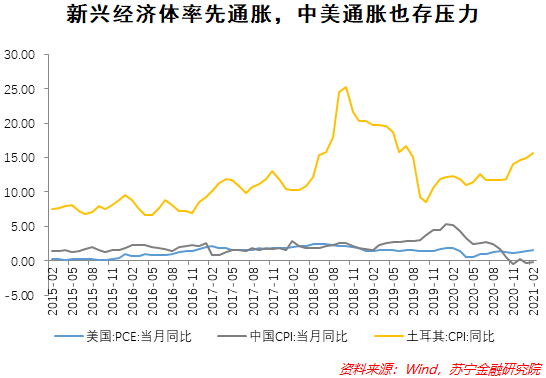

因此,需要高度关注全球经济复苏和疫情反复这两大因素之间相互的复杂作用,推升需求增长速度依然快于供给回升速度。同时,美国等国家的印钱和发钱,居民手上的流动性正“虎视眈眈”进入实体经济,推升通胀。可以确定的是,全球通胀预期变为现实,更多新兴经济体的通胀压力会越来越大,加息的压力也越来越大。

不过,此次新兴经济体加息的持续性尚需进一步观察。供需导致的通胀问题的反面,是供给能力修复的不确定性,一旦供给能够获得持续修复,通胀趋势或可得到一定程度限制。全球供应能力由上游向下游逐步恢复的情况下,通胀压力或是暂时的。此外,土耳其等新兴经济体的通胀和货币贬值问题长期不同程度地存在,历史上对全球的扩散影响也有限,此次大概率不会例外。

对中国经济有何影响?

新兴经济体和部分经济小国的央行加息,对国内政策参考意义不大。新兴经济体的通胀和货币贬值问题长期不同程度的存在,利率水平及其上涨幅度普遍高于发达国家,相当多的国家也都高于中国,总体来看此次加息可能也对全球和中国的扩散影响有限。

美欧等主要经济体将在未来一段时期内保持极度宽松的状态。更重要的是,中国以我为主,在当前很大程度上已经完成了货币政策正常化,首先是流动性政策自2020年5月开始到8月便逐步回归常态,其次是信贷政策自年初以来加强了窗口指导,尽管1-2月信贷扩张速度不减,但预计未来还会继续平稳化。因此,总体看,中国央行短期内没有必要随着其他国家而加息。

在双循环、以我为主、政策工具储备充足的情况下,中国货币政策没有必要采取跟随策略,而是需要针对中国物价变动、就业情况和潜在增长目标来进行跨周期调节,同时采取结构性政策,灵活精准地调节经济运行。

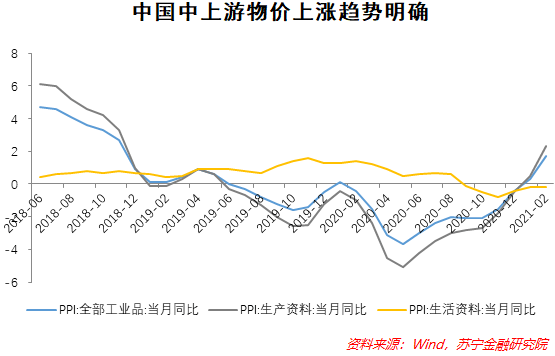

不过需要注意的是,虽然今年的CPI同比很难超过3%,不会影响货币政策大方向,但中上游物价上涨压力相对较大。前期人民币持续升值,阻碍了国际大宗商品价格向国内的传导。同时油价涨幅有限,大宗上涨对以油价为核心指标的PPI影响有限。但这种情况将在未来反转:一是人民币升值趋势暂缓,二是油价近期总体在上涨。因此,PPI同比很可能自5月开始明显抬升,甚至可能超过6%。

如果央行将此解读为工业部门的局部过热,虽然几乎不可能提升政策利率,但不排除加大对信贷政策的调整,引导银行减缓信贷投放节奏。由于消费需求对货币政策并不敏感,央行也不会投鼠忌器,换句话说,央行不会担心消费会因为政策收紧而明显减少。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号