扫描分享

本文共字,预计阅读时间。

8月20日,最高人民法院明确:以一年期贷款市场报价利率 (LPR)的 4 倍为标准确定民间借贷利率的司法保护上限,取代原《规定》中“以 24%和 36%为基准的两线三区”的规定。最高法审判委员会副部级专职委员贺小荣指出:“在这次司法解释修改的过程中,最高人民法院认真贯彻落实民法典关于‘禁止高利放贷’的原则精神,并对相关条款作出对应调整”。

当前的一年期4倍LPR即年利率15.4%,换算为日利率约为万分之四点二二,而常在消费贷中出现的日利率万五年利率约为18%,大家可以看下自己的信用卡取现和借呗、微粒贷利率有没有超过这个限制?看完你就会发现:一场金融行业的大变革要拉开了。

本文分为三个部分:

1、只约束民间借贷吗?

2、国情支持15.4%吗?

3、金融供给不足怎么办?

1、只约束民间借贷?

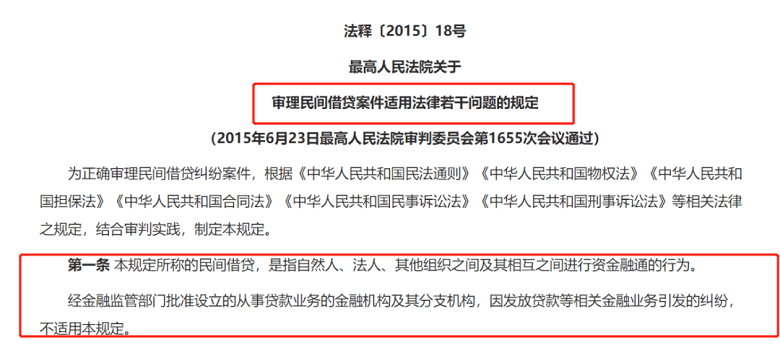

最高法新修订的《关于审理民间借贷案件适用法律若干问题的规定》(下称《规定》)指出:“经金融监管部门批准设立的从事贷款业务的金融机构及其分支机构,因发放贷款等相关金融业务引发的纠纷,不适用本规定。”

这让很多持牌机构认为,民间借贷利率上限就是民间借贷的事情,大家该吃吃,该喝喝。

但有趣的是:最高法官宣之前,金融科技公司、持牌金融机构乃至于银行都在担心民间借贷利率上限下调至4倍LPR。

7月26日,新金融联盟在线召开了一场内部研讨会,金融监管部门、业界代表和资深法学专家对于“大幅降低借贷利率司法保护上限”,从行业发展、国际经验、经济学原理与司法实践等角度进行了深入探讨。全国90余家银行、消费金融公司、金融科技公司、小贷公司超过150位嘉宾参加了会议。

据与会者介绍:现场嘉宾的观点几乎是一边倒,15.4%过低,不能一刀切,要动态、差异化管理。

屁股决定脑袋,一边倒的观点背后是有理性的分析当然也有利益的驱动。4倍LPR不是不适用金融机构吗?怎么会影响金融机构的利益?

读懂新金融想说的是:2015年的两线三区时代,《规定》对于民间借贷的定义与今天一模一样。

但是24%的利率上限却广泛用于包括银行在内的金融机构,背后的主要原因是针对金融机构的借贷官司,法院判决是往往以24%为红线,那么历史会不会重演?

读懂新金融认为:会!政策红线早就划好了。

《关于规范整顿“现金贷”业务的通知》指出:各类机构以利率和各种费用形式对借款人收取的综合资金成本应符合最高人民法院关于民间借贷利率的规定,禁止发放或撮合违反法律有关利率规定的贷款。

而政策之外判决案例则更早出现。

在《万邦飞诉渣打银行(中国)有限公司上海分行金融借款合同纠纷案》,上海一中院认为:相较于民间借贷,金融机构的贷款利率应受到更为严格的限制,主要原因有四点,读懂新金融总结如下:

“1、央行放开金融机构贷款利率管制,是为了通过市场竞争提高金融机构的经营能力和服务水平,促进金融资源的优化配置。绝非放任金融机构牟取高利。

2、法律限制民间借贷的利率,是为了限制高利行为,防范社会危机。通常意义上,借款年利率24%以上即为高利。金融机构与从事民间借贷行为的各类主主体平等,亦应当遵循公平原则,不得损害社会公共利益、扰乱社会经济秩序。

3、金融机构贷款风险低于民间借贷,无论从资金来源上看。贷款利率的定价与其风险密切相关,就此而言,金融机构的贷款收益不应高于民间借贷。

4、万邦飞贷款为消费型信贷,商业银行作为经监管部门批准设立、担负经济调节职责的金融企业,亦不应当收取过高利息。”(有删改,大意未变)

最终,上海一中院的判决是:保持在24%的年利率之下。

(有兴趣的读者可以去裁判文书网上翻找,类似的借贷类判决数不胜数。)

如果金融机构不想重蹈覆辙,未来要努力的方向是让法院判决中,将民间借贷真的与金融机构的借贷业务区别对待。

且不说这个事能不能实现,就算实现了银行等持牌金融机构放贷利率比民间借贷的高利贷标准还高,好意思吗?

2、现在的国情支持15.4%吗?

7月22日,读懂新金融撰文指出:“民间借贷利率上限大幅下调,并非不可行,只需具备三个条件:

1) 资金成本大幅降低或杠杆大幅增加;信贷的利润来自于存量贷款的息差,贷款利率降低,则意味着金融机构必须有更低的融资成本或更大规模的存量存款。

2) 风险成本大幅降低;这需要完成两个事情:第一,征信体系和各机构风控已经强大到可以准确识别多数风险,最起码也要达到花呗、借呗的水平;第二,金融机构可以通过法律途径催回大多数逾期借款人的欠款。

3)获客、运营成本大幅降低;线下门店降租,线上流量降价,员工降薪。”(详见《民间借贷利率上限大幅下调,并非不可行,只要能......》)

从当前的情况来看,未来金融机构的风险成本确实可能出现下行趋势,因为我国的征信体统已经今非昔比。

截至2019年底,央行征信系统收录10.2亿自然人、2834.1万户企业和其他组织的信息,规模已位居世界前列。

此前,互金系贷款数据基本都接入了百行征信、央行征信,同时百行征信和央行征信与2020年7月17日正式签署战略合作协议。最重要的是,以花呗、白条为代表的信用付产品,也逐步接入央行征信。

这意味着,我国信贷市场最重要的信用基础设施——央行征信变得空前强大,大中小金融机构、线上线下的信贷数据在“百川归海”。

这或许是15.4%的底气之一吧。

但读懂新金融要说的是,民间借贷与金融机构的借贷业务绝不是一回事:

首先《关于办理非法放贷刑事案件若干问题的意见》已经堵死了民间职业放贷人的生存之路,这些在民间充当影子银行的机构和个人不能算作民间借贷之列,因为他们已经确定为违法了。

而非职业的民间放贷人怎么能和金融机构处于同一个标准下?

他们的资金成本如何界定?务工或生产经营所得的资金应该按无成本还是银行存款成本又或是其他标准计算?

同样,他们的风险成本又该如何计算?相对于这些难以计算的成本,他们有运营、获客成本吗?

而这些成本对于金融机构来说是明明白白的记录在小本本上的。如果说金融机构借贷业务的风险低于民间借贷,那应该指的是职业放贷人吧?

3、金融供给不足怎么办?

贺小荣表示,“利率保护上限过低也可能会出现两个结果:一是借款人在市场上得不到足够的信贷,信贷供给出现紧缺,加剧资金供需紧张关系。二是民间借贷从地上转向地下,地下钱庄、影子银行可能更为活跃。为补偿法律风险的成本,民间借贷的实际利率可能进一步走高。“

读懂新金融要对那些在4倍LPR落地前不断努力、奔走的(类)金融机构说的是:别抱幻想了,最高法对于民间借贷高低与借贷服务供给问题有着清晰的认识,甚至可以说和金融机构有共识,4倍LPR依然成为了事实,供给问题不是机构该想的事,未来你们要想的是如何在新环境下生存。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号