扫描分享

本文共字,预计阅读时间。

文/洪偌馨、伊蕾

7月20日,蚂蚁集团宣布,启动在上海证券交易所科创板和香港联合交易所同步发行上市的计划。

作为国内估值最高的新金融公司,在2018年6月蚂蚁集团完成C轮融资之后,其估值已经超过1500亿美金。而根据路透社最新消息,区此次上市的目标估值为2000亿美元。

值得注意的是,在蚂蚁集团宣布冲击科创板之前,京东数科已经与四家券商签署了上市辅导协议,另外一家曾获得蚂蚁集团投资的大数据征信和风控服务商微众信科提交的上市申请也已经被上交所受理,两家公司的目标也都是科创板。

从这个角度看,国内新金融行业在经历了2017-2018年的上市高峰和2019年的短暂停滞之后,再次进入新的IPO周期。

相较于以往,这一轮上市显现出了与之前截然不同的特征——更大的融资规模、更强的科技属性,以及监管整治后更加规范的市场环境和更友好的资本市场环境,尤其是科创板的快速发展带来的新机遇。

但是对于这一些金融科技「超级独角兽」而言,从一级市场到二级市场,在完成这惊险的一跃时,它们前期的估值逻辑和价格能否兑现?从金融服务到科技平台的转型是否被市场接受?还有待时间的验证。

1、万亿巨头的养成

就在宣布上市前不久,蚂蚁集团刚刚完成了一次更名,从「蚂蚁小微金融服务集团股份有限公司」更名为「蚂蚁科技集团股份有限公司」。

关于更名的原因,蚂蚁集团表示,「新名称意味着我们将全面服务社会和经济数字化升级的需求」,但在市场看来,这是蚂蚁进一步摆脱金融属性,卡位「科技」公司的标志。

从2013年3月,阿里巴巴宣布以支付宝作为主体筹建小微金融服务集团算起,蚂蚁集团已经走到了第七年。

在一个高速发展的新兴行业里,即便是彼时的蚂蚁,也远不能清晰地描绘出这个行业的未来走向。可以说,它的发展历程也是整个行业从金融到科技,不断探索、创新、定义自己的一个缩影。

2014年年中,蚂蚁金融还在筹建期时,CEO彭蕾在一次内部演讲中提到,向小微金服这样的互联网公司就像一个「没有穿鞋的野孩子」,因为互联网公司开放、自由的特性与金融行业要求的严谨、监管特性存在很大的不同。

基于此,她为公司定调的十六字方针是:「稳妥创新、拥抱监管、激活金融、服务实体」,在如今看来,这种定调是以金融服务为主的,而科技属性主要体现在落地方式上。

她强调,未来会搭建一个开放平台,让所有金融机构到这个平台上「跳舞」,向合作伙伴输出自己的云计算和大数据能力,帮助合作金融机构进行信息系统升级转型,降低成本、提升效率。

后来,在蚂蚁金服成立之后的很长一段时间里,都没有偏离这一基调。

2014年10月,以支付宝、余额宝、招财宝和蚂蚁小贷以及筹备中的网商银行为主要业务支撑的蚂蚁金服集团正式成立,伴随着互联网理财以及线上借贷等产品的兴起,以小微企业和消费者为目标客户的C端金融服务产品不断丰富。

与此同时,开放平台建设也进一步加速。

次年11月,蚂蚁金服宣布启动「互联网推进器」计划,在渠道、技术、数据、征信、乃至资本层面,与金融机构加大合作,计划将在5年内助力超过1000家金融机构向新金融转型升级。

事实上,在这一阶段,不仅是蚂蚁金服,包括当时的京东金融(京东数科前身)、百度组建金融服务事业群组(FSG)等都是以金融服务为主基调,这也是互联网公司们涉足新金融业务的最大优势——渠道、流量、场景。

而关于金融与科技的关系转变,2017年是一个重要的转折点。

在这一年的达沃斯世界经济论坛上,刚刚接任蚂蚁金服CEO的井贤栋表示,「我们更愿意用“Techfin”而不是“Fintech”来定义自己。」两个月后,蚂蚁宣布未来自己只做tech(技术),帮金融机构做好fin(金融)。不会做自己的金融产品,将向金融机构全面开放平台。

事实上,不止蚂蚁金服,这一年从行业巨头、到创业公司纷纷开始发力to B模式,希望从金融服务转向科技输出。

这种转变的背后是,一方面,监管部门对于新金融行业的整治不断收紧,尤其是现金贷行业在2017年经历了严厉整治,传统的高杠杆模式难以维继、ABS发行遇阻,与之相对应的,以科技服务为主的联合贷款模式成为主流。

另一方面,资本市场对于新金融公司的态度也愈发鲜明。

从2014年到2018年,伴随着蚂蚁金服从金融到科技的转变,其在一级市场的估值完成了从450亿美金到1500亿美金的飞跃;同期,京东金融在2018年B轮融资投后估值也达到1300亿人民币,科技战略在资本市场的说服力可见一斑。

在此之后,更多新金融公司开始宣布转型,定义自己为金融科技公司,或者科技公司。蚂蚁金服虽然还未完成更名,但业设置了更加明确的目标。

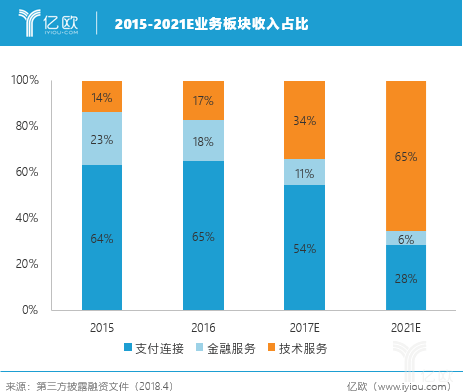

此前,一份市场流传的蚂蚁金服融资文件显示,披露了蚂蚁金服2017年之前业务分类(支付连接、金融服务和技术服务)和各年度业务收入占比情况,并设定了2021年实现企业转型(技术服务收入占比达到65%)的长期发展目标。

而从最新披露的信息来看,蚂蚁集团计划在五年内实现技术服务费在总收入中的占比从2019年的50%上升至80%,将进一步完成向科技公司的蜕变。

2、新一轮上市潮起

事实上,不只是蚂蚁集团,眼下同样在冲刺科创板的京东数科、微众信科也都在行业大潮中,几经转变成为如今的「科技公司」。

同样成立与2013年的京东数科从最早的供应链和消费金融起家,而后在2015年宣布公司定位于金融科技,开始将金融板块沉淀的能力对外输出给金融机构。

到2018年,京东数科正式宣布去金融化,「公司本身不再持有这些资产,转型为科技输出的角色,业务形态由“B2C”转变为“B2B2C”」。同年,其在几大巨头中率先完成更名,从「京东金融」正式晋升为「京东数科」。

而成立稍晚的微众信科原名「微众税银」,在2015年获得企业征信备案后,主要为金融机构开展小微金融服务提供税务等征信需求相关的数据支持。

在新金融市场大数据红利和「银税互动」的政策利好之下,微众信科迅速积累了大量金融机构客户,根据其招股书微众信科的服务对象主要为银行客户,包括六大国有银行、11家股份制商业银行、超过90家城商行及农商行等金融机构。

但随着2019年底税总局联合银保监会共同下发《关于深化和规范“银税互动”工作的通知》,明确推动银税数据直连,第三方只能作为银行合作处理涉税信息的服务商,使得新金融行业内金融与科技的专业化分工趋势进一步明晰。

在这样的背景下,「微众税银」在2019年底正式更名为「微众信用科技股份有限公司」,同样完成了一次「蜕变」,朝着科技属性、平台属性更强的方向迈进了一大步。

从这个角度来看,无论是京东数科还是微众信科,他们的进化与更名,在本质上与蚂蚁集团遵循着相同的逻辑,市场需求的转变、监管收紧后愈发清晰的金融与科技的边界。

过去几年,国内资本市场上对于新金融企业的态度一直相对审慎,无论是主板、创业板还是其他市场,在很长一段时间里都没有相关企业上市的案例,这几乎是一个默认的「禁令」。

这在很大程度上也与新金融行业不成熟、政策不明确、估值逻辑存在分歧等因素有关。

而进入2020年以来,以P2P网贷为代表的互联网金融整治即将收官,对于一些创新业务的监管态度也愈发清晰。前几天出台的「互联网贷款管理办法」就是一个有利的信号,监管最终对于包括助贷在内的创新模式给予了一定的空间。

要知道,仅互联网贷款这一项业务就为蚂蚁集团贡献了不菲的利润。这些规则的明确也为包括蚂蚁集团、京东数科在内的一批新金融巨头上市打下了重要的基础。

除此之外,疫情的发生也间接推动了这一批金融科技巨头的发展,它们过去几年在金融数字化、智能化进程的积极作用得到了广泛的认可。而未来,伴随着金融机构金融科技化提速,它们开放科技能力的价值也会更加凸显。

3、新金融的IPO之路

作为一级市场最「吸金」的赛道之一,中国的新金融领域在过去近十年的时间里涌现了上万家企业、吸纳了上万亿的资金。

其中,宜人贷上市是一个重要的分水岭。

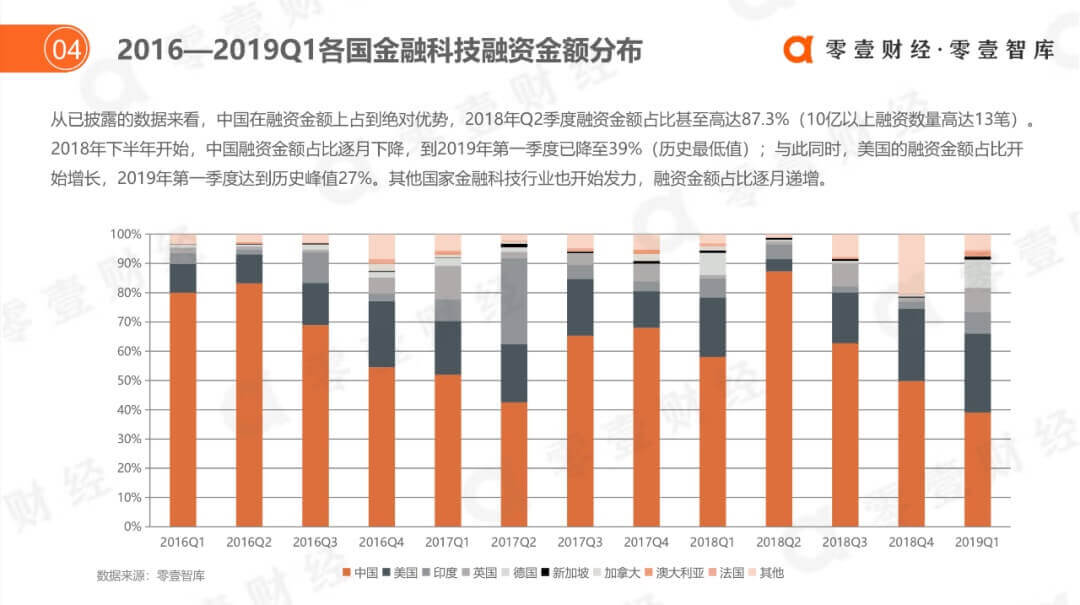

在此之后,该领域的融资轮次向后迁移,资金涌向更倾向于成熟企业,融资金额也屡屡创下记录。放眼全球金融科技的投融资,中国也一直遥遥领先于其他国家和地区。

但相应的,在资本的催熟之下,这些企业的IPO诉求也变得更为迫切。

如果从上市企业的数量来看,新金融领域的第一轮上市高峰出现于2017年下半年。

宜人贷上市之后,整整沉寂了15个月才出现了第二家上市的新金融公司——信而富。但很快,众安在线、拍拍贷、趣店、乐信等一批新金融领域的「明星」企业接连完成IPO,让市场为之一振。

尽管这些公司的商业模式依然存在争议,但大家都相信未来会更好,时间会抹平一切的质疑。

当时的一批新金融公司普遍讲着科技公司的故事融资,却拿着金融公司的估值上市。它们曾经在一级市场的融资故事、与后来在二级市场的估值逻辑、以及所给出的未来预期之间存在着巨大的落差。

这些年轻的独角兽们还来不及修建好自己的「护城河」,便被推到了资本市场接受严苛的审视。而上市就像「卸妆水」,洗去了那些被过度美化的商业故事和数据。

市场并没有给这些企业足够多的时间去证明自己。2017年10月,趣店上市后不久,意外引爆了一场舆论危机。这不仅拖累了紧随其后上市的一批新金融公司,还直接触发了现金贷监管风暴,最终改变了行业发展的轨迹。

进入2018年以后,新金融公司的资本故事逐渐从to C转向to B,战略重心从金融服务转向科技输出和开放平台。这一年,从数量上来看,也出现了一波上市的小高峰。

同时,上市公司的类型也逐渐多样化,扩展到支付、证券、汽车金融等。典型代表如,灿谷集团、品钛、360金融、富途证券等。

另外值得注意的是,相较于美股市场,自2017年趣店风波之后,港交所对于新金融企业便颇为谨慎,有不少在港交所提交上市申请的新金融企业都中途折戟。比如,凡普金科、我来贷等。

据业内人士透露,这种「不友好」也是受到国内互联网金融整治的影响,这也一度导致一些原本计划赴港上市的新金融企业临时改变计划。

而在美上市这条路也在最近一年多变得越来越艰难,前几年在美上市的新金融公司股价表现并不乐观,再加上中美两地在市场和政策环境上的差异,让身处异地的新金融公司更难获得认可。

所以,科创板的出现可以说恰逢其时,它为一大批亟待上市的企业创造了新的选择。

从2019年7月22日开始至今,科创板正好运行满一年时间。它的出现弥补了A股市场对于一些新兴企业、科技企业「不够友好」的局面。也为这些年新经济、新金融的资本狂潮打开了一个出口。

更重要的是,科创板与港股的上市标准趋近,让科技企业的H+A联动成为可能。两地上市一方面让很多在港被低估的公司有了被重新定价的可能;另一方面也给如蚂蚁这样的「巨无霸」企业以更大的空间。

就像蚂蚁集团董事长在官宣上市时所提到的,「我们欣喜地看到,科创板和香港联交所推出了一系列改革和创新的举措,为新经济公司能更好地获得资本市场支持包括国际资本支持创造了良好条件,我们很高兴能有机会参与其中。」

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号