扫描分享

本文共字,预计阅读时间。

本文由中国金融案例中心|金融科技课题组原创

编译:谢彬彬

随着人工智能、大数据等技术快速发展及在金融服务领域的应用,传统银行业受到了金融科技浪潮的剧烈冲击。近日,Capgemini和Efma联合发布了《2020世界金融科技报告》,对科技浪潮影响下的传统银行业、金融科技公司的现状及未来趋势进行了剖析,并对传统银行业发展提出了几点建议。

传统银行面临挑战

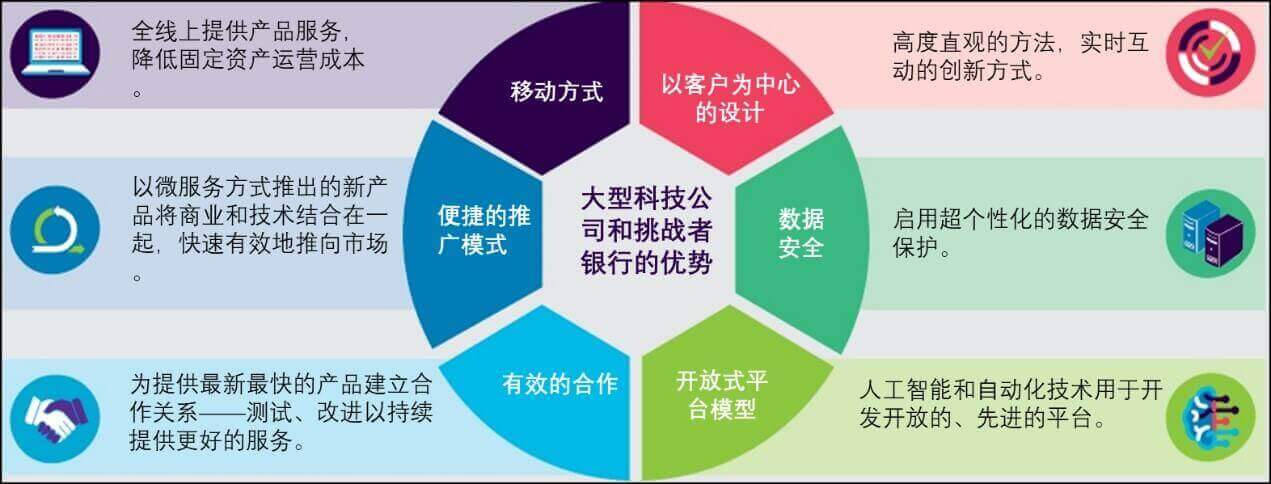

报告指出,尽管传统银行近几年在系统优化等方面做出了技术革新,但产品特色及客户服务方面依然落后于一些新兴的金融科技公司。这些公司通过开放的平台、先进的技术、个性化的服务,从为客户提供单一产品发展到提供贷款、储蓄、外汇、财富管理等多产品组合。随着资本市场对金融科技领域持续的资金投入,不断壮大的金融科技行业给传统银行业带来更加严峻的挑战。

图:大型科技公司和挑战者银行的优势

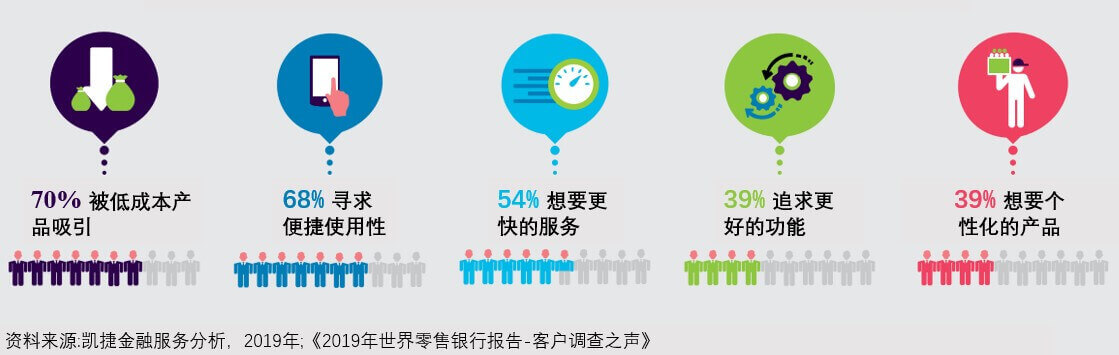

公众对传统银行提供的金融产品及客户服务感到失望。传统银行缺乏个性化的产品及服务,并且用户无法将这些服务与其他日常使用的平台建立良好关联。相比之下,金融科技公司提供了便捷创新的产品和服务,更好地满足了客户不断更新的需求。70%的受访客户将产品价格低列为他们选择非传统银行的首要原因,排在第二位及第三位的因素分别是便捷实用性及更快速的服务。

图:客户选择非传统银行的原因

传统银行如何应对

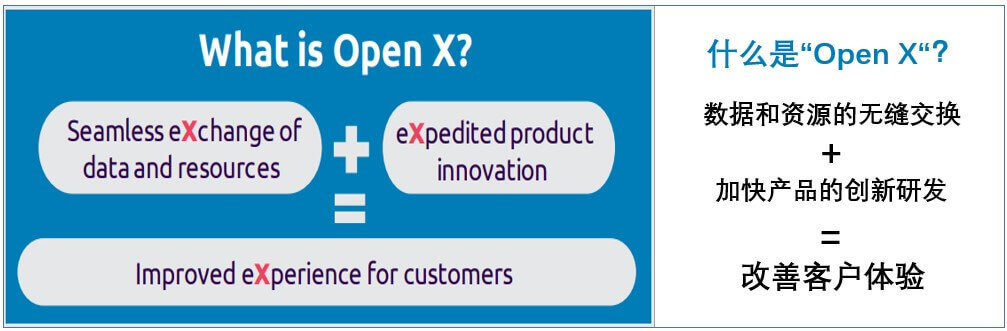

建议1:拥抱"Open X",建立开放多元的金融生态平台

为了在金融科技推动下保持行业先进性,传统银行必须转变为敏捷的、以客户为中心的创新型银行,接受并建立"Open X" --即多元化开放式的金融平台。传统银行应积极寻求与第三方公司合作,利用对方的专业技术及服务弥补自身不足,共享资源多方协作,为客户提供最佳服务。

有些挑战者银行已经展开了此类"Open X"合作,例如英国Revolut公司与美国跨境支付服务公司CurrencyCloud合作、德国N26银行与英国网上转账服务公司TransferWise合作等,这些合作带来了显著的成效。实际上,银行应在整个业务流程中都部署金融技术功能,以实现前台到中后台的无缝数据共享,同时还应开放后台系统与第三方合作伙伴进行连接转换。

图:"Open X"概念

在这方面,银行可借鉴一些非金融企业的良好经验。Uber公司就是个很好地例子。Uber的拼车服务建立在与车主的合作模式之上,在导航、支付和其他功能方面依赖于大量的第三方公司技术公司。Uber的餐饮配送服务创造了一个由顾客、餐厅商户和配送公司组成的三方市场。同时,它与金融机构Visa和Barclays合作,2017年在美国推出了联名信用卡。Uber充分开发了"Open X"平台潜力并得到了良好发展。

传统银行应解放思维禁锢,明确自身优势,确定在"Open X"平台中的专业定位。应专注发挥银行优势,与其他合作商协同合作以求收益最大化。在世界各地,一些银行已经开始采用这种专业策略,如高盛使用亚马逊平台向中小企业提供贷款,西班牙银行集团BBVA通过亚马逊平台进行理财产品销售等。传统银行应抓住时机,加快从一体化银行向创新型银行进行转型的步伐。

建议2:精简中后台操作,引入第三方技术优化流程

许多银行在优化前端服务系统方面投入了大量资金,但客户感受到的服务提升效果却是有限的。被忽视的银行中后台操作影响了前端的服务质量,无法为客户提供全流程无缝对接的良好服务,降低了客户对银行的满意度。

报告认为,银行的中后台操作系统普遍存在着以下问题:1)复杂的业务流程。由于采用以产品为中心的传统方法,决策者经常在旧的业务模型上叠加新的模型。2)缺乏灵活的系统构架。为了响应监管需求,银行的IT系统非常复杂,而修复及重建系统都需花费大量的时间及资金成本。3)IT团队与业务团队信息不对称。许多IT团队缺乏对银行业务优先级的认识,设计操作流程时存在局限性。

报告提出,可通过确定问题点、排列优先级、寻找第三方技术支持的步骤来进行系统优化。通过业务流程回溯,筛选出最影响服务效果的问题点,并进行针对性的技术合作。

图:传统银行优化业务系统三步骤

银行应积极与第三方科技公司合作,除了前端系统,还应在中后台引入创新的技术,优化业务全流程。例如Santander UK银行与Quadient、Compliance Advantage、DocuSign、DueDil、TransUnion和nCino等科技公司合作,优化了全流程业务系统,极大程度上减少了客户的办理时间并节省了大量的运营成本。

建议3:建立有效合作模式,实现传统银行与金融科技公司双赢

尽管一些传统银行已经开始与金融科技公司进行合作,但只有6%的银行得到了预期的投资回报。三分之二的银行管理层对合作方案感到失望,四分之三的银行管理层表示他们没有从合作中得到理想的结果。两者之间的差异性影响了合作效果:1)公司文化。银行复杂的基础设施和工作规程阻碍了金融科技公司快节奏的工作方式。2)组织流程。金融科技公司的组织架构一般比较扁平化,而传统银行组织构架层级较多,内部商议审批时效较长。3)领导参与。60%与传统银行合作的金融科技公司认为,合作中未得到对方银行必要的领导级别承诺。4)资源匹配。对合作银行产品及可拓展性的认知差异,使双方技术资源未能完全匹配。超过一半的金融科技公司表示,他们尚未找到合适的合作伙伴。

报告指出,银行内部存在对产品所有权、创新成本等问题的考量。由于银行追求创新的最终目标是拥有创新专利,这限制了它们所能提供的产品种类。而受到成本的限制,银行有时只将创新技术应用于产品业务链的一部分,这可能会延长新产品的研发周期,导致合作失败。

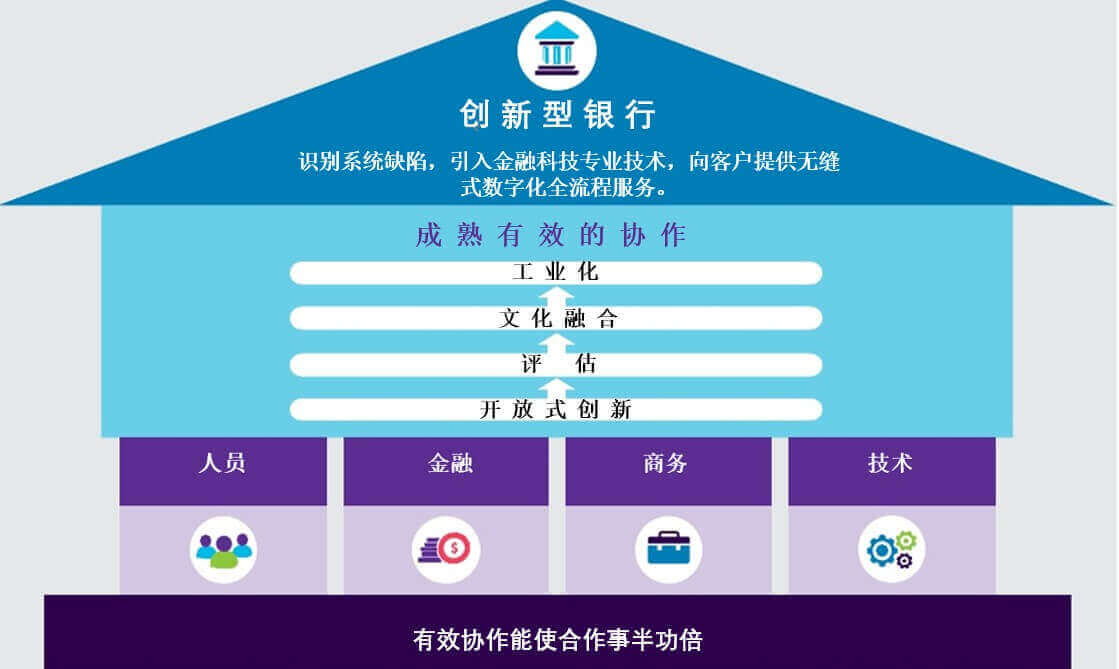

有效的合作模式需要传统银行方做出准备。一是人员方面。要成立一个专门的协作团队。该团队至少由10名具有跨企业协作经验的员工组成,可以协调合作双方在文化融合和商业推广过程中的矛盾。同时鼓励内部科技创新,加强对市面上最新数字技术的培训。二是金融方面。要有财务上的应急预案,能快速从失败的合作方案中转变方向,将损失最小化。三是商务方面。要寻求第三方机构监督评估合作进展,外部专家和顾问可以通过他们对市场需求的专业知识和与不同领域的实际经验来推动合作关系的成功。四是技术方面。要做技术先行者,自我革新技术并减少对现有系统的依赖。

图:创新型银行综合框架

传统银行和金融科技公司都需要成熟的协作能力,以面对合作关系带来的挑战。如果金融科技公司计划将其创新成果市场化,他们必须从早期的创业行为转向规模化的行为。而银行也应进一步开放内部系统,融合金融科技公司的技术风潮,加快传统银行向创新型银行转型的步伐。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号