扫描分享

本文共字,预计阅读时间。

目前,新冠肺炎疫情(下文简称:疫情)尚在发展中,冲击各行各业,对于金融行业,中小金融机构面临的压力尤为突出。零点有数联合普惠金融开放平台于2020年2月22-25日开展了专项研究,共有3715位来自全国24个省、53个城市的农商行、农信联社等农村中小金融机构的经营管理人员通过零点在线超能交互系统“答对”参与本次研究。

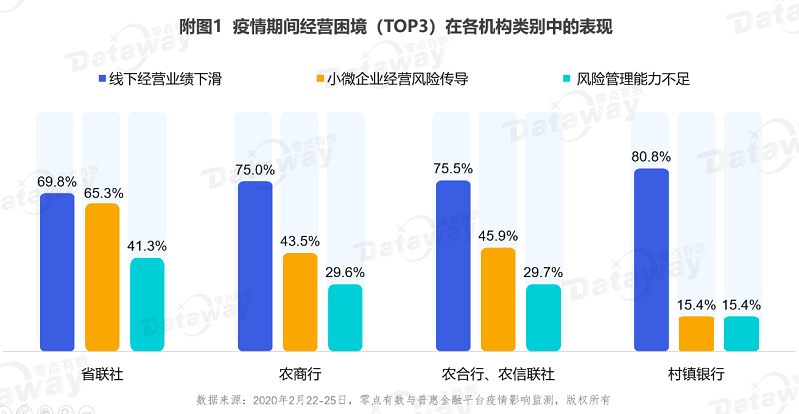

研究发现,农村中小金融机构普遍面临着线下经营业绩下滑、小微企业经营风险传导和风险管理能力不足等问题。这些问题固然需要政策制定者加以关注和重视,但因疫情而加速暴露的机构短板,也需要农村中小金融机构抓紧此次窗口期进行自身能力建设。

核心发现一:农村中小金融机构意识到客户价值与风险识别的迫切性

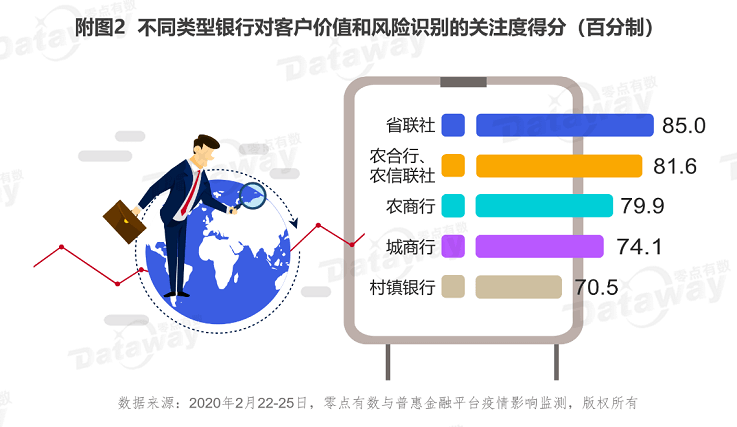

研究数据显示,农村中小金融机构对此课题的关注度高达80.2分。面对疫情如何迅速提升自身客户经营和风控能力,转危为“机”,已是摆在农村中小金融机构面前的紧迫课题。

从不同机构反馈来看,省联社对“客户价值和风险识别”的重视度最高,其次是农合行、农信联社,村镇银行相对最低。

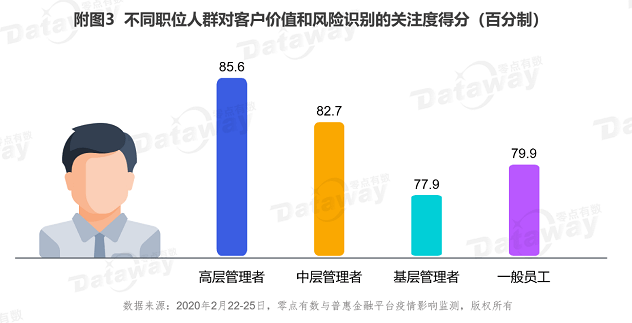

从不同岗位层级来看,中高层管理者关注度显著高于基层管理者和一线员工。这反映了部分银行、部分岗位员工对客户分级管理、风险防范等银行核心数据治理和经营能力的重要性意识仍然不足,未形成从上到下的统一思想和重视度,急需提升。

核心发现二:虽注意到线上业务重要性,但对系统性风险的识别重视不足

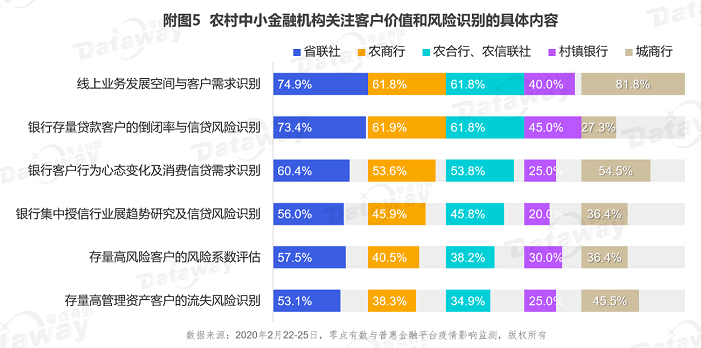

农村中小金融机构对线上业务发展及客户需求识别的关注度最高,占比达62.5%;其次是存量贷款客户的信贷风险和消费信贷需求识别,分别为62.4%和53.9%。但对系统性信贷风险、存量客户风险系数评估和高资产客户流失风险的预判和重视不足。

从不同机构的反馈来看,城商行对线上业务发展的关注度明显高于其他机构,这与其面临更多大中型银行的竞争、更注重线上业务的拓展有关;而农商行、农合行、农信联社、村镇银行对各项内容的关注度都不如省联社,危机感和行动意愿稍显不足。

核心发现三:农村中小金融机构亟需引入外部智囊指路,实现疫情期间的弯道超车

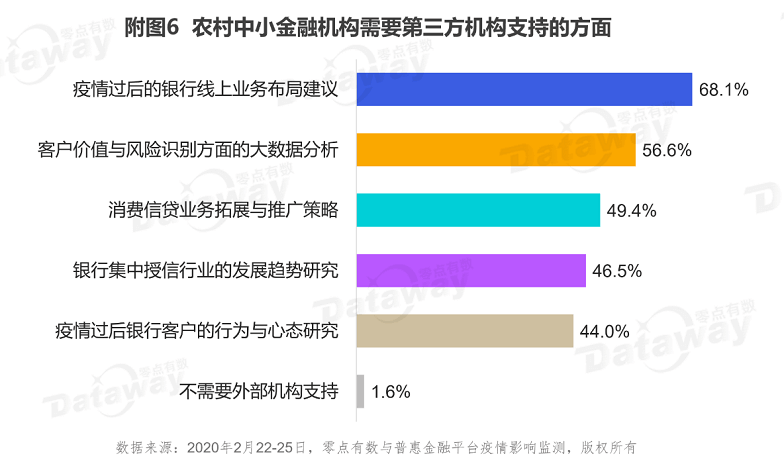

研究显示,98.4%的农村中小金融机构希望获得第三方机构的专业支持。其中,线上业务布局方面的需求最强烈,占比达68.1%;其次为客户价值与风险识别方面的大数据分析和消费信贷业务拓展与推广策略等。

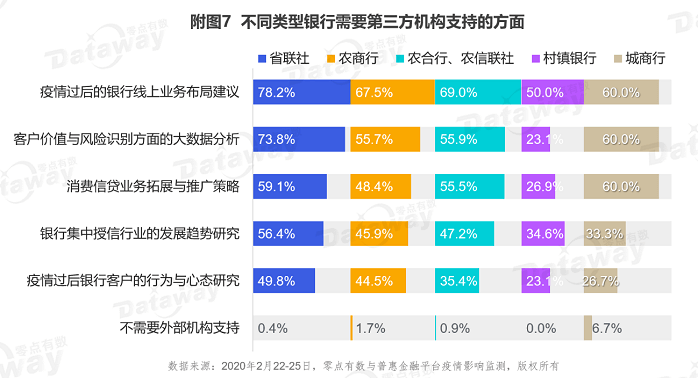

从不同机构的反馈来看,省联社和城商行在运用大数据工具对客户价值和风险进行精细化研究方面的需求明显更高,占比分别为73.8%、60.0%。而村镇银行则更希望获得线上业务布局建议、集中授信行业的发展趋势等方面的实际支持。

作为最深入基层的金融机构,农村中小金融机构承担了支持农村小微经济的重要职能,资产总额也在2019年达到了372157亿元,超过了工商银行2019年三季度末的304264亿元,因而需要金融和财税政策对其所面临的信贷风险和流动性困境进行更大力度的支持。

但疫情也是农村中小金融机构进行自身能力建设的一个重要窗口期:通过此次疫情“大考”,借助金融科技力量,全面提升客户价值管理、信贷风险识别和防控水平,更好地实现金融对地方区域经济的输血功能。农村中小金融机构可从如下四个方面着手提升:

一是,针对线上渠道不足问题,拓展原有单一的线下触达模式,避免因疫情中断客户服务和交互。

二是,做好客户数据的收集和标签化,建立客户价值评估模型,合理分层分级管理;针对高资产客群进行流失预警建模,通过更丰富的产品体系和精细化的服务管理,加以留存。

三是,梳理好存量信贷业务的行业分布、企业规模、经营现状、过往贷款记录和贷款余额等情况,收集企业复工复产和业务订单等情况,形成详细、系统的信贷风险预判数据台账,进行信贷风险建模,为贷后管理、争取央行再贷款资源和优惠政策,提供第一手的决策依据。

四是,基于前期业务向的数据治理,强化中台经营能力,形成固定的业务分析和处理、风控与决策系统;完善后台数据库建设,形成模块化的数据存储,最终实现从渠道-客户-数据-决策链条的贯通。

在此过程中,农村中小金融机构需警惕“求大求全”的错误思路,合理评估自身科技力量和资源,并适时依靠省联社的平台能力,以业务目标为先,先行落地最亟需的科技模块,解决客户经营、需求识别、风险预判等业务问题。零点有数与普惠金融开放平台愿意充分发挥自身在平台、资源与数据智能研究领域的优势,赋能中国农村中小金融机构的自我能力建设。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号