扫描分享

本文共字,预计阅读时间。

今天,某银行客服打电话问我:“先生,要不’要办一张信用卡?”我说:“不用了,因为我基本上用不着。”但是客服妹子不死心,又继续说:“为什么不办信用卡呢?美国人都用信用卡,有信用卡多方便啊!积分还可以换礼物呢!”

尽管客服妹子的声音很好听,但我在中国生活,我觉得移动支付更适合我,所以我终究提不起办信用卡的兴趣。

几十年来,中国各个方面都在向美国学习,但是在支付方面,中国做了与美国完全不同的道路选择。信用卡在中国普及多年,但普及率远不及美国,而美国在移动支付的普及率上也远不及中国。

那么,这是为什么呢?

美国社交软件之王Facebook的CEO扎克伯格在10月底出席听证会时,一个议员提出了灵魂一问:“为什么Facebook不做一个像支付宝一样的支付平台呢?”

扎克伯格当时的回答是:“中国的金融基础设施比美国先进很多。”

过了十几天之后,11月12日,Facebook正式推出全新支付平台Facebook Pay,让用户可以在旗下社交软件Facebook、Messenger、Instagram、WhatsApp之间进行支付交易,不仅可以汇款转账给朋友,还可以购物和捐款。

定睛一看,这不就是美国版的微信支付吗?难道是扎克伯格受议员的启发,连夜要求技术人员复制一个微信支付的产品?美国社交之王也开始走上了Copy的道路上了?

来源:Facebook

其实这只是FB入侵金融业的备选方案,首要方案是发行基于区块链技术的数字货币Libra,有人理解成“国际版微信支付”,但Libra还没有发行,就受到各国监管部门的叫停,群友们也纷纷退群,看样子已经是“胎死腹中”了,所以FB只能退而求次发布Facebook Pay。

然而,美国市场上移动支付产品竞争激烈,Facebook Pay 并不是第一个来吃肉的,包括基于智能手机的Apple Pay,Google Pay,Samsung Pay,还有支付公司PayPal的Venmo,Square 的 Square Cash以及 JP Morgan 的Chase Zelle 都对这个市场虎视眈眈。

他们有一个公共点,就是线下用的人少得可怜。除了Apple Pay 仍然在大力推广,其他基本就是在线上转转钱而已。

当我们回到议员那灵魂一问,其实这个问题衍生出另外一个令人深思的问题,为什么美国的移动支付远远落后于中国,甚至是其他发展中国家,真的像小扎所说的,美国的金融基础设施比中国落后很多吗?

1、为什么美国人喜欢信用卡?

2011年7月,支付宝在国内首推二维码支付。2013年8月,在拥有4亿用户的基础上,微信支付上线。次年春节,微信红包面世。在美国,具有象征意义的是苹果在2014年9月9日举行的 iPhone6 活动上推出 Apple Pay 。

可以说苹果移动支付的发布时间并没有落后微信和支付宝多少,但国内和美国移动支付普及的情况却天差地别。

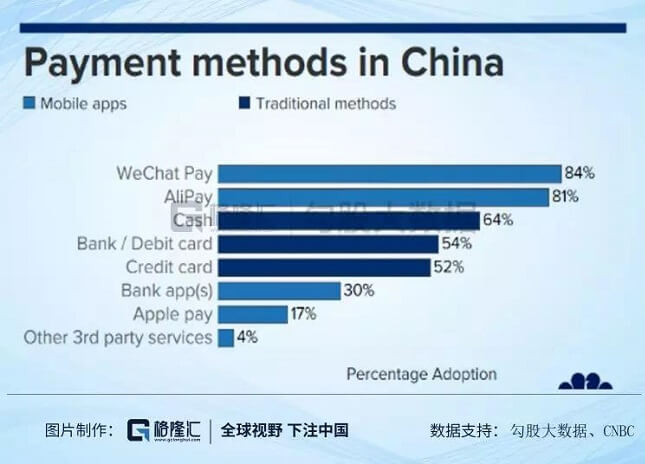

根据 Bain Research 的数据显示,在国内,代表移动支付的微信支付和支付宝的渗透率分别为84%和81%,而传统支付方式现金,银行借记卡,信用卡的渗透率为64%,54%和52%。

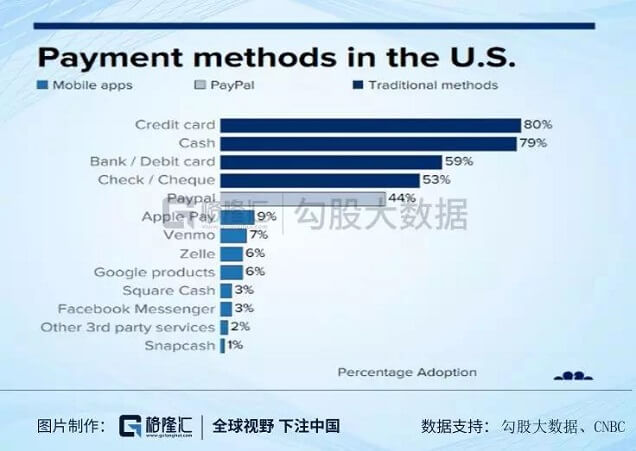

在美国,情况截然不同。支付渗透率排名前四的全是传统支付方式:信用卡,现金,银行借记卡和支票,他们的渗透率分别为80%、79%、59%和53%。支付公司PayPal的渗透率为44%。Apple Pay,Venmo,Facebook Messenger 的渗透率分别是可怜的9%,7%和3%。

从上市公司的电话会议中,我们也可以看出一些端倪。根据CbInsights的数据显示,在2013年Q3至2018年Q1之间,大公司提到移动支付相关字眼的次数少之又少,他们在大部分时间里只关注“信用卡”。

在美国人眼里只有“信用卡”,给人感觉就是多卡在手,天下我有。如果你在美国生活过,你就知道申请信用卡是一门必须学的技能,一张专门加油的信用卡,一张专门在超市消费的信用卡,一张专门去旅游的信用卡,还有各种各样的卡。

为什么美国人这么喜欢信用卡呢?而不用移动支付呢?原因就是,在美国,信用卡和借记卡系统很完善,对大多数人来说都很适用。

首先我们从消费者端说起。

目前移动支付非常发达的国家,分别是阿根廷,印度,巴西,中国。在移动支付普及之前,他们都是高度以现金为基础的经济体。与管理一大堆现金相比,移动支付是一个巨大的进步,消费者享受其带来的便利。

但是在美国等发达国家,信用卡被广泛接受,线下大部分商户基本都可以刷信用卡和借记卡。可以说他们早就进入了无现金时代。移动支付对他们来说并没有在支付便携性上提供巨大提升。

举个例子,我们在支付的时候,要拿出手机,用脸部或者指纹解锁,打开微信或者支付宝,点击付钱,商家扫了之后,整个支付过程完成。

在美国,只要拿出信用卡刷一下就就行了(小额的支付基本上不需要输入密码)。对于美国消费者来说,刷卡其实在某种意义上比移动支付更方便。

对于消费者来说,移动支付我可以用,但没有必要。

2、支付的价值链

支付一个连接消费者,银行,商户的手段。商户要是强力推广移动支付,消费者也不得不用。但商户说:我可以帮你推广,但没有必要。

从以下的例子可以看到移动支付在美国推广是有多么的太不给力了。

一个名为“我是郭杰瑞”的视频制作者,他在纽约做了一个实地测试,看什么店铺是可以用ApplePay。他最常去的星巴克是可以用的,但我们熟知的Victoria’sSecret(维多利亚的秘密)和BurgerKing(汉堡王)大牌子竟然都不能用。路边摊也基本都也不能用。他得出了一个结论,如果连纽约都不用苹果支付,那美国其他地方用得更少。

ApplePay在15年推出的,这个视频在知乎发布于2018年8月。3年过去了,ApplePay渗透率真是低得可怜。

截图来源:我是郭杰瑞

当然,就是商户把 Apple Pay 的 PoS 机放在收银台,销售人员也不一定大力推广,消费者也不会用,为什么?因为使用 Apple Pay 没有给任何优惠,那还不如直接刷信用卡呢,直接刷信用卡方便呀,同时也可以积分优惠和返现。

在国内,信用卡的积分感觉都很鸡肋。但在美国,不用信用卡就像过年的时候错过了所有群聊的红包,亏大发了。

根据美联储2010年的一项研究:“平均而言,每个使用现金的家庭每年向使用信用卡的家庭支付149美元,而每个使用信用卡的家庭每年从使用现金的用户中获得1133美元。”

为什么会出现这种情况,我们要搞清楚支付的美国整个支付产业链,以及信用卡系统。

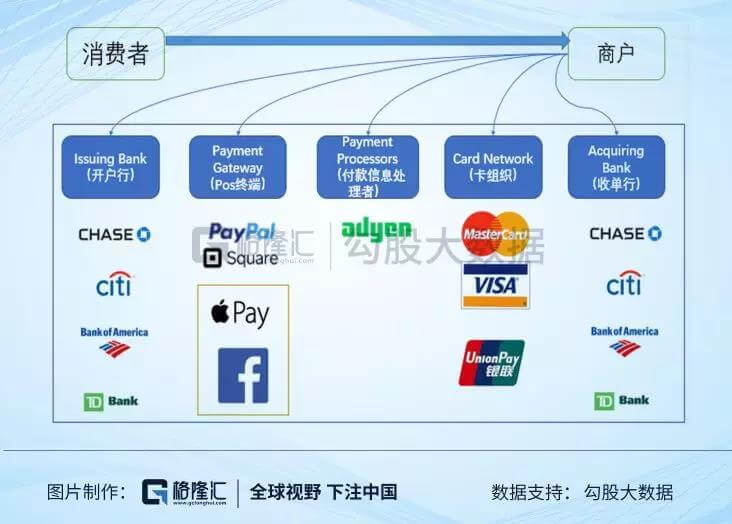

美国传统信用卡系统的价值链主要有五部分组成:开证行(the issuing bank,)、支付网关或PoS终端机提供者(payment gateway or point-of-sale terminal provider ),付款信息处理者(payment processor),卡组织(cardnet work),和收单行(acquiring bank)

我们假设一个简单的支付场景:小明在Nike看中了一双价值100美元跑步鞋,他拿着这双鞋去前台付款,他可以选择用现金和刷卡(当然也可以用移动支付,但也是刷卡一种方式,之后会说)。

小明打算刷信用卡,他用的是Chase的Visa信用卡(这时开证行是Chase,卡组织是Visa)。由于Chase提供了信用额度,相当于借钱给小明,为了补偿承当风险,开证行会收取一些费用,他们称之为“intercharge“。

假设商户使用的银行是Citi(这时Citi是收单行),为了把付款信息从商户发送给Citi,需要一个支付网关,支付网关可以是软件(PayPal)或者硬件(PoS机)。Nike用的是Square的PoS机(这时Square是支付网关)。收银员用PoS机刷了小明的卡,Square将付款信息发送给收单行,作为报酬,Square要收取一定费用。

在Square将付款信息发给Citi之前,一般会先把付款信息传输给相关的付款信息处理公司对信息进行处理,该公司还会提供了一套工具,包括风险管理,欺诈保护和数据分析,作为报酬,付款信息处理公司需要收取一定费用。

因为小明的银行是Chase,Nike的银行是Citi。他们需要一个中间人来帮忙传达信息。卡组织就是这个中间人,主流的卡组织有Visa、MasterCard、银联等。卡组织不仅制定银行卡标准的组织,它还提供不同银行间的资金清算服务,所以也从中抽取一定的费用。

Citi收到确认之后,帮Nike进行清算,这时Citi也需要收取一定的服务费。

这五个中间人,都从小明的支付款中抽取服务费。所以Nike卖了一双100刀的鞋,最后实际收到的只有97.50美元。

既然商家要为中间商支付如此高的费用,那为什么商户还帮他们推广信用卡呢?

因为信用卡为商户带来更多生意。为了刺激消费,信用卡的开卡行会提供一系列的奖励计划,消费者保护服务和其他福利。

这是一个庞大的利益链,开卡行提供越多优惠福利,就越多人用信用卡消费,商户就要给中间商支付更多费用。那最后到底谁承担这些费用?是提供优惠的开户行吗?还是商家自己承担?

答案是:使用现金和借记卡的消费者们。

根据Nilson的报告显示,美国商户每年因为刷卡需要支付的费用高达900亿美元,大部分是去到开征行那里。

商户亏了吗?并没有。他们悄悄地把刷信用卡的费用转移到产品上。小明买的那双Nike鞋子,可能原本的价格就是97.5美元,但最后Nike却卖100美元。消费者也乐意刷信用卡,消费者心理活动是:反正都是要消费的,但刷信用卡有巨大优惠,感觉赚翻了!

那么开证行的优惠力度这么大?他们亏了吗?并没有。现金,借记卡消费者有效地补贴了信用卡持有人的奖励。因为借记卡支付处理成本很低,现金处理成本几乎为零。商家是不会根据你用什么方式支付而调整商品价格的,他们都统一调高价格。相当于借记卡和现金消费者多付了包含在价格里的支付费用,却没有享受应有的福利。

这就是为什么信用卡看似多给了很多优惠,但银行却没有额外支出。实际上消费者同一样商品支付了额外的金钱,开证行得到了额外的收入。这就是信用卡的高明之处,令消费者甘心消费,在促进整体消费的同时,让银行们躺着赚钱。

3、Facebook Pay能改变局面?

ApplePay和FacebookPay看上去跟微信支付和支付宝一样。但实质上完全不一样。国内的用户不需要信用卡或借记卡即可访问支付宝和微信。而ApplePay和FacebookPay必须绑定信用卡或借记卡,只是通过移动支付将信用卡和借记卡数字化。

ApplePay和FacebookPay改变了美国支付的价值链了吗?他们不仅没有改变价值链,还在整个价值链上多加了一环,或者说是取代了支付网关的地位罢了。

国内的情况则不一样。微信支付和支付宝的出现可以说改变了传统的支付价值链。以支付宝为例,支付宝钱包选择付款,然后支付宝通知银行扣款,银行再反馈扣款成功消息给支付宝,最后支付宝告诉用户付款成功。

这个支付的过程中,中间商只有支付宝和收单行。其他的开证行,支付网关、付款信息处理者、卡组织全部踢掉。这样整个过程都非常清楚明了,没有中间商赚差价。商户和消费者都很喜欢。

这时有人会问,为什么微信支付和支付宝可以踢掉中间商,但美国科技巨头却迟迟没有做到呢?当中有很多原因,当年国内移动支付发展的初期,得到了政策的支持,同时相对不成熟商业行业体系没有意识到移动支付迅猛,让第三方支付有机可乘。

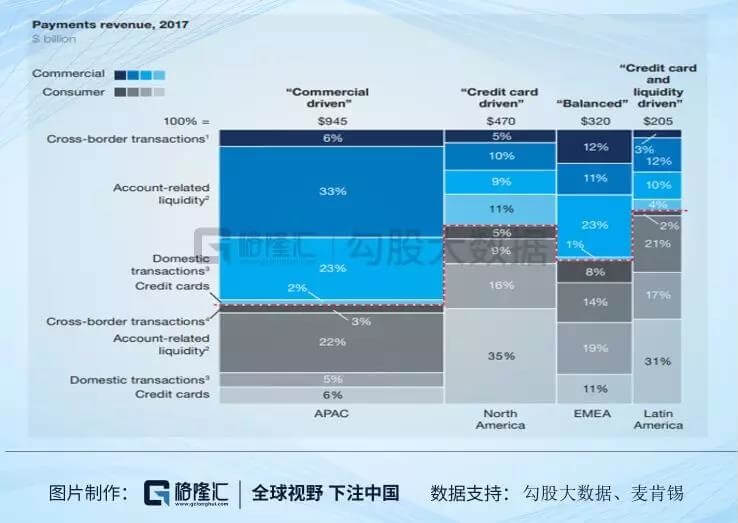

在西方,银行业是由资本集团垄断的,不可能轻易舍弃这块蛋糕。因为这些资本集团掌控着美国的经济命脉。根据麦肯锡的报告显示,2017年,北美的支付总额为4700亿美元,其中46%是由信用卡带动,接近一半,其中商业信用卡占比11%,消费者信用卡占比35%。在亚太地区,这个数字仅仅为8%。

同时,美国有着相对来说严密而完善的金融监管体制,发展电子支付业务需要经历严格监管。

这里的监管者是国会,行政部、司法部门。但清楚美国体制的人都知道,国会背后是代表着相应的利益集团,他们通过游说(Lobby)的手段,让公共政策的制订者与决策者制定有利于该团体的利益。

所以我们看到Facebook自从发布Libra以来,就一直被相关部门叫停。扎克一直被请到国会接受机器人式的问答。

4、结语

在美国信用卡支付体系里,价值链条一环扣一环,每个价值链底下都有完善的基础设施。移动支付在美国一直没有发展起来,看来并不是扎克所说的美国金融基础设施很落后,相反,也许是金融基础设施太完善,顽固得难以改变。

在过去几十年中,硅谷一直被认为是世界上创新力的引领者,而事实也确实如此,在这个人口只有400万的小地方,诞生了一大批改变了人类文明进程的科技公司,它们无疑是伟大的。

但是,硅谷就是无法衍生出像中国般成熟的移动支付体系。

这当然不是硅谷自身的创新力不行,而是因为美国已经拥有了完善的信用卡支付体系,几十年来这个体系一直在不断地自我建设,自我强化,今天它已经到了针插不进水泼不入的地步,以致于Facebook也只能跟着中国移动支付的历史路径亦步亦趋。

社会经济学规律有时候就是这么有趣,社会性的习惯就是传统,而传统的力量就是这么强大,即便是硅谷,也无法逃脱其掌控。

Facebook依然在努力,但一个客观事实是它已经比中国的支付宝和微信支付落后了好几个身位,并且它未来面临的困难还有很多。它几乎没有可能在移动支付方面超越阿里和腾讯了,这也意味着在移动支付方面,美国几乎没有可能再反越中国。

而反观中国的移动支付,未来依然潜力无限。这一方面得益于支付宝和微信支付自身的奋进,另一方面也得益于中国并无类似于美国的这种历史包袱。

今天,移动支付已经渗透到中国人生活的方方面面,哪怕十八线小县城里的菜市场小贩都在用移动支付收款,它的便捷性远超信用卡。

我希望,客服妹子以后打电话给我的时候不要再给我安利信用卡了,世界如此美好,我们聊聊彼此的人生岂不是更好吗?(文/汉之云)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号