扫描分享

本文共字,预计阅读时间。

本篇简讯源自NIESR(National Instituteof Economic and Social Research,英国国家经济社会研究学会),原文发表于2019年4月18日。

- - - - - - - - - 内容推荐 - - - - - - - - -

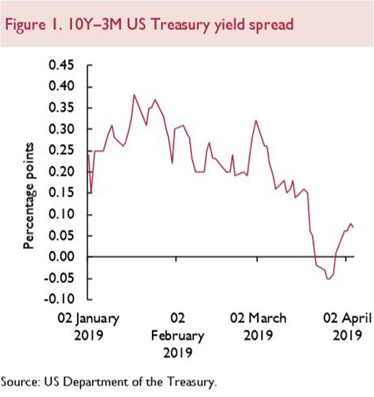

可怕的收益率曲线反转(Inverted Yield Curve)出现了,美国经济衰退就要到来了吗?2019年3月22日至28日,美国10年期国债与3月期国债的收益率差出现短暂的负值(图表 1)。负收益率差主要是10年期国债收益率下滑的结果——从3月1日的2.8%降至3月26日的2.4%。

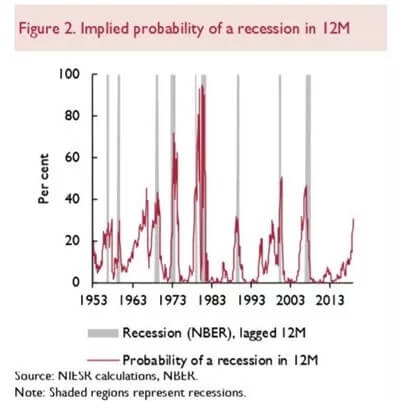

暂时的负收益率差是否预示着衰退即将到来?根据NIESR观测,2019年3月份,美国10年期国债与3月期国债的收益率差平均为0.17个百分点,与2006年1月(大衰退开始前两年)的差值大致相同。根据NIESR估计,基于3月份的平均收益率差数据,未来12个月内的衰退概率为31%(图表 2),明显高于13%的无条件概率。

分析该问题的关键是,在当前的经济和金融形势下,收益率差是否像以往那样预示着经济衰退的到来。有观点认为,美联储的资产购买行为扭曲了收益率曲线的信号。有研究估计,美国的三项量化宽松计划通过降低期限溢价,导致10年期美国国债收益率降低了约100个基点(Bonis、Ihrig 和Wei,2017)。然而,图表 3显示,期限溢价的减少是一个较长期的趋势,估计期限溢价已从20世纪90年代初的约2.5%降至最近的负值。

Figure 4划分了四个象限,分别展示了低或高收益率时期和低或高收益率差时期,并描述了过去70年中收益率曲线的变化,即出现衰退的月份的频率。1953年至1971年期间,通货膨胀率很低,稳定在0%到4%之间;10年期国债收益率和(10年期与3月期国债)收益率差都较低,平均为4.3%和0.9个百分点。20世纪70、80年代初是通货膨胀和通胀预期上升的时期,特别是1973年和1979年的两次石油危机。1981年,持续高通胀的风险将10年期国债收益率推高至其峰值15.3%,美联储积极实施反通胀政策作为回应。1983年,反通胀抵抗行动成功的将通货膨胀率打压至4%以下,但是期限溢价仍保持了相当一段时间的上升,这意味着,收益率差维持在相对较高的水平,在1986至2016年间平均收益率差为1.9%。

根据过去的成功经验,一个反转的收益率曲线可能预示着次年的衰退风险很高。但基于更广泛的经济数据预测表明,当前美国出现暂时反转的收益率曲线可能并不预示着衰退的到来。一种可能的解释是,收益率和收益率差之间的关系可能已经转移到figure 4左下象限的位置,如同1953至1971年的情况,以“低”收益率和“低”收益率差为特征。如果我们确实处于这种“低”收益率、“低”利差环境中,那么收益率差可能偶尔会变为负值,但并不预示着衰退就要来临。同时,量化宽松政策也只是通过降低长期(10年期国债)收益率加速了负值的出现。

参考文献:

Bonis, B., Ihrig, J.E. and Wei,M. (2017). ‘The effect of the Federal Reserve’s securities holdings onlonger-term interest rates’, GMU Working Paper in Economics, 20 April.

- - - - - - - - - 编译者注释 - - - - - - - - -

本文分析了美国近期出现的收益率曲线反转是否预示着明年的经济衰退。要弄清楚反转收益率曲线对于经济衰退是否存在预示作用,不仅要看经验证据,更重要的是分析其背后的理论依据和传导逻辑。

3月期国债收益率的波动与联邦基金利率较为一致,主要反映美联储当前货币政策状态,实质反映当前经济发展状况。在美国,美联储主要以联邦基金利率为主要的操作目标,根据市场情况尤其是就业市场情况控制短端利率的变化,影响美国的金融条件,继而实现维护通胀稳定与就业最大化的法定职能。

10年期的国债利率反映市场对于未来经济增长与通胀趋势的预期。按照流动性溢价理论,相对于短期债券,持有长期债券需要在更长的时间内牺牲资产的流动性,不确定性更大,所以长期债券在多数情况下收益率要比短期债券高,高出的部分主要包括当前市场给出的期限溢价,反映了市场对长期投资回报率的预期。

因此,收益率曲线越陡峭,说明市场认为经济愿意和能够赋予给期限的溢价越高,对未来经济的预期越乐观,越平坦反映市场预期越悲观,如果当短端利率与长端利率出现倒挂时,那么可以理解为,市场认为经济已经弱到无法补偿期限溢价的程度,这时发生经济衰退的可能性就会很高。

市场对于此次收益率倒挂较为悲观,官方则保持了相对乐观的态度。但是这也许与美联储的职责有一定关系——预期管理也是实现其政策目标的重要方式。因此,在多数情况下,美联储对于经济都会保持相对乐观的态度,以稳定市场预期。此次美联储官员提出了一种观点,认为长端利率的下滑有结构性的原因,这与经济增长中枢和实际利率的下降都有关系。

在这样的情况下,收益率曲线更加平坦可能是自然的现象,而不是经济下行的证据。但事实上,欧洲与日本经济增长中枢的下行比美国更加严重,但它们也并未出现利率曲线倒挂的局面。因此,倒挂的现象仍然对市场的悲观预期有反映作用。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号