扫描分享

本文共字,预计阅读时间。

3月31日,经过近一年的发酵,网联上线了,因为是试运行,和一年前的声势相比,低调了很多。17天后(即4月17日),支付机构备付金集中存管也要落地了,备付金多机构存放的模式也要告一段落,且不再付利息。也许,过不了几个月,清算业务牌照就可以开放申请了,届时,没有清算牌照的支付机构再从事清算业务,便是真正的违规了。

我们不妨把上面三件事称之为支付行业2017年的三件大事,这三件事解决了一个问题——杀死银行直连。

网联是替代平台,备付金集中存管是釜底抽薪,清算牌照则是准生证,三者合力,全方位无死角地干掉了银行直连模式,干脆利落。

回顾在2016年,行业内同样发生了一件漂亮的大事,便是“杀死大额支付”,同样是三部曲,账户实名、三类账户、日累计支付限额和笔数,完美地把第三方支付限定于小额普惠领域,不再赘述。

替代品出世

要杀死银行直连,便要先有替代品。银行直连的替代品,便是网联。

所谓银行直连,是与银联为通道的“间联”模式相对而言的,即支付机构通过在多家银行开设备付金账户实现资金的跨行清算,绕开了银联。其初衷是为了省去“7:2:1”模式下的银联分成,节约支付成本。

后期,直连模式逐步成为支付机构间支付体验竞争的壁垒和利器,开始了自我强化与循环,最后成了主流的支付模式。

金融属于强监管的行业,而银行直连恰恰处于监管之外。直连模式下,信息流、资金流都掌握在支付机构手中,在监管机构看来,便是信息不透明、标准不统一,容易滋生乱象。于是,杀死银行直连,便成为了第三方支付监管整顿的重要一环。

第一步,自然是要造个替代品,便是网联。

“网联平台”全称为“非银行支付机构网络支付清算平台”,与银联的功能属性相似,属于专门为第三方支付机构提供统一转接清算服务的平台,面世过程大概如下:

2016年4月份,市场上开始传出网联平台的信息。

2016年8月,媒体曝出央行已原则上通过了成立网联平台整体方案的框架,并计划于2016年年底建成。

2016年11月,市场又开始流传网联平台的新方案,股权方案流出,且上线时间推迟到2017年3月底。

2017年3月底,网联上线试运行。

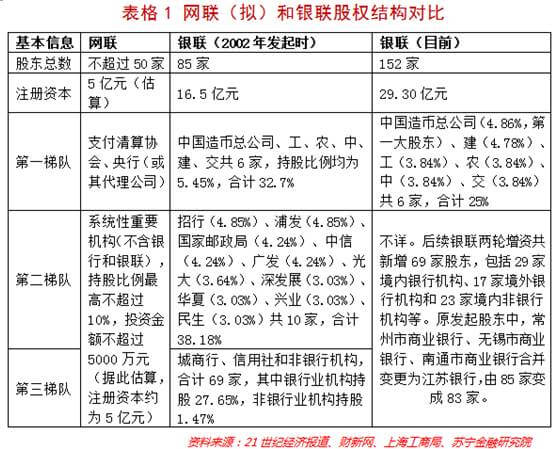

作为行业基础设施,网联要做到中立,如何让人相信真的中立?股权先要分散,所以,在股权结构上,网联与银联类似,并没有控股股东。

第二步,要大伙参与。比如,网联平台的架构、技术路线、标准等均由所有参与方共同讨论,以确保公开、透明。

第三步,业务的迁移。2016年4月出台的《非银行支付机构风险专项整治工作实施方案》明确要求“(网联)平台建立后,支付机构与银行多头连接开展的业务应全部迁移到平台处理。”据悉,本次网联上线后,给直连模式一年的过渡期,在此期间,业务要逐步迁移至网联平台。

釜底抽薪

直连模式成立的基础,是支付机构备付金的分散存管。杀死银行直连,推动备付金的集中存管无疑是釜底抽薪之举。

何为备付金?2011年发布的《支付机构客户备付金存管暂行办法》(征求意见稿)明确界定如下:

客户备付金,是指客户预存或留存在支付机构的货币资金,以及由支付机构为客户代收或代付的货币资金。客户备付金包括:(一)收款人或付款人委托支付机构保管的货币资金;(二)收款人委托支付机构收取、且支付机构实际收到但尚未付出的货币资金;(三)付款人委托支付机构支付、但支付机构尚未付出的货币资金;(四)预付卡中未使用的预付价值对应的货币资金。

显然,不仅你在电商购物时未确认收货之前的款项属于备付金范畴,第三方支付账户的余额也是备付金,但你的宝宝理财已经不属于备付金的范畴。尽管如此,客户备付金仍然是一笔巨额资金——央行统计显示,截止2016年第三季度,全国267家支付机构吸收客户备付金合计4606亿元。2013年末,这一数据尚为1266亿元。

对第三方支付而言,除了可以在唯一的一家备付金存管银行开立存管账户外,还可以在不同的备付金合作银行开立收付账户,并根据需要在存管银行或合作银行开立汇缴账户。虽然不同账户的跨行收付权限不同,但三类账户的叠加使用,已经使得第三方支付机构可在大部分跨行清算功能上绕开银联,形成所谓的银行直连模式。

因此,备付金是银行直连模式的基础,也是其七寸,分散存管可以成就银行直连模式,集中存管也将从根本上破除银行直连模式。

2017年1月13日,人民银行发布《关于实施支付机构客户备付金集中存管有关事项的通知》,要求自2017年4月17日起,支付机构应将客户备付金按照一定比例交存至指定机构专用存款账户,且该账户资金暂不计付利息。

根据新规要求,备付金将从20%的集中存管逐步过渡至全部集中存管,这一过渡过程也将是第三方支付银行直连模式的过渡。一旦集中存管全部落地,银行直连模式也将走向终结,为网联的上线和清算牌照的开放等扫清了障碍。

清算业务准生证

2015年4月,国务院发布《关于实施银行卡清算机构准入管理的决定》(下称《决定》),2016年6月,央行发布《银行卡清算机构管理办法》(下称《办法》),为银行卡清算市场的开放提供可操作性细则。结合当时市场环境,开放银行卡清算市场,既是提高清算市场效率、降低清算成本的需要,也是清算市场对外开放的必然要求。

2010年,曾爆发过银联和VISA之争,VISA认为中国银行卡清算渠道并不开放,美国政府将这一争端诉诸了WTO。按照WTO的裁定,中国应该在2015年8月29日前开放人民币转接清算市场,也即开放其他卡组织进入中国市场。《决定》和《办法》的出台某种意义上也是对WTO裁定的一种回应。

开放清算业务市场,意味着清算业务也要持牌经营了。如果之前的银行直连还只是变相绕开了银联,罪有可赎,那么之后的银行直连变成了无照经营,便涉嫌违规了。

当然,你也可以讲,限制的背后便是自由。清算牌照放开,大家都可以去申请,有了牌照,不就可以自由从事清算业务了吗?

先来看看申请门槛。《决定》明确指出:

“主要出资人申请前一年总资产不低于20亿元人民币或者净资产不低于5亿元人民币,且提出申请前应当连续从事银行、支付或者清算等业务5年以上,连续盈利3年以上,最近3年无重大违法违规记录”。

《办法》做了进一步细化,比如机构设立的注册资本金提出了10亿元的要求,还对银行卡清算机构的高管资质和行业经验年限提出较高要求——要求50%以上董事和全部高管都具备专业知识,从业经验需要5年等。

门槛很高,绝大多数第三方支付机构都在门槛之外。

当然,即便达到了门槛要求,面对激烈的竞争,也未必有戏。因为清算市场具有很强的规模效应,强者恒强,放眼国际市场也只有五家主要的玩家。新进入者再多,最后活下来的也只会是少数几家。所以,与其一开始放开进入,事后清理整顿,倒不如遵循这个市场的特点,制定较高的准入门槛,只放大玩家进入,确保清算市场的健康和持续发展。

银行直连的身后事

几乎再无疑问,银行直连模式已经完成了其历史使命。

巨头有一年的过渡期,要着手开始转型,适应新规则。而对于大多数中小支付企业而言,倒是迎来了喘息的空间和继续生存的机会。毕竟,草莽时代,更易出现巨头,但更多的中小机构也很容易成为炮灰;规则一旦明朗,巨头的发展固然受限,但更多的中小机构也有了更多的话语权和生存空间。

(作者:薛洪言 苏宁金融研究院互联网金融中心主任)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号