扫描分享

本文共字,预计阅读时间。

停业及问题平台包括停业、转型、跑路、提现困难、经侦介入5种类型,其中停业、转型这2种类型特指平台完成资金清算后进行良性退出,出借人的利益相对得到保护。问题平台包括跑路、提现困难、经侦介入3种类型。以下我们将对2016年1月至2017年2月停业及问题平台情况进行宏观、微观分析,并选取5家类型不同的平台进行案例分析。

2013年、2014年、2015年三年时间内P2P网贷行业经历了爆发式的增长。2012年底,正常运营的平台仅为150家,2015年底增至3433家,增幅达到22倍。未曾想风云突变,自2015年底《网络借贷信息中介机构业务活动管理暂行办法》(征求意见稿,以下简称《征求意见稿》)出台后,随之而来的种种监管政策,促使行业加速优胜劣汰,正常运营平台数量出现了大幅度的下降,截至2016年底,正常运营平台数量下降为2448家,2017年2月底更是进一步下降至2335家,随着整改期限的临近,退出的平台数量将进一步增加,而这部分退出的平台具体包括停业平台和问题平台。

停业及问题平台包括停业、转型、跑路、提现困难、经侦介入5种类型,其中停业、转型这2种类型特指平台完成资金清算后进行良性退出,出借人的利益相对得到保护。问题平台包括跑路、提现困难、经侦介入3种类型。以下我们将对2016年1月至2017年2月停业及问题平台情况进行宏观、微观分析,并选取5家类型不同的平台进行案例分析。

一、停业及问题平台宏观分析

1. 停业及问题平台数量

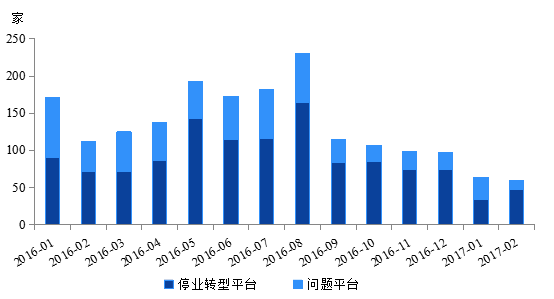

纵观这一年多时间,停业及问题平台主要发生在2016年的1-8月,究其原因在于2015年12月28日《征求意见稿》发布,2016年8月24日银监会等多部委发布了《网络借贷信息中介机构业务活动管理暂行办法》,同时2016年4月开始一场力度空前的互联网金融专项整治如火如荼地展开,一系列的监管条例对于不合规的平台形成巨大的冲击,因此表现为1月、5月、6月、7月、8月成为了停业及问题平台集中爆发的月份,这5个月单月爆发的停业及问题平台数量均超过150家,5个月停业及问题平台数量达到了949家,占2016年全年累计数量的比例为54.51%。由于前面8个月停业及问题平台数量集中爆发,同时伴随着监管消息面稍显平静,因此2016年9月开始停业及问题平台数量出现了一定幅度的减少态势。

各月停业及问题平台数量

资料来源:网贷之家

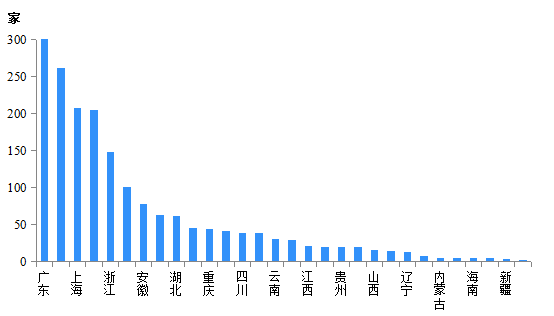

2. 停业及问题平台地区分布

停业及问题平台数量与地区网贷的发展程度呈现紧密正相关关系,如广东、山东、上海、北京、浙江的网贷发展居于全国前列,平台数量众多、成交人气旺盛,不过这5个地区14个月的停业及问题平台数量均超过100家,合计占全国停业及问题平台的比例为61%。而另一面,内蒙古、宁夏、甘肃、海南、吉林、新疆、青海这7个地区停业及问题平台数量均不足10家,究其原因在于这些地区P2P网贷平台数量较少的缘故。

各省停业及问题平台数量

资料来源:网贷之家

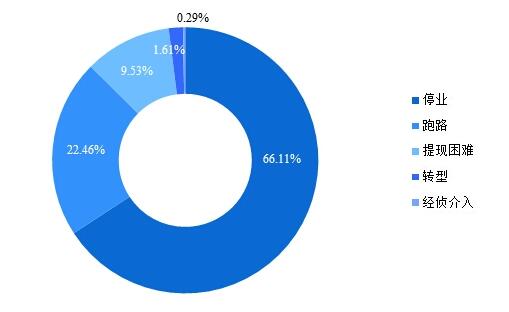

3. 停业及问题平台事件类型

相比2015年,停业及问题平台事件类型发生了较大的变化,停业、转型类型的平台数量占比出现了增长,分别为66.11%、1.61%,而2015年停业、转型类型平台数量占比分别为32.30%、0.08%。跑路、提现困难、经侦介入类型的平台数量占比出现了下降,分别下降至22.46%、9.53%、0.29%,而2015年跑路、提现困难、经侦介入类型的平台数量占比分别为44.44%、22.18%、1.00%。之所以近一年停业、转型类型的平台数量占比出现增长,主要原因在于不少平台无法满足监管层的要求,在政策压力加大的背景下,权衡营业状况后,选择主动清盘停止营业,由于这部分平台待收较小,容易完成清算,而主动停业或许是平台良好退出的不错选择。

停业及问题平台事件类型

资料来源:网贷之家

二、停业及问题平台微观分析

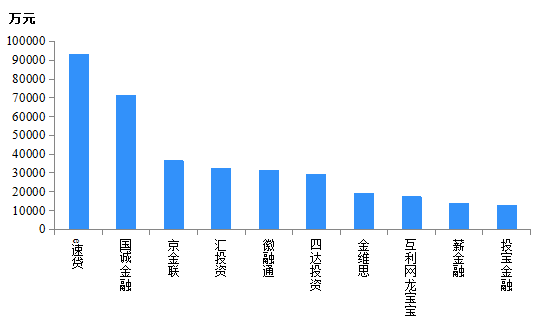

1. 停业及问题平台贷款余额

因为停业、转型这2种类型特指平台完成资金清算后进行良性退出,所以此处只考虑问题平台贷款余额。由于部分平台信息的缺失,我们所统计到近一年多的问题平台的累计贷款余额达97亿元,相比2015年问题平台的累计贷款余额为103亿元略有下降。近一年问题平台涉及金额较大的有e速贷、国诚金融,平台贷款余额接近10亿元。通过研究发现,部分问题平台在爆雷之前会有各种迹象,如发标频率提高,标的期限短而综合收益率高,成交量增长乏力或呈现一定萎缩,贷款余额一定程度下降等等。

部分问题平台贷款余额

资料来源:网贷之家

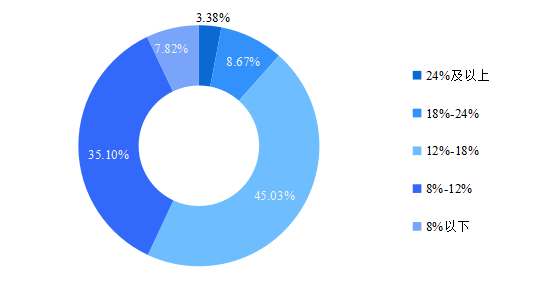

2.停业及问题平台综合收益率

伴随着P2P网贷行业综合收益率的下降,停业及问题平台的综合收益率也同步下降。通过对比数据发现,2015年近9成平台的综合收益率为12%-24%区间,而近一年多该区间平台数量约为57%,停业及问题平台超过8成数量的平台综合收益率区间为8%-18%,可见停业及问题平台的综合收益率出现了显著下降,通过平台综合收益率高低来判断平台安全性同样意义不大。

停业及问题平台综合收益率

资料来源:网贷之家

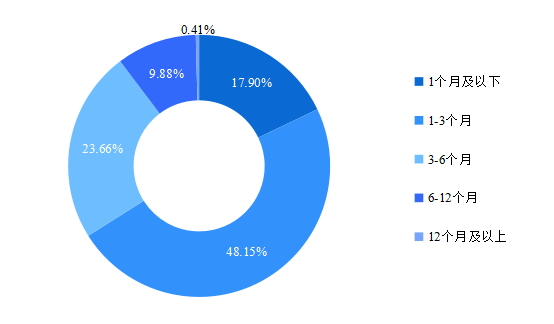

3. 停业及问题平台借款期限

停业及问题平台平均借款期限2.87个月,远低于同期行业平均借款期限7.89个月,主要由于停业及问题平台主要以小平台为主,小平台一般人气较弱,业务总体呈现短平快的特征。1-3个月平均借款期限的停业及问题平台占比最高为48.15%,2015年该区间占比为64.48%;其次是3-6个月平均借款期限的停业及问题平台占比为23.66%,2015年该区间占比21.05%;1个月及以下的停业及问题平台占比为17.90%,相比2015年该区间仅一成有所上升。

停业及问题平台借款期限分布

资料来源:网贷之家

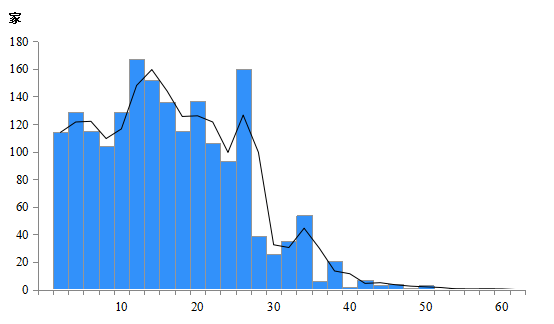

4. 停业及问题平台的生命周期

以2016年1741家停业及问题平台看,平均运营时间为14.6个月,相比2015年9个多月的平均运营时间有所拉长。不过平均运营时间拉长的背后仍然无法掩饰不同停业及问题平台运营时间参差不齐的情况,有上线数日即跑路的纯诈骗平台、也有运营时间长达5年之久的e速贷被经侦介入。从更加细化的角度看,运营时间不超过半年的停业及问题平台占比为19%,运营时间不足1年的停业及问题平台数量占比为41%,运营时间不足2年的停业及问题平台占比为80%,可见2016年由于政策的因素,导致退出P2P网贷行业的平台数量大增,而这些平台的运营时间相比前几年有显著增长。

2016年停业及问题平台生命周期

资料来源:网贷之家

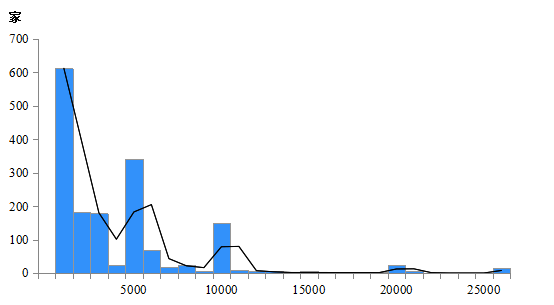

5. 停业及问题平台注册资本

2016年,注册资本数据可得的停业及问题平台有1668家,有1337家的停业及问题平台注册资本在5000(含)万元以下,占比达到80%,其中1000(含)万元以下占比达到37%,可见2016年停业及问题平台多数注册资本比较小,自身实力较弱导致在这一轮“去糟留精”的过程中被淘汰出局;不过通过注册资本判断一家平台是否安全意义仍然不大,统计发现仍然有4%的停业及问题平台注册资本超过10000(不含)万元。

2016年停业及问题平台注册资本分布

资料来源:网贷之家

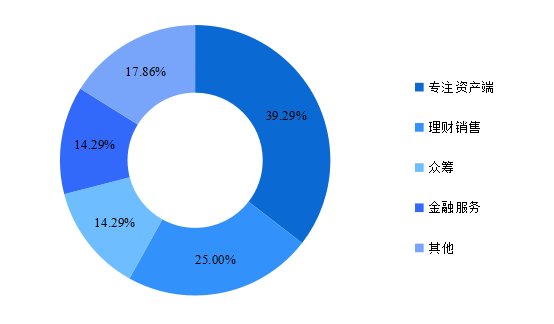

6. 转型平台业务方向

据不完全统计,2016年1月至今共计31家平台进行业务转型,不再从事P2P网贷行业相关业务。这31家转型平台的新业务方向共分为5类:专注资产端(包括消费金融、借款服务等)、理财销售(包括基金代销、线下理财等)、众筹、金融服务(金融行业资讯提供、金融解决方案提供等)、其他(电子商务、公用事业等)。从这五大分类看,转型专做资产端的比例最高,达到了32.13%,其次为理财销售,占比为25%。

转型平台业务方向

资料来源:网贷之家

三、停业及问题平台案例分析

1.跑路

平台跑路可分为两种情况,一是指经营不善、资金链断裂进而逃避责任引发跑路;二是平台设立初期的目的就是不单纯的,以诈骗为目的实施伪P2P网贷平台运营,时刻准备着携款潜逃。停业及问题平台数量高企的背景下,虽然问题平台数量占比大幅下降,但是仍然存在着不少跑路平台来挑战行业底线。

浙联储由宁波浙联储金融服务外包有限公司运营,注册资本为7700万元,于2014年5月5日正式上线。截至2017年2月6日,浙联储累计成交量超过19亿元,贷款余额约为7800万元,平均借款期限0.69个月,历史标的综合收益率高达27.01%。浙联储的主要业务类型为票据质押,从浙联储的综合收益率来看,远远高于行业平均水平,同时浙联储还经常发布天标项目来活跃人气,而这背后也蕴藏的巨大的投资风险。

2017年春节刚过,浙联储官网出现一份平台控制人的公告,公告称该平台出现逾期等情况,宣布兑付问题爆发,同时有投资者在浙联储群里反映平台老板全款逃跑无法联系。目前浙联储公司大门上被警方贴上了封条,鄞州公安分局经侦大队已立案调查此事。

2.提现困难

提现困难型问题平台,多数为自融平台。平台充当运营公司自身或者关联公司的“资金池”,或者无力垫付的平台采用自融方式,借新偿旧。而自融或多或少涉及到期限错配,一旦发生挤兑,平台资金链极易断裂而爆发问题事件。

国诚金融,运营方为上海国诚金融信息服务有限公司,注册资本5000万元,2013年9月正式上线。截至2016年9月27日,国诚金融累计成交量为64.49亿元,贷款余额6.85亿元,平均借款期限3.11个月,综合收益率16.19%。2016年8月底,因关联公司国阳财富“爆雷”而“躺枪”,国诚金融遭遇出借人挤兑,在2016年8月22日-9月19日累计收到出借人1.2亿元提现申请,截至9月20日,国诚金融已完成线上打款1亿余元。由于不堪出借人的挤兑,国诚金融发布《致所有投资人的紧急公开信》,称公司抵挡不住短期内大规模的挤兑提现,决定即日起启动紧急临时应对方案,对于出借人的提现予以限制。

国诚金融爆发提现困难的原因如下:国诚金融的三大联合创始人之一温征约占国诚金融39%的股份。同时温征也为另一家陷入兑付危机的平台国阳财富的法人,这家平台此前陷入兑付危机中,因此国诚金融因为关联公司国阳财富而发生挤兑,造成平台资金链问题而爆发问题。

3.经侦介入

经侦介入型问题平台,多事发于平台涉嫌非法吸收公众存款,虽然经侦介入前并未发生实质性的问题。如果平台存在自融等行为,就算经侦没主动介入,之后因提现困难而倒闭的概率也较大。

2016年5月20日,惠州市公安局惠城区分局根据群众举报,经过前期的摸查工作查处了一宗涉嫌网上非法吸收公众存款案件,涉案公司名称为广东汇融投资股份公司(旗下的网贷平台为e速贷),2016年5月30日法人代表简某某以涉嫌非法吸收公众存款罪被逮捕,e速贷事件中共有11名犯罪嫌疑人被依法执行逮捕。e速贷,2010年9月2日上线,注册资本9250万元,实缴资金5000万元。截至2016年5月20日,e速贷待还金额为9.76亿元。根据惠州市公安局惠城分局的起诉意见书显示,e速贷涉嫌非法吸收公众存款、集资诈骗、挪用资金以及擅自发行股票。

4.停业

停业型常见于一些中小平台,这些平台主观上不存在诈骗或自融的意图,多是由于资金实力弱、业务能力水平差,在网贷行业总体仍处于亏损状态的情况下无法继续生存,导致其在经营不善的情况下选择停业。P2P网贷平台停业可以有多种表现形式。例如,长时间停止发新标的(1个月无发标记录),发布公告清盘,公告停止线上业务等等。

2016年12月23日,米牛网发布公告称自公告日起米牛网暂停线上全部业务运营(包含线上理财,模拟炒股等业务),米牛网于2016年9月13日对米牛网的全部理财账户完成本金和收益结算。米牛网由杭州米云科技有限公司运营,于2014年9月8日上线,上线初期主营业务是股票配资,不过随着配资业务被监管层叫停,米牛网公告称从2015年7月13日停止股票质押借款的中介服务业务,随后对业务进行了转型发展。

5.转型

转型指网贷平台原有P2P网贷业务暂停,向其他业务领域发展。转型平台同停业平台一致,主观上不存在任何问题,仅仅是P2P网贷行业发展艰巨,寻求向其他的业务类型进行发展的过程。

2016年7月20日,美利金融发布公告称将“美利金融”升级为集团品牌,旗下两家成员企业正式更名为美利车金融、有用分期,两家公司分别致力于二手车消费金融和3c分期业务。美利金融将于7月20日起正式停止线上理财平台的运营,对所有用户账户进行本金和收益的结算,意味着美利金融将把侧重点放在资产开发上,不再面向理财人群,而是面对商家和消费用户。美利金融的转型代表着网贷行业发展过程中一个重大的变革,转型平台或许也将进一步增多,对于P2P网贷行业发展也将进入的发展阶段。

四、总结

网贷行业“上下半场”转换之际,难免需要经历“大浪淘沙”的阵痛期,大量的平台也因为各种原因退出了网贷行业。不过退出平台已经从前几年以诈骗跑路、提现困难等恶性退出为主,逐步转向停业、转型的良性退出为主要退出方式,更有不少平台纷纷转向其他领域发展。随着网贷平台整改期的临近,退出平台数量仍将进一步增加,而对于网贷行业,也将迎来更加健康的发展,对于投资人,踩雷风险大幅下降后,投资意愿也将明显地增强。

(陈晓俊/文)

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号