扫描分享

本文共字,预计阅读时间。

摘 要:“金融知识”已经被广泛证实与个体金融行为联系紧密,较高金融知识水平的个体往往在金融市场上表现更好。本文借助收入转移矩阵考察了中国城市家庭的收入流动性情况并研究了金融知识对家庭收入流动的影响。总的来说,国内居民金融知识水平差异较大,金融知识的提高有助于低收入家庭跃迁至高收入阶层。在资本市场全面改变人们生活的今天,本文从一个新的视角来研究微观收入流动性,对后续的研究具有一定启发意义。

关键词: 金融知识; 收入转移矩阵; 微观收入流动性

一、引言

学术界把家庭/个体层面收入阶层的“变动”称为“微观收入流动性”( Micro Income Mobility) ( Fields et al. ,1996) ,它反映的是家庭/个体收入的相对变化。如果某些具有特定相对优势的主体可以实现收入更快速的增长,那么,它就可以使得自身收入阶层向上跃迁,即实现“微观收入向上流动”( Upward Micro Income Mobility) 。然而一个令人焦虑的现象是,许多处于中、下收入阶层的家庭似乎深陷在自身的收入陷阱中难以实现向上突破,这被认为极大妨害了个体发展和社会稳定。

那么,是否存在某些因素可以帮助这些微观主体摆脱“收入陷阱”的困扰、驱动其收入水平向上流动? 受益于数据可得性的提高,这种基于微观层面的收入流动性研究逐渐丰富。在已有的文献中,学者们的研究多集中于家庭人口、教育水平、非农就业收入等比较传统的因素上( 孙文凯等,2007; Shi et al. ,2010) 。然而,必须意识到随着金融行业的蓬勃发展以及投资决策权由中央向个人的转移,家庭资产负债表的管理变得更加多样也愈发复杂了。Lusardi et al. ( 2007a) 曾提到,“金融从未像今天这样全面而深刻地改变着人们的生活,诚如在工业社会里不识字就无法生存一样,在今天的社会,不懂金融知识 ( Financial Literacy) 就会被淘汰。”鉴于此,我们想知道人们是否具有足够的金融知识储备以更好地利用飞速发展的资本市场? 更重要的是,那些确实具有更高金融知识储备的家庭能否通过这一比较优势实现收入的向上流动?

为了度量金融知识水平,我们使用了中国消费金融调查( CSCF) 的数据,该调查在 2014 年新增了“金融知识模块”,该模块一共有十三道题,涉及金融知识各个维度的考量。通过追踪 2010 年中国家庭追踪调查( CFPS) 的样本我们也能够将家庭的金融知识水平与其他收入特征联系起来以便于后续的研究。我们通过调查发现绝大多数受访者都具有一定程度的金融知识,但是整体来看,我国居民金融知识水平不高且个体差异较大。

本文的贡献主要有两点。首先,引入收入转移矩阵考察了我国城市居民的收入流动性情况。收入转移矩阵是研究收入流动性问题最直观的工具,在本文的研究中我们发现期初处于收入阶层“底部”的人群有很大一部分在期末仍处在收入阶层的“底部”,这反映了“贫困陷阱”的广泛存在,也指出了我们研究“微观收入流动的驱动因素”的动机和意义; 其次,更重要的,本文为微观收入流动性的研究提供了一个新的视角。长久以来,这方面的研究就比较匮乏,且多集中于传统的家庭人口、教育等因素上。然而,随着义务教育的普及,通过教育获得的综合型知识( General Knowledge) 越来越趋同,它对个体行为差异的解释力度也在下降,因此学者们在研究个体行为时越来越倾向于对各种特定类型的知识进行分离,其中,金融知识作为与现代资本生活联系最紧密的一种知识,具有非常重要的研究意义。我们通过调查发现金融知识属于“稀缺型”知识,在个体间差异较大,这种比较优势的存在是本文展开后续讨论的基础,也将对相关研究具有一定的启发意义。

下文第二部分是文献综述; 第三部分是数据与变量; 第四部分是研究方法; 第五部分是实证结果分析; 第六部分是稳健性检验; 第七部分为主要结论以及政策含义。

二、文献综述

学者们普遍认为,相较于贫富差距,社会收入阶层固化更有碍于一个国家的发展 ( Shorrocks and Anthony,1978a) 。鉴于静态的衡量贫富差距的指标已经不能全面地反映社会“公平”的真实状况,在此基础上经济学家们引入了“收入流动性”的框架体系,以测度个体跨时期收入的相对变化程度。对收入流动性的研究最早可以追溯到上世纪五十年代,Schumpeter and Joseph( 1955) 就曾形象地把收入流动性比喻成人们在不同质量的旅馆房间中搬动的情形。收入流动性的思想提出后,学者们对收入流动性的基本性质和测算方法做了许多奠基性的理论研究( Shorrocks et al. ,1978a,b; Fields et al. ,1999) ,而基于数据的实证研究则非常少。随着对收入阶层固化问题的关注度越来越高、各国居民收入面板数据的不断丰富,近年来对收入流动性的经验研究和实证研究越来越多。这些研究主要可以分为两大类: 从宏观方面来说,多集中于运用样本数据对特定时期某一社会的整体流动性大小进行测度( 王海港,2005; 王朝明和胡棋智,2008; 何石军和黄桂田,2013) ; 从微观方面来说,我们把个体收入水平阶层的变化称为微观收入流动性,个体收入水平的相对提升称为“微观收入向上流动”,这类研究的目的就是找出影响个体收入流动性的具体微观因素( 孙文凯等,2007; 章奇等,2007; Shi et al. ,2010; 王洪亮等,2012) 。在国内早期的研究中,往往是利用农村家庭样本数据进行研究,已经发现对农村居民收入流动性有显著影响的因素包括教育水平、家庭抚养人口、非农就业收入以及初始收入水平等,其中,教育水平被广泛认为是理解微观主体收入流动性差异的核心,我们倾向于认为较高教育水平的个体往往被赋予更多的机会,从而能更好地实现收入水平的向上流动。

然而,随着基础教育的普及,通过教育获得的综合型知识在个体间的差异逐渐变小,它作为一个核心变量的解释力度也在下降,再加上社会分工的细化,学者们开始研究特定知识类型对于微观主体行为的影响,其中受到广泛关注的就是“金融知识”。美国个人金融知识推动协会( JCPFL) 在 1997 年的一次调查中将“金融知识”定义为“使用自身知识和技巧有效管理金融资源的能力”,受启发于此,近十几年对该领域的研究逐渐增多。

对“金融知识”的测量一般采取问卷调查的模式,伴随着问卷设计的日益标准化和数据可得性的提高,该领域的实证研究呈现出爆发式增长,学者们发现在越来越多的微观主体金融行为上,“金融知识”都扮演着重要角色。最早的,Hilgert et al. ( 2003) 在分析相应调查数据后发现金融知识水平与日常的理财行为有较强的联系,金融知识得分更高的受访者在追踪账单、及时偿付信用卡等方面表现更突出; 更近的研究表明金融知识也是影响股市参与行为的重要因素( Van Rooij et al. ,2011) ,金融知识水平越高,参与股市的可能性更大; Lusardi et al. ( 2007a,2007b) 发现金融知识会影响到养老储蓄行为,其他条件相同时,金融知识水平越高的受访者更可能提前为养老储蓄,从而影响其财富积累; 此外,Graham et al. ( 2009) 发现金融知识的提高将导致更分散的投资组合; Choi et al. ( 2011) 的研究则表明金融知识水平较高的微观主体更有能力选取低费用的投资组合。反之,较低的金融知识水平则被发现与许多错误的金融行为联系紧密,他们更有可能承担高成本的房贷( Moore and Danna,2003) 、不能在利率下行时及时对贷款进行再融资( Campbell and对“金融知识”的测量一般采取问卷调查的模式,伴随着问卷设计的日益标准化和数据可得性的提高,该领域的实证研究呈现出爆发式增长,学者们发现在越来越多的微观主体金融行为上,“金融知识”都扮演着重要角色。最早的,Hilgert et al. ( 2003) 在分析相应调查数据后发现金融知识水平与日常的理财行为有较强的联系,金融知识得分更高的受访者在追踪账单、及时偿付信用卡等方面表现更突出; 更近的研究表明金融知识也是影响股市参与行为的重要因素( Van Rooij et al. ,2011) ,金融知识水平越高,参与股市的可能性更大; Lusardi et al. ( 2007a,2007b) 发现金融知识会影响到养老储蓄行为,其他条件相同时,金融知识水平越高的受访者更可能提前为养老储蓄,从而影响其财富积累; 此外,John,2006) 、常常呈现出“过度贷款的特征”( Lusardi et al. ,2009) 等。

相关的学术研究都证实了金融知识水平较高的微观主体确实表现出了更理性的金融行为。在此基础上,考虑到居民家庭资产负债表的管理与金融市场的联系愈发紧密,本文更进一步地探讨了家庭财务管理人金融知识水平与家庭收入流动性的关系。这既是对金融知识领域研究的补充,也为微观收入流动性的研究开辟了一个具有启发意义的新视角。

三、数据与变量

( 一) 数据

本文使用的主要是 2014 年中国消费金融调查( CSCF) 的数据,该数据追踪了 2010 年中国家庭追踪调查( CFPS) 的样本。该样本覆盖中国 25 个省/市/自治区,反映了家庭所在环境以及成员情况的各项特征,具有较高的可信度和良好的代表性。我们可以从中提取出包括家庭收入支出、资产负债在内的各项指标并且可以观察到这些指标在这段时期内的变化。

除了这些传统指标的提取,2014 年中国消费金融调查( CSCF) 的一大特点在于新增了“金融知识模块”用以衡量家庭财务主要管理人的金融知识水平,该模块设置有十三道题目,力求多维度全方位地衡量受访者金融知识水平。它通过调查人员现场采访完成 ( 有效地解决了由于调查方式导致的样本有偏问题) ,要求“最熟悉家庭财务情况”的家庭成员回答,从2014 年7 月2 日开始采集,截止到2015 年2 月3 日,共采访家户数3906 户,有效问卷数为 3800 份,有效回答率达到 97% 。与 2010 年的数据库对比,剔除“非追访家庭”以及“有遗漏变量家庭”后,最终样本家庭数为 3096 户,比对发现最终样本的覆盖性良好。其中,受访者平均年龄为 47. 9,男性比例为 44. 9% ,大学及以上文凭的受访者比例为 16. 9% 。

( 二) 变量

1. 金融知识

“金融知识调查”模块中一共有十三道题目,从基础的金融运算到深层次的产品理解均有涉及。对于每道题,将回答“不知道”与回答错误的情况赋值 0,回答正确赋值 1,我们可以计算出每道题的答题情况( 表 1) 。在此基础上我们初步计算了反映问卷内在信度的 Cronabach Alpha 系数,该指标超过 0. 78,显示问卷设置的各题目之间具有一致性。

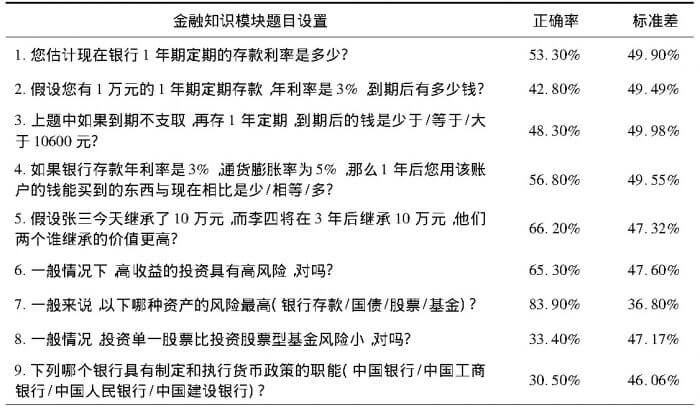

表 1 金融知识模块答题情况 ( 样本数: 3096)

从表 1 的统计中可以看出受访者在利率计算、货币时间价值与通货膨胀的认识、风险收益关系初步理解方面表现较好,大约 2 /3 的受访者能意识到货币的时间价值、能理解通货膨胀对资产的影响并且能大致理解风险与收益的关系。相比之下,只有接近 1 /2 的受访者能准确计算复利,这从侧面印证了 Stango et al. ( 2009) 的观点,人们在金融决策时往往会存在复利估计的偏差( Exponential Growth Bias) 。随着问题的深入,正确率进一步下降,只有 1 /3 的受访对象能正确回答风险分散的相关题目( 题 8) ,在基金与股票本质的理解上,只有不到 1 /5 的受访者能正确说出购买股票的含义,而能说出基金特性的受访者就更少了。总的说来,居民金融知识水平还有较大的提升空间。为了全面地观察个体金融知识水平的差异,我们还统计了样本家庭在“金融知识模块”的得分情况( 表 2) 。

表 2 金融知识问卷得分情况 ( 样本数: 3096)

从表 2 可以看出,个体间金融知识得分的差异非常大,有 5. 98% 的受访者正确率为 0,也有 5. 78% 的受访者得分在 10 以上,样本的平均得分为 5. 61,标准差为 3. 10。上述这些也为我们的猜想提供了依据: 与综合型知识不同,金融知识现在还是稀缺型知识,并且在个体之间存在较大差异,因此,金融知识水平较高的个体就拥有比较明显的相对优势,也就更有可能帮助其家庭实现收入水平的向上流动。

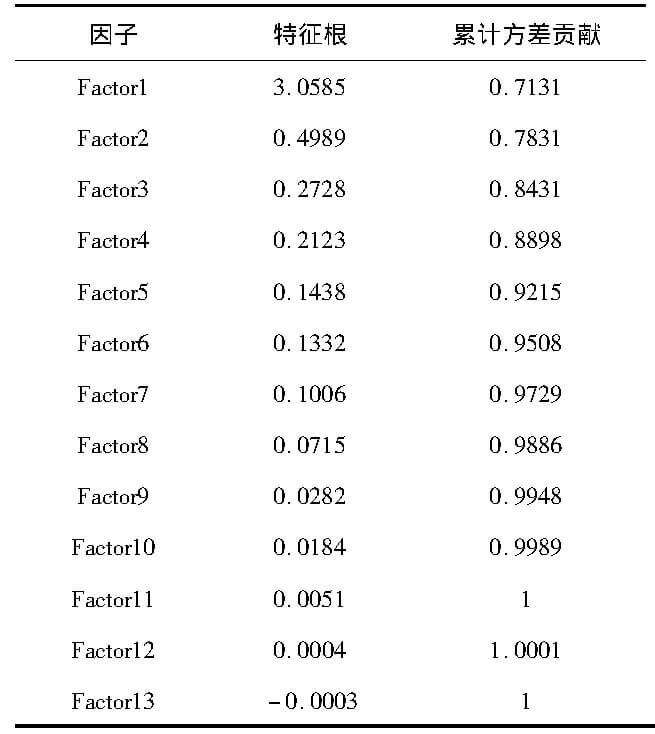

为了更准确地衡量家庭的金融知识水平,我们对问卷结果进行了因子分析,首先进行 KMO 检验,结果为 0. 89,这表明因子分析是可行的。因子分析的具体结果见表 3( a) ,可以看到第一个因子( Factor1) 的特征根显著大于 1,此外,仅它对方差的贡献率已经达到 70% ,其他因子的特征根都远小于 1,因此我们可以提取出第一个因子作为受访者金融知识水平的度量,即把它定义为金融知识水平( Financial Literacy) ①。此外,可以发现我们提取出来的因子在所有问题上的权重都为正( 表 3( b) ) ,而且并没有出现向某个问题绝对倾斜的现象,表明它确实衡量了综合的金融知识水平。

表 3( a) 因子分析结果

表 3( b) 该因子在各变量上的权重

2. 收入流动性

收入流动性反映的是收入阶层的变化,在构建收入流动性指标时,我们采取了两步:第一 步 是 清 理 出 样 本 家 庭 在 2010 年 和 2014 年的家庭总收入值 ( Income2010、Income2014) ; 第二步是对这些收入值由高到低进行排序,根据排序名次就可以将收入实现“阶层”划分,通过比较家庭在两年间收入阶层的变化,我们就可以衡量其“流动性”,具体的衡量方式将在计量模型部分进行阐述。

3. 控制变量

为了准确地度量金融知识对微观收入流动性的影响,参考以往文献的做法,我们尽可能多地选取了控制变量,总的说来主要包括两套: 第一套是家庭财务管理人特征变量,包括其性别( Gender) 、年龄( Age) 、教育水平( Edudummy1 - Edudummy4) 、风险厌恶程度( Riskaver) ,其中教育水平是用 4 个哑变量进行度量,Edudummy1 取 1 表示学历为小学,Edudummy2 取 1 表示学历为初中,Edudummy3 取 1 表示学历为高中,Edudummy4 取 1 表示学历为大学及以上,参照组是未受过教育的人群,风险厌恶程度( Riskaver) 也是一个虚拟变量,当它取 1 时代表风险厌恶程度低; 第二套是家庭特征变量,包括家庭人口 ( Familysize) 、家庭是否有私营企业( Entrepreneur) 、家庭初期资产水平( Asset) ,其中家庭是否有私营企业( Entrepreneur) 是一个虚拟变量,当它取 1 时代表家庭拥有自营企业,家庭初期资产水平( Asset) 则是一个连续型变量,用来衡量 2010 年家庭的资产状况; 此外,Hertz and Tom ( 2006) 在分析美国的收入流动性时曾指出,个体期初的收入越高,之后的向上流动越难,因此我们还控制了家庭在期初的收入排序名次( Rank2010) 。

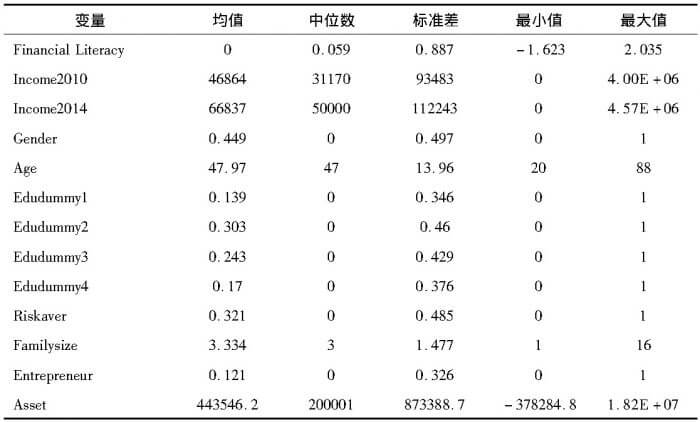

综上,各变量的描述性统计如下所示( 表 4) 。可以看到受访者平均年龄为 48 岁,超过 40% 的受访者具有高中及以上的学历,受访家庭的平均人口数约为 3. 3,比较具有代表性。

表 4 变量描述性统计 ( 样本数: 3096)

① 为了表明结果的稳健性,我们也采用“加总回答正确的题目个数”作为金融知识的衡量,使用该指标进行回归的结果与使用因子进行回归的结果类似,由于篇幅限制,该部分回归结果未在正文中展示。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号